撰文:Tokenterminal

编译:深潮 TechFlow

我们时常直观的感受到使用不同区块链所产生的成本和收益,即gas费和激励。

但是,你真的彻底了解它们完整的经济模型吗?gas和激励从何而来,又将流入何处?不同经济模型设计下的市场表现如何?

Token Terminal 探讨了基于 PoW和 PoS的主要L1和L2们的区块链经济模型,以及流动性质押等协议的新兴模型。并将每种区块链的经济模型原理非常通俗易懂的进行了拆解和举例。

同时,通过可视化区块链的每日费用变化,也对主流区块链们的市场表现进行了洞察分析,以供投资者使用文中的框架来比较区块链们的经济表现、潜力和可持续性。

介绍

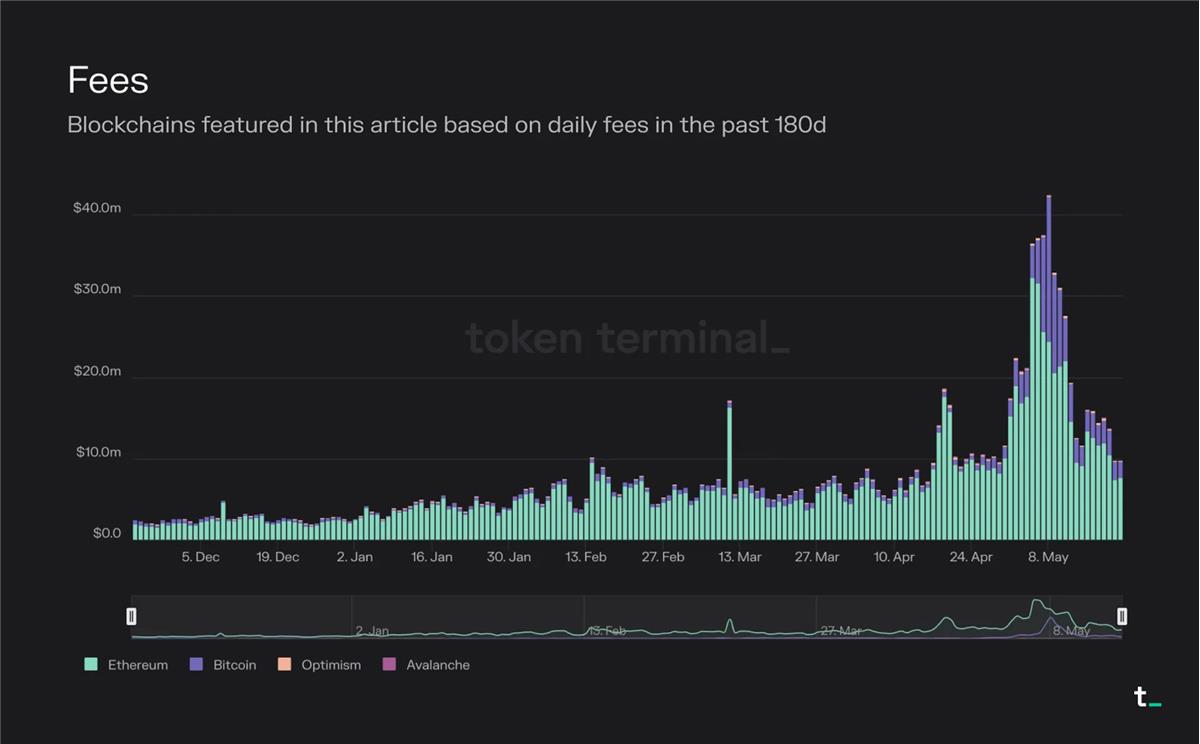

下图可视化了本文中提到的区块链在过去 180 天内的每日费用。

**深潮注:**可以看到以太坊和比特币的交易费用总量上仍旧是遥遥领先的。

通常构成区块链经济结构的关键组成部分是交易费用、通货膨胀的区块奖励(激励)和费用销毁。

交易费用代表区块空间的市场价格。

激励是鼓励人们采取行动(例如验证交易)的经济奖励。

费用销毁是一种从流通中移除每笔交易费用的一部分的机制。

鉴于单个区块链的容量有限,我们将看到一个拥有多个不同区块链的世界——每个区块链都针对不同的用例进行了优化——彼此互操作。*区块链市场最初由比特币主导,一个极其简单和有限的合约执行环境。随着以太坊的推出,(理论上)在区块链上部署任意复杂的合约或程序成为可能。现在,随着扩展解决方案、特定应用程序区块链和跨链桥*的兴起,在实践中也可以部署任意复杂的合约(可扩展性不再是限制)。在本文中,我们将分解最常见类型的区块链的经济模型。

基于PoW的L1

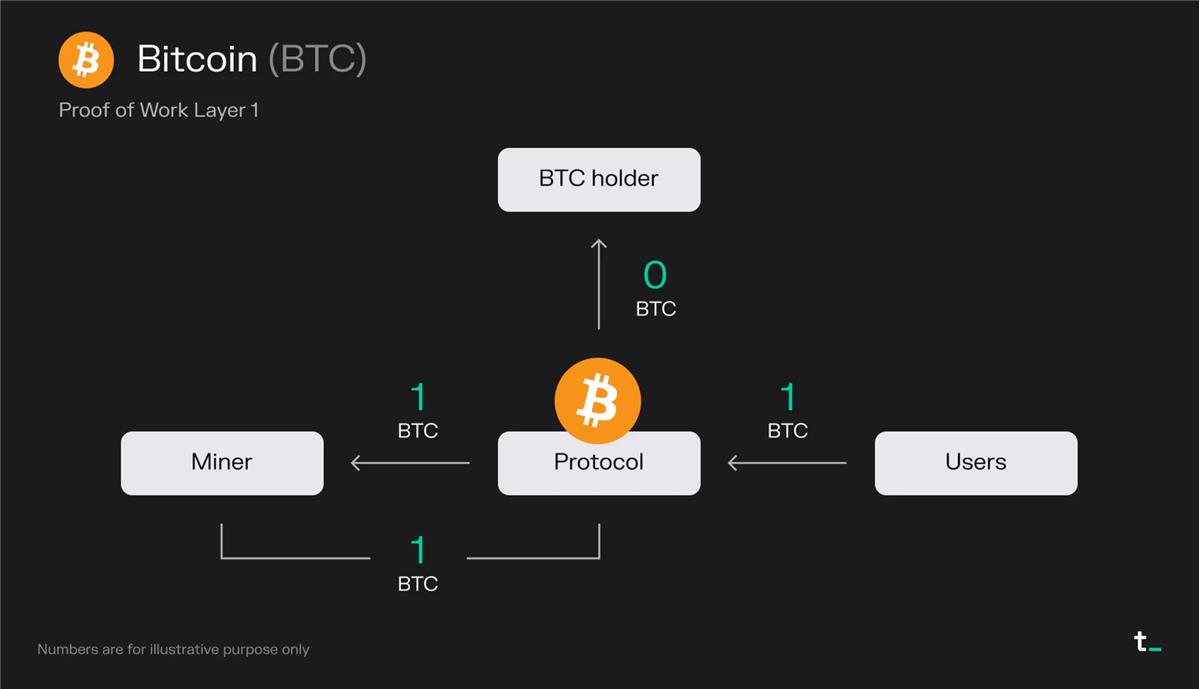

原理阐述:

- 用户为一个区块支付 1 BTC 的交易费用

- 矿工收到所有费用(1 BTC)

- 矿工从区块奖励中获得 1 BTC(新发行的 BTC)

最终结果:

- 矿工收到 2 BTC

要点:

- *在比特币*上提交交易的需求为区块空间创造了一个市场。用户向矿工支付区块空间。大宗补贴进一步激励了矿工,大宗补贴是新铸造的比特币,增加了货币的总供应量。目前,比特币的所有费用和区块补贴都归矿工所有。

- 比特币通过 CPU 能力提供安全性。比特币的价值主张是创建一个安全、透明和不可变的全球账本,允许无信任和不可逆的价值转移。这些价值由源自 CPU 使用率的安全性维护。每个块都需要消耗大量的 CPU 能力才能在网络上进行验证。本质上,1 个 CPU 对应网络上的 1 个投票。因此,只要大部分 CPU 掌握在诚实的矿工手中,网络就是安全的。

- 比特币的经济由两个变量决定:交易费用和区块补贴。交易费用根据网络区块空间的供需情况确定。区块补贴是增加 BTC 流通供应的通货膨胀奖励。目前,一个区块的矿工获得 6.25 个比特币的奖励,这个数字每四年减半。最终,比特币将达到 2100 万的最大供应量(预计在 2140 年左右发生),区块奖励将仅由交易费用组成。这意味着用户采用对于网络保持经济可持续性至关重要。

基于PoS的L1

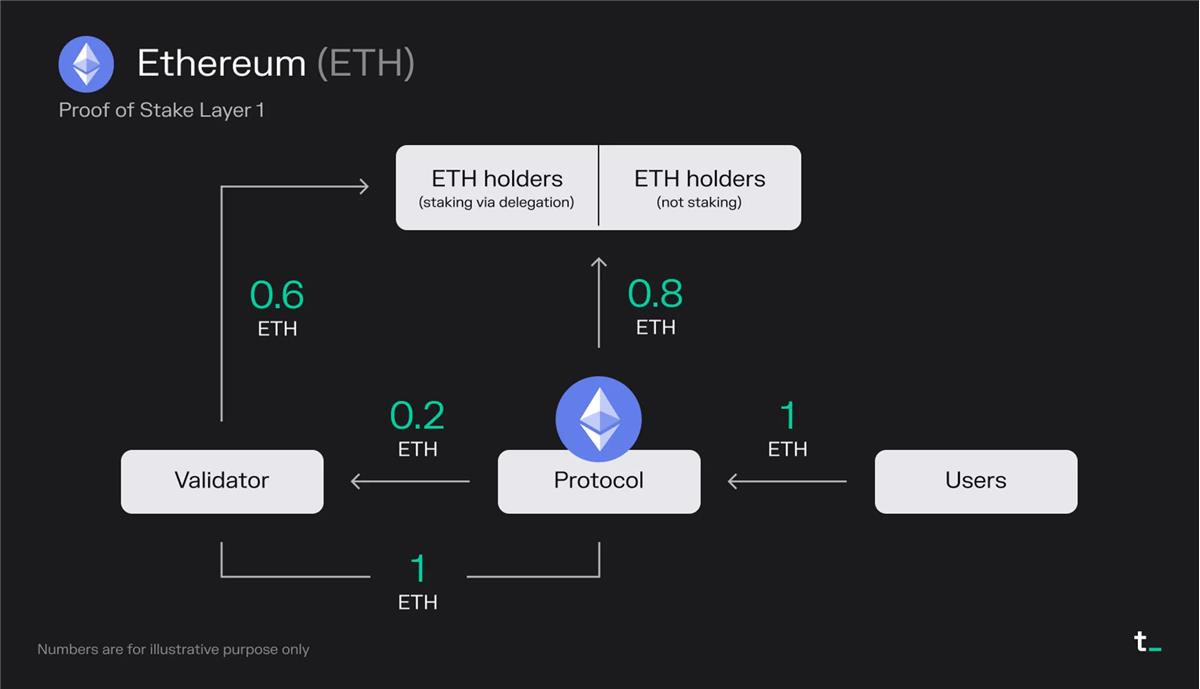

原理阐述:

- 用户为一个区块支付 1 ETH 的交易费用(包括 MEV)

- 0.8 ETH 被销毁 —> “股票回购”让所有 ETH 持有者平等受益

- 验证者从费用中赚取 0.2 ETH

- 验证者从区块奖励中获得 1 ETH(新发行的 ETH)

- 由于验证者已经从委托人那里获得了一半的股份,因此验证者必须与这些 ETH 持有者分享其收入的 50%

最终结果:

- 0.8 ETH 被销毁

- 验证者收到 0.6 ETH

- 通过委托质押的 ETH 持有者获得 0.6 ETH

要点:

- 在*以太坊*上,大约 85% 的总交易费用被销毁,有效地作为“股票回购”,让所有 ETH 持有者同样受益。同时,验证者赚取剩余的费用和额外的质押奖励,即新铸造的 ETH。在过去 30 天内,以太坊平均每天收取约 1500 万美元的费用。

- *2021 年 8 月通过EIP-1559*实施的费用燃烧机制将 ETH 变成了一种生产性资产。此外,从 PoW 到 PoS 的过渡降低了 ETH 的新发行率。自 2022 年 9 月 Merge 以来,以太坊不再向矿工分发区块奖励。这一变化导致新 ETH 的发行量下降了约 90%(约 14k ETH/天的区块奖励被约 1.7k ETH/天的质押奖励所取代)。这导致 ETH 供应在高使用率期间出现通货紧缩。

- 以太坊的经济结构包含三个关键组成部分:总交易费用、被销毁的交易费用部分和质押奖励。交易费用根据网络区块空间的供需情况确定。质押奖励是增加 ETH 总供应量的通货膨胀奖励。交易费用的燃烧导致 ETH 的通货紧缩压力,而循环供应的减少可能会随着时间的推移增加代币的价值。

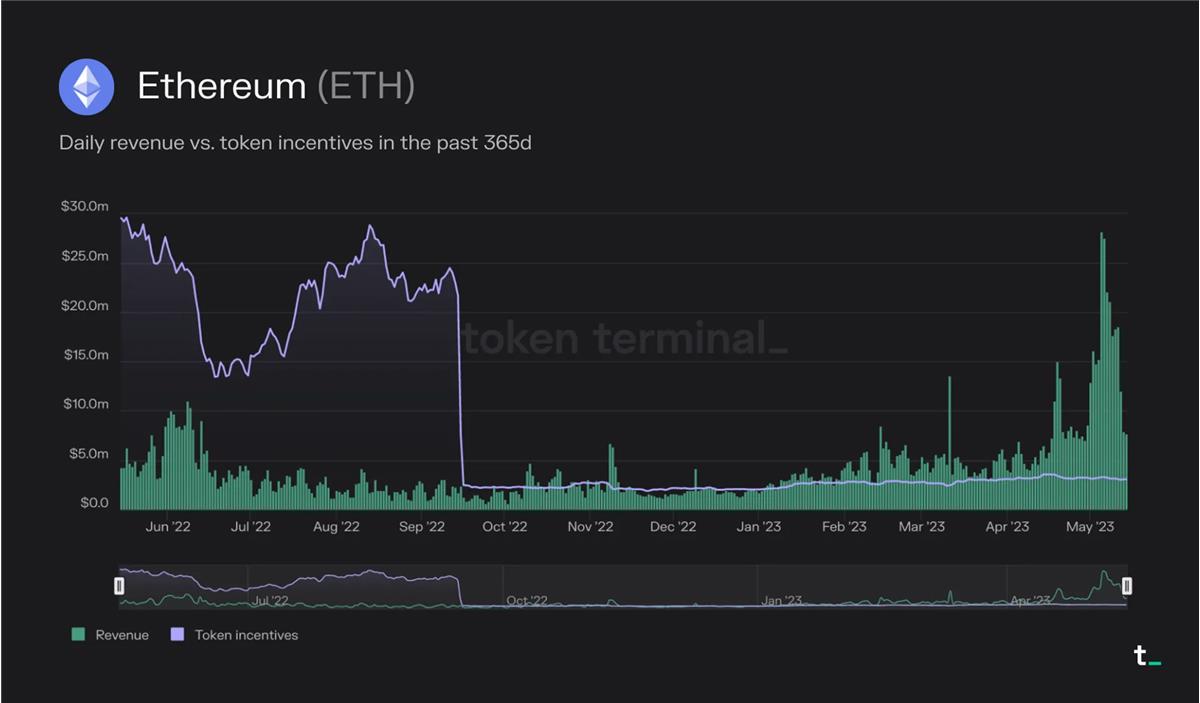

合并后,ETH 供应在高使用率期间一直处于通缩状态。例如,今年 5 月,销毁的 ETH 数量(收入)一直大于作为质押奖励(代币激励)铸造的 ETH 数量。

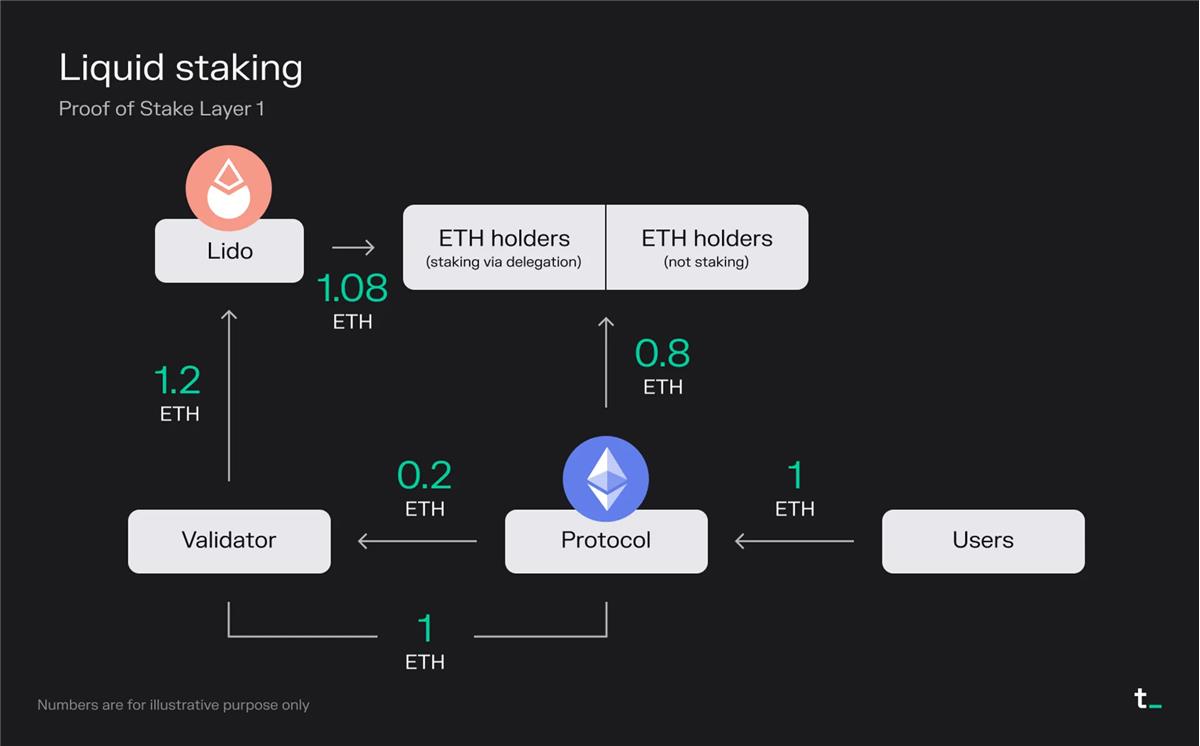

*流动性质押项目*允许用户通过代表标的资产的衍生流动性代币(liquid staking derivative,LSD)来质押他们的资产并保持流动性。

原理阐述:

- 用户为一个区块支付 1 ETH 的交易费用(包括 MEV)

- 0.8 ETH 被销毁 —> “股票回购”让所有 ETH 持有者平等受益

- 验证者从费用中赚取 0.2 ETH

- Validator 从区块奖励中获得 1 ETH(新发行的 ETH)

- 验证者已经从通过流动性抵押协议 Lido 存入 ETH 的用户那里获得了全部股权,因此它与这些 ETH 持有者分享 100% 的收入

- Lido 从提供服务的总质押奖励中抽取 10%(0.12 ETH),并将剩余的 90%(1.08 ETH)分配给通过 Lido 质押的 ETH 持有者

最终结果:

- 0.8 ETH 被销毁

- 验证者收到 0 ETH

- Lido 收到 0.12 ETH(其中 50% 用于支付节点运营成本)

- 通过委托质押的 ETH 持有者将获得 1.08 ETH

要点:

- Liquid 质押协议增强了用户体验。质押,本质上是一个技术性和高维护性的过程,已经被像*Lido*这样的协议简化了。通过允许用户锁定他们的 ETH 并接收可转让实用代币 (stETH),Lido 促进了无缝质押,同时使用户能够获得与验证活动相关的奖励。为了提供这项服务,Lido 从总收益中提取 10% 的费用。这笔费用在节点运营商和 Lido DAO 之间平分。

- 抵押的技术性和高资本要求为流动性抵押协议开辟了商机。*传统的以太坊*Staking需要用户维护一个节点,投入大量资金(32 ETH),并牺牲代币流动性。相比之下,Lido 将用户的代币批量分配给验证者,从而消除了 32 ETH 的障碍。通过简化用户体验、提供流动性和民主化质押,Lido 和类似协议正在打开一个快速增长的市场领域。

- 抵押的民主化允许更广泛的投资者参与。除了*区块链 (L2)之外,流动性质押市场部门是增长最快的市场部门之一。成功执行的Shapella 升级(4 月 12 日)可以说降低了与 ETH 作为投资相关的风险,以及 ETH 作为收益资产的相关风险。因此,预计 ETH 质押比率(质押资产/流通市值)将增长并与其他 PoS 链持平。目前,ETH 的质押比例约为 15%*,与其他 PoS 链相比相对较低。例如,Solana 和 Avalanche 目前拥有超过 60% 的抵押率。鉴于 ETH 的市值较高,在撰写本文时约为 2200 亿美元,我们可以看到未来几个季度质押的资产将增长数十亿美元。

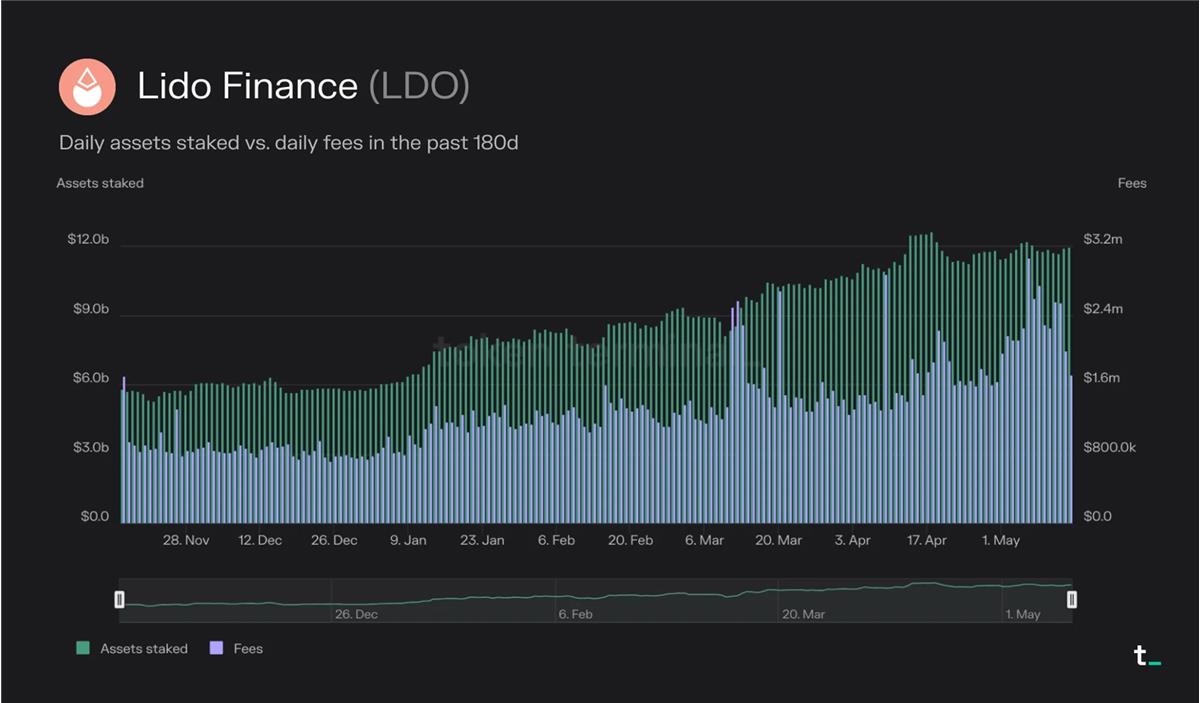

Lido 已成为流动性质押市场领域的当前市场领导者,质押资产总额达 120 亿美元。这个数字同比增长了 38%,过去 180 天增长了 105%。

在过去的 30 天里,Lido 产生了 6040 万美元的费用,并获得了其中的 10%,即 604 万美元的收入。该收入在节点运营商和 Lido DAO 之间按 50/50 分配。

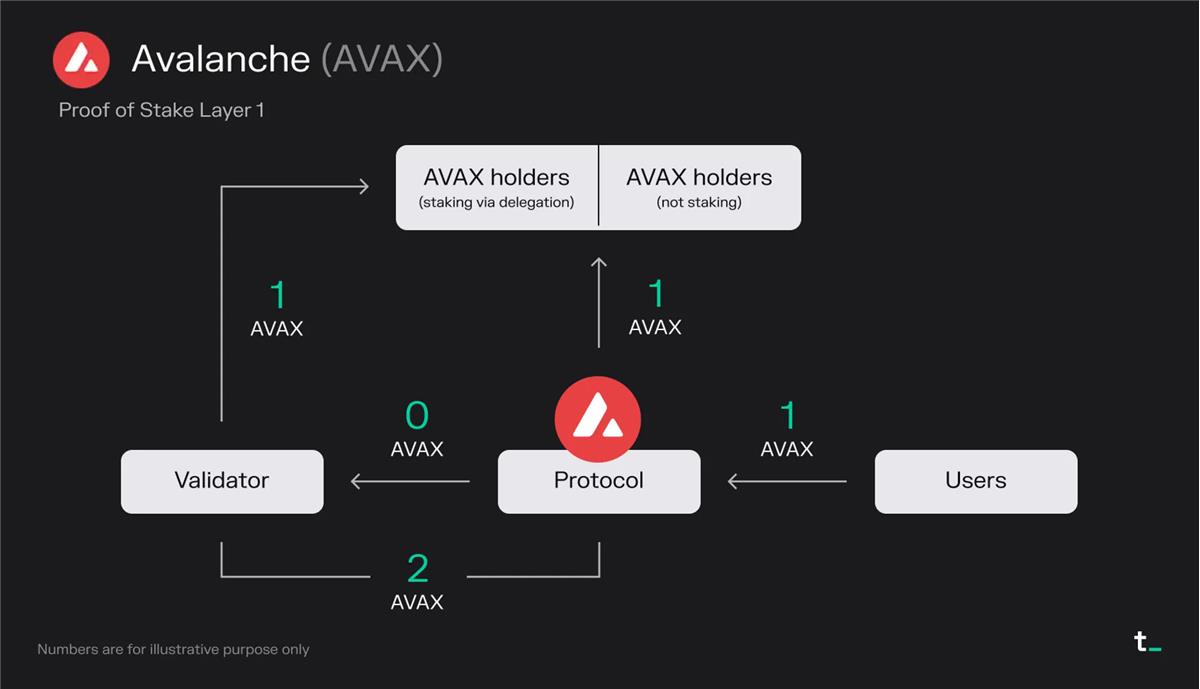

*Avalanche*是一种区块链 (L1),它通过优先考虑可扩展性和更快的交易速度来与以太坊竞争。它使用一种新颖的共识算法,可提供强大的安全性、快速的交易终结性和高吞吐量,同时保持去中心化。

原理阐述:

- 用户为一个区块支付 1 AVAX 的交易费用

- 1 AVAX 被销毁 —> “股票回购”让所有 AVAX 持有者平等受益

- 验证者从费用中赚取 0 AVAX

- 验证者从区块奖励中获得 2 个 AVAX(新发行的 AVAX)

- 由于验证者已经从委托人那里获得了部分股份,因此验证者必须与那些 AVAX 持有者分享其收入

最终结果:

- 1 AVAX 被销毁

- 验证者收到 1 个 AVAX

- 通过委托质押的 AVAX 持有者将获得 1 个 AVAX

要点:

- 在*Avalanche*上,所有交易费用都被销毁,验证者的唯一收入来源是质押奖励。销毁机制作为一种“股份回购”,对所有 AVAX 持有者同样有利。在过去的 30 天里,Avalanche 的平均每日费用约为 64,000 美元。

- 作为区块链领域相对较新的成员,Avalanche 正在发行大量 AVAX 代币以奖励其验证者。这种方法通常被用作在平台早期阶段引导增长的一种方式。这些奖励吸引验证者并刺激 Avalanche 生态系统内的增长和活动。

- Avalanche 的经济模型可能会在未来发生变化。费用和奖励结构不是一成不变的,可以根据未来的治理决策进行调整。目前,AVAX 代币总供应量的 50% 被分配用作验证者的质押奖励。这种分配计划在十年内发生,从 2020 年到 2030 年。随着质押奖励分配最终结束,未来我们可能会看到一部分交易费用被重定向到验证者。

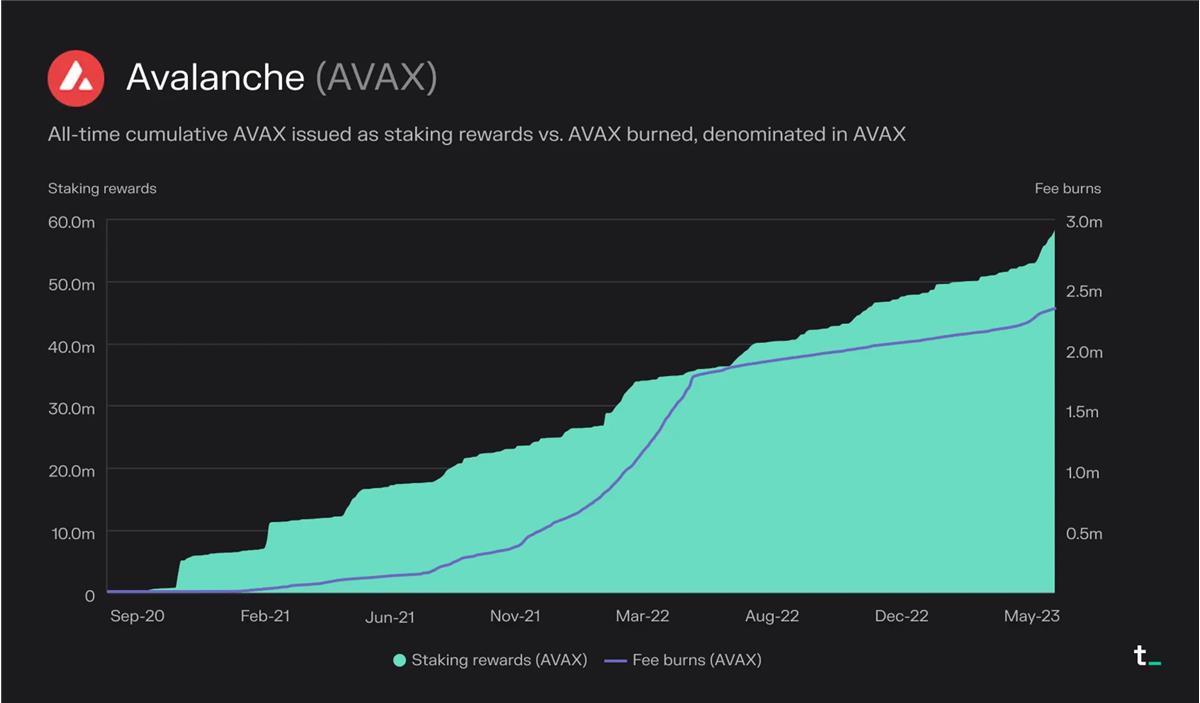

自该网络于 2020 年 9 月启动以来,共销毁了约 230 万个 AVAX,并分发了约 5700 万个 AVAX 作为质押奖励。

基于PoS的L2

*Optimism是一种扩展解决方案(乐观汇总),旨在通过提高其交易速度和吞吐量来使以太坊变得更好。*Optimism 在 L2 上执行交易,并分批提交给 L1 最终确定。根据交易类型,这导致大约 5-20 倍的gas降低。

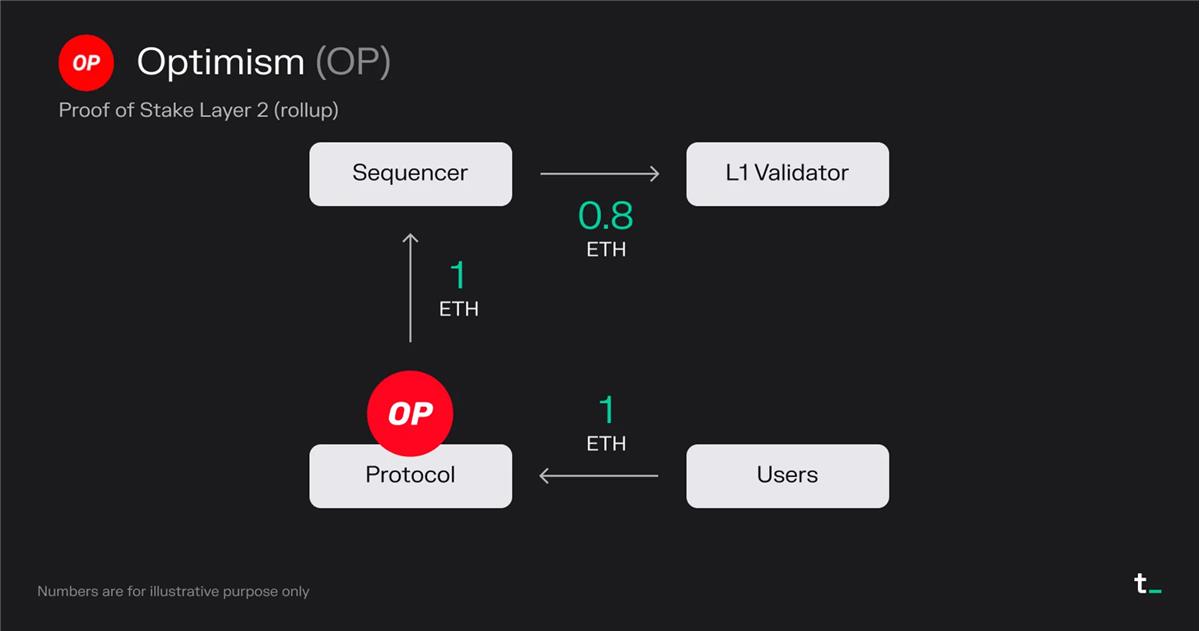

原理阐述:

- 用户为一个区块支付 1 ETH 的交易费用

- 所有交易费用(1 ETH)都进入 Optimism Foundation 运行的排序器

- Sequencer 支付 0.8 ETH 的交易费用以将交易提交到 L1(以太坊)

- Sequencer(在本例中为 Optimism Foundation)保留 0.2 ETH 作为利润

最终结果:

- 0 ETH 被销毁(不包括以太坊上的销毁)

- 排序器收到 0.2 ETH

- L1 验证者收到 0.8 ETH

要点:

- 第 2 层区块链扩展应用程序。L2 区块链允许广泛使用的 L1 应用程序,如Uniswap、 Blur、* OpenSea等,将它们的交易活动从 L1 转移到一个单独的链,该链定期将其交易结算回 L1。目前, Uniswap*超过 30% 的来自 L2。

- 第 2 层区块链支持更优化的用户体验。作为 L2,该应用程序可以针对其用例(例如交易)优化用户体验(交易费用/MEV 收集和回扣、链上隐私等)。可以实施这种优化,同时仍然在更安全的 L1 上维护交易记录。

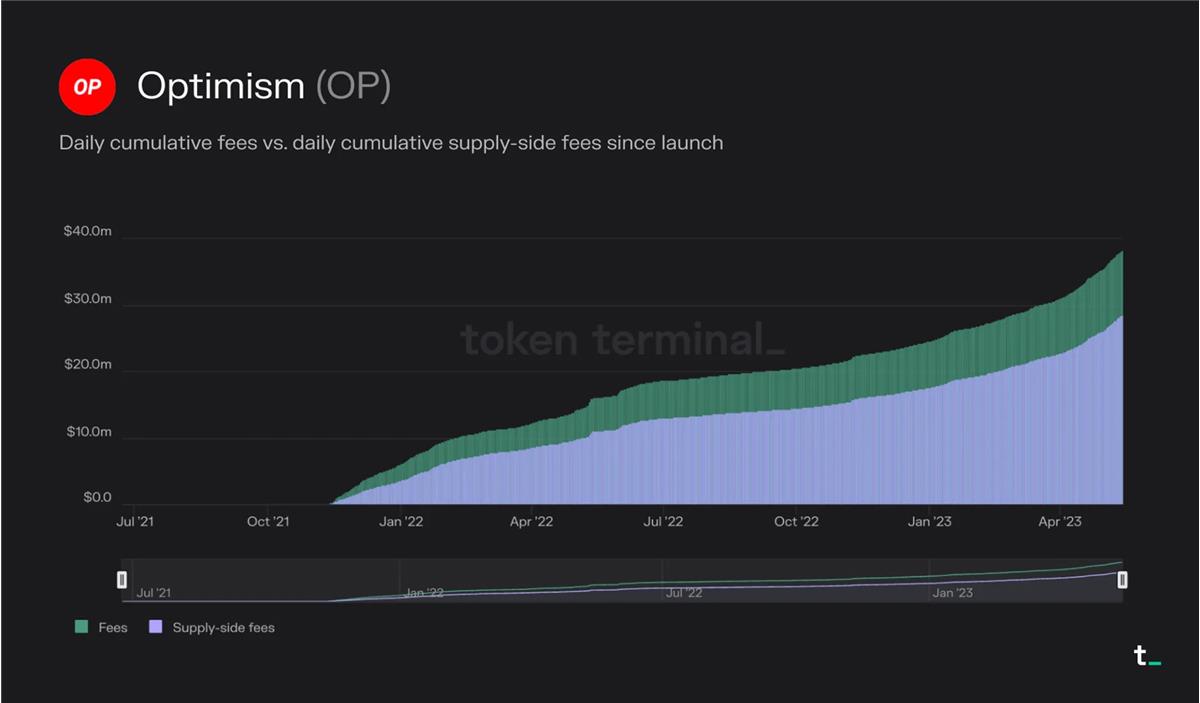

- 第 2 层区块链的经济性由两个变量驱动:L2 收取的费用和向 L1 结算交易的成本。L2 区块链的主要商业模式是通过削减用户支付的交易费用来产生收入。利润率由向 L1 结算交易的成本决定。例如,*Optimism上的用户*自推出以来共支付了 3820 万美元的交易费用。在这些费用中,有 2850 万美元用于支付向以太坊提交交易的gas费。因此,Optimism 捕获了差额,即 970 万美元,作为收入。随着竞争的加剧,L2 区块链的利润率预计会下降。能够通过数据压缩和其他技术优化其在以太坊上的 gas 支出的 L2 区块链,进一步减少 L2 的费用,可能会在未来获得市场份额。

自网络推出以来,Optimism 上的用户共支付了 3820 万美元的交易费用。在这些费用中,有 2850 万美元用于支付向以太坊提交交易的gas费。

结论

区块链通过提供分散、安全和透明的交易处理架构,正在重新定义经济活动的基础设施。在像加密这样快速发展的行业中,我们看到这些计算平台的经济模型不断创新。尽管存在差异,但投资者可以使用上述框架来比较它们的经济表现、潜力和可持续性。

深潮 TechFlow 是由社区驱动的深度内容平台,致力于提供有价值的信息,有态度的思考。

社区:

订阅频道:https://t.me/TechFlowDaily

推特:@TechFlowPost

进微信群添加助手微信:blocktheworld