撰文:以太男孩

利率是金融的元规则,在传统金融中,利率交易日交易量达6.5万亿美金。利率交易市场是股票交易市场的26倍。

DeFi的TVL达到2000亿美金,但事实上,利率(APY)才是TVL的元驱力。你在AAVE存钱是为了利率,参与流动性挖矿是为了高APY(利率),在curve、uniswap上做市,也是为了手续费收益)。然而,利率交易一直是DeFi中缺失的一环。

Strips搭建了首个去中心化的利率互换平台,部署在Arbitrum上。其内置了预言机实时提取DeFi协议的浮动利率、以及CEX里的合约费率。在Strips上,用户可以以高达10倍的杠杆交易利率。Strips将提供利率衍生品、结构性产品和固定收益产品的一切利率衍生品。

Strips主网已于2月12日上线,并开启流动性挖矿,和交易挖矿奖励。(详见细则)

简单介绍Strips

什么是利率互换? 顾名思义就是固定利率与浮动利率的互换。

在利率互换中,做多=支付固定利率,收取浮动利率。 相反,做空=支付浮动利率,收取固定利率。

做多:支付固定利率,获得浮动利率

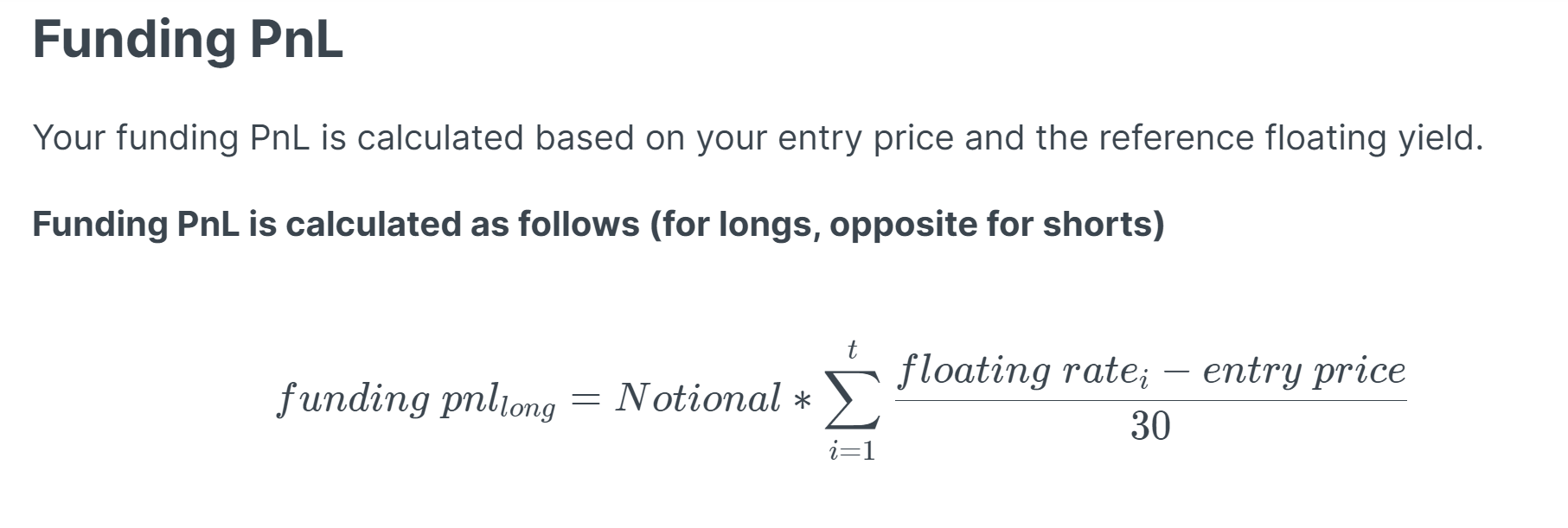

在strips利率互换时,影响你交易损益的只有两个因素:profit/loss = funding pnl + trading pnl。

如何理解funding pnl + trading pnl,我们以用strips杠杆挖矿来讲起:

何为funding pnl:做多利率(支付固定利率,获得浮动利率),本质上其实相当于杠杆挖矿。举个例子,假设当前的固定利率为1.91%,浮动利率为11.38%。如果你以10倍杠杆做多利率(LONG),相当于每30天你可以得到(11.38%-1.91%)x10= 94.7%的收益,相当于每天都可以得到3.1%的收益。随着浮动利率每个小时的变动,这个挖矿的利差也会随之变动。比如浮动利率会变化,如果浮动利率上升,那么每日的收益将会远高于3.1%。而funding pnl,就是杠杆挖矿时,每小时给到你账户上的利差收益。

何为trading pnl?影响trading pnl的因素为你开仓和关仓时,市场固定利率之间的利差。假设你杠杆挖矿了一段时间,积攒了一定的funding pnl打算关仓。此时市场固定利率为3%,由于你做多了固定利率(LONG),此时你还能收获的trading pnl为 (3%-1.91%)/1.91%=57%, 由于你开的10倍杠杆,此时你仅仅靠赌对了利率方向就能获得570%的收益(未包含滑点)。这部分收益就是trading pnl。

你的总收益就等于funding pnl + trading pnl。

可以简单理解为,杠杆挖矿,主要是看准了funding pnl (每小时浮动-固定),时间越长,funding pnl的比重越大。

而赌利率方向,主要是看准了trading pnl(主要影响因素为当前固定利率的市场价),时间越短,trading pnl 的影响越大。 影响赌利率收益的主要因素为做多做空利率的市场上的对手方。

funding pnl看长期,trading pnl看短期。由此我们可以衍生出套保(挖矿套保,期货利率套保);两个不同协议之间的利差套利等进阶玩法。

Strips怎么玩?

- 杠杆挖矿:

正如第一个部分所讲,其实现在市面上的杠杆挖矿工具本质上是借贷挖矿,在羊驼(alcapa)中,你最多开3倍的杠杆,并且借eth的利率高达14%(且借贷利率是浮动的)。

我们再来理解杠杆挖矿,其实杠杆挖矿的本质上挖的是利率。在strips中,做多利率(支付固定利率,收获浮动利率)就是在杠杆挖矿。

区别是,在strips最大杠杆可以开到10倍,且只要支付市场上的固定利率就可以。(当然需要注意的是关仓时会有trading pnl)

- 投机者(赌狗):

单纯的赌利率涨跌,杠杆高达10倍。

- 挖矿套保。

在流动性挖矿时,可以在strips里Short(支付浮动利率,收取固定利率)。将可能会下跌的高APY转化为固定利率,提前锁定你的挖矿收益。

- 合约费率套保:

除了DeFi协议之外,Strips还提供Binance和FTX的BTC永续合约费率的利率互换。针对CEX的交易员,在strips可以提前将合约费率锁定为固定费率。这对交易员有非常大的需求。

- 套利(不同的资金利率之间存在套利空间):

图中:

橙色:OMG Perp 在 FTX 上的年化资金费率

绿色:OMG Perp 在 Binance 上的年化资金费率

深蓝色:两种资金费率之间的差异。

FTX 的费率远高于 Binance 上的相同费率,这造成了 10.7% 的差异。目前,没有简单的方法来做空利率。然而在Strips平台,交易员可以:做多Binance上的利率,做空FTX上的利率。待两者利率相同后,平仓获利。

AMM如何捕获「代币价值」

主网测试版开设了Binance > BTC-PERP;FTX > BTC-PERP;Aave-LENDING 以及保险池

Strips的AMM非常值得一提:

在Strips里交易利率的AMM,不是USDC,而是由用户将arbitrum的sushiswap上USDC-STRP 的LP质押进去构成的(类似于vAMM)。 这样一举两得,LP既等于sushi上的流动性,又为Strips上的利率交易提供tvl。

举个例子,Strips主网上线将开设 Binance > BTC-PERP;FTX > BTC-PERP;AAVE USDC借贷利率三个AMM以及保险池。 假设四个市场 TVL分别有20m;20m;15m;15m,那就意味着strips在sushi上USDC-STRP的流动性至少为70m。

这一设计,配合主网上线后交易挖矿奖励、staking挖矿奖励后,更加放大了它的精巧性:

- 流动性挖矿开启后,sushiswap上USDC-STRP将会有很好深度,在sushi上购买STRP的深度极佳。

- 迅速为Strips上的AMM吸引来足够的tvl,为在Strips上的利率交易提供流动性。

- **捕捉代币价值,**假设strips里4个市场的总tvl为70m,那也就意味着4个市场里质押了70m美金等值的 USDC-STRP LP。 也就意味着有35m美金等值的STRP被质押了进去。

- **经典的滚雪球式的闭环。**除了交易挖矿奖励外,trading fee、滑点部分也直接成为AMM的收益。(假设tvl为20m,用户只要关闭20万美金的仓位,就会产生约1%的滑点,此时就会有2000美金的收入流入AMM)。 用户看到AMM APY如此高,会从市场上买入大量STRP,组成lp 在AMM中 staking。→ STRP价格上涨,导致LP价格上涨 → AMM TVL增多 → 滑点降低 → AMM收入减少,staking下降, AMM达到动态平衡。

(当然,长期来看,这一螺旋的支撑点在于利率真实的交易需求。只要有利率交易,就会产生交易费用和滑点,只要有USDC收入,AMM就有APY,受到激励,用户就会买入STRP并在AMM里Staking。)

写在最后

Strips有着创新性的可以捕获代币价值的AMM,搭建在Arbitrum上,交易手续费低廉。通过建立起一个高效的利率衍生品交易所,可以为固定利率提供真实的价格发现。在此基础上,Strips可以构建结构化的固定利率产品,例如债券和债务市场等。

如果去中心化金融要成为金融的未来,谁来为 DeFi 中的利率建立一个透明的市场?掌握了金融「元规律」的利率赛道,又会在DeFi乐高的搭建中碰撞出哪些火花?

深潮 TechFlow 是由社区驱动的深度内容平台,致力于提供有价值的信息,有态度的思考。

社区:

公众号:深潮 TechFlow

Telegram:https://t.me/TechFlowPost

Twitter:@TechFlowPost

进微信群添加助手微信:TechFlow01