好的做法可能是制定一个长期的投资策略并坚持下去,不要在这个充满敌意的环境中过度交易而被动摇。

撰写:THOR HARTVIGSEN

编译:深潮 TechFlow

市场概况

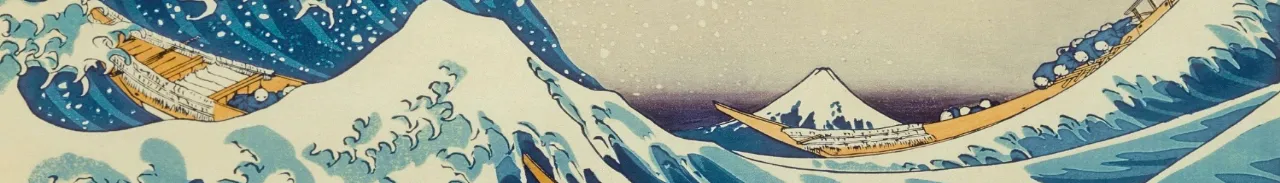

DeFi 流动性处于自 2021 年 2 月以来的最低水平。众所周知,高利率环境使得追求链上收益变得不那么吸引人。加上加密货币价格下跌,导致了 TVL 的新低。

这意味着什么?这意味着在短期内盈利变得更加困难。要让某个项目起飞,就需要从 DeFi 的其他领域中流出流动性。除非你在这个领域有坚实的优势,或者每天花 16 个小时以上盯着屏幕,最好的做法可能是制定一个长期的投资策略并坚持下去。不要在这个充满敌意的环境中过度交易而被动摇。

为什么价格会崩盘?

从 Coinalyze 上的下图可以看出,8 月 17 日,大部分期货未平仓合约被清空,导致多头头寸大量清算。加密货币的波动性在过去几周一直非常低,当这种情况发生时,随着波动性的回归,期货交易者会增加开仓利益,以押注市场的走势。当价格开始下跌时,大量多头仓位被强制平仓,进而导致更多仓位被清算,如此循环。因此,很难将最近的价格行动归因于任何特定的消息。此外,现货市场进一步出现大量抛售,这可能表明较大的参与者正在抛售头寸。

过去 14 天的赢家

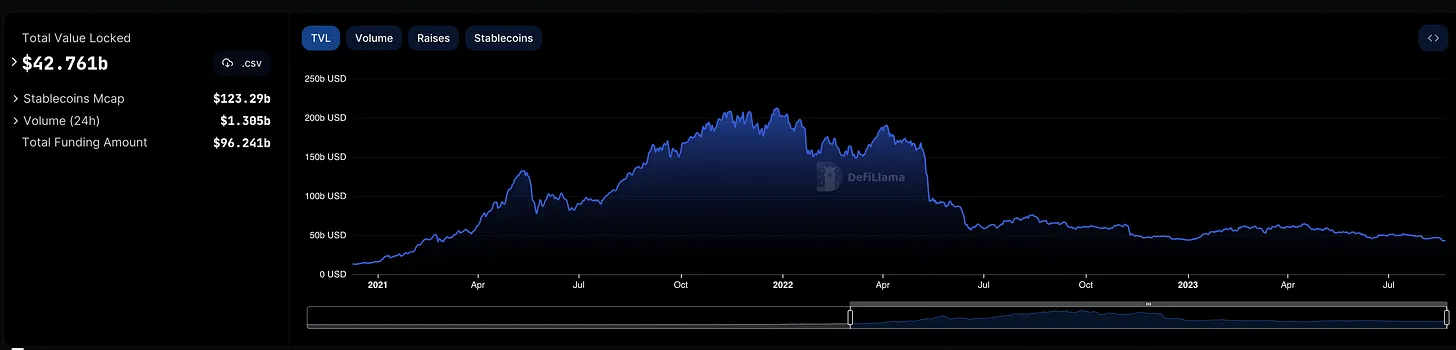

仅仅通过加密货币 Twitter(加密货币 X??),你不会注意到价格下跌和市场乏味。Coinbase 推出的新 Rollup 链 Base 最近因为 Friend tech 应用程序而吸引了大量用户和流动性。

一些比较 Base/Arbitrum/Optimism 的统计数据:

14 天费用:

-

340 万百万美元 ——Base;

-

260 万美元——Arbitrum;

-

250 万美元—— Optimism 收入。

14 天收入:

-

230 万美元——Base;

-

90 万美元——Arbitrum;

-

80 万美元——Optimism。

收入是根据用户在 Rollup 链上支付的手续费减去在以太坊上发布这些交易(调用数据)的成本计算的。从数据中可以看出,不仅 Base 最近产生了更多的手续费,而且利润率也显著更高。

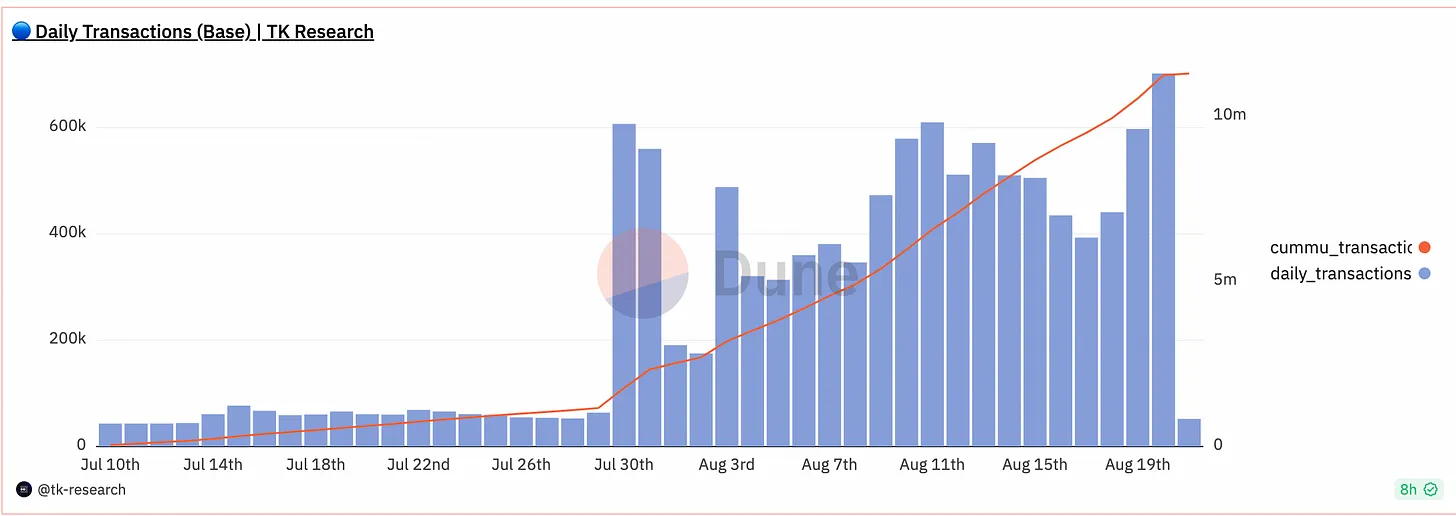

Friend tech

Friend tech 是 Base 上的新社交应用程序,您可以在该平台上购买和出售已注册的 Twitter 个人资料的股份。它在用户采用方面取得了爆炸性增长,并在过去 7 天内创造了超过 300 万美元的收入。所有交易都需要支付 10%的高额手续费,其中 5%归平台所有,5%归正在交易的用户所有的股份。

Friend tech 是吸引用户使用 Base 的主要 dapp。随着更多的协议推出(如 Aave 和 Uniswap)和生态系统的扩大,Base 在实质上可能会继续增长。当前 7 天的年化收入约为 4200 万美元,这是 Coinbase 年度收入的一个重要组成部分。

新闻和催化剂

ETF 截止日期和灰度

Grayscale 与美国证券交易委员会(SEC)之间正在进行一场关于将其现有的 GBTC 信托转换为现货比特币交易所交易基金(ETF)的诉讼。虽然许多人一直期待本周做出决定,但在最终决定之前,Grayscale 可能会被要求重新申请,最多需要 240 天。然而,正如下面所看到的,Grayscale 正在扩大他们的 ETF 团队。这意味着什么呢?很可能他们试图传达一个信息,即他们对转换为 ETF 非常认真,而不是他们对案件结果有某种内部消息。

根据 ETF 专家的观点,延迟ETF通过最有可能发生。

Coinbase 收购 Circle 的股权

Coinbase 最近通过收购 Circle 的股权,为他们的团队增加了另一个潜在的摇钱树。目前尚不清楚收购的条款,但已经透露,负责管理 USDC 的“Centre Consortium”将被关闭。USDC 还将在今年在其他 6 个区块链上推出。其中一些预计将包括 Polkadot、Near、Optimism 和 Cosmos。在收入分享方面,Coinbase 和 Circle 仍将根据各自平台上持有的 USDC 数量分享收入,而 USDC 的广泛使用所产生的利息收入将平均分配。

Frax 扩展至 RWA

在今年早些时候解除与 USDC 的挂钩之后($FRAX 与 USDC 有很强的抵押关系),FraxV3 的愿景已经在酝酿中。创始人 Sam Kazemian 称 FRAXV3 为“最终稳定币”。这涉及与 Financial Reserves and Asset Exploration Inc Public Benefit Corporation (FinresPBC)合作,将现实资产链上化,作为$FRAX 的抵押品。这些操作的利润将通过所谓的“Fraxbonds”(FXB)传递给代币持有者。Fraxbonds 允许人们以折扣价购买未来的$FRAX(即两年后以每个$FRAX 0.9 美元的价格购买$FRAX)。

Thorchain 借贷上线

Thorchain 刚刚推出了他们的借贷产品,用户目前可以借出多种资产,以 BTC 和 ETH 作为抵押品。抵押品列表将很快扩展,包括 BNB、BCH、LTC、ATOM、AVAX 和 DOGE 等多种新资产。

这种借贷设计的核心机制之一是在发行债务时销毁$RUNE(用户以抵押品借款),并在平仓时铸造$RUNE。这也使得即使抵押品如 ETH 或 BTC 的价格下跌,也能实现无需清算的贷款,因为抵押品以 RUNE 的形式存储在幕后。

链上资金流动

Off-chain Labs 似乎在回购$ARB

172 万个 ARB 在币安上以每个代币 0.98 美元的价格被购买(总计为 170 万美元),并发送到一个标记为 Offchain labs(Arbitrum 背后的公司)的地址。这接近$ARB 今年早些时候上市以来的最低交易价。

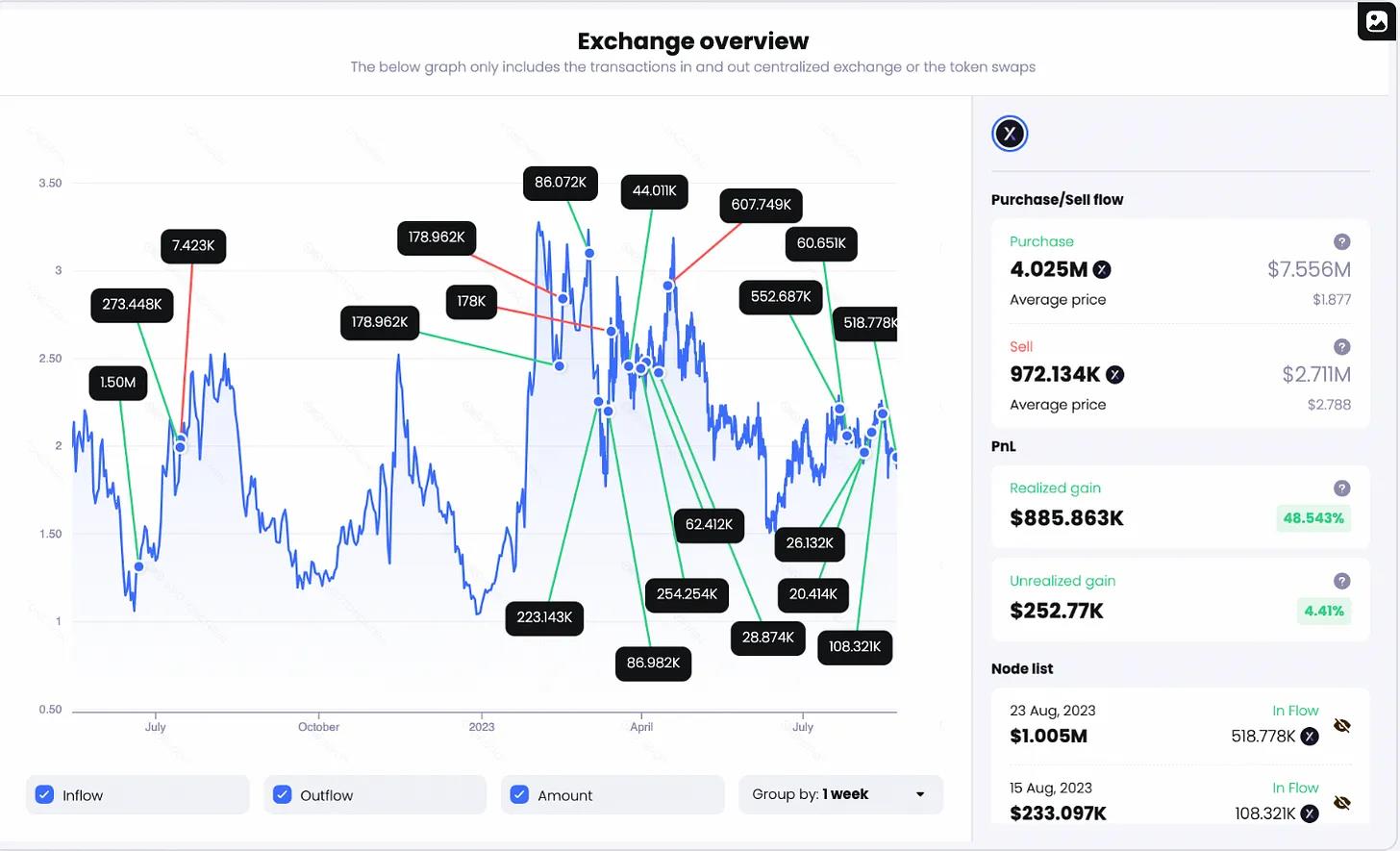

CMS Holdings 积累$DYDX

CMS 是 dYdX 的早期投资者,并在过去两年中进一步交易了该代币。他们最近以每个代币 1.94 美元的价格在币安上购买了 51.9 万$DYDX(总价值 100 万美元)。CEX 交易的平均购买价格(不包括私人销售)为 1.88 美元,平均卖出价格为 2.78 美元。目前,CMS 持有 305 万$DYDX(价值 598 万美元)。

DeFi 空投与策略

Friend tech 空投

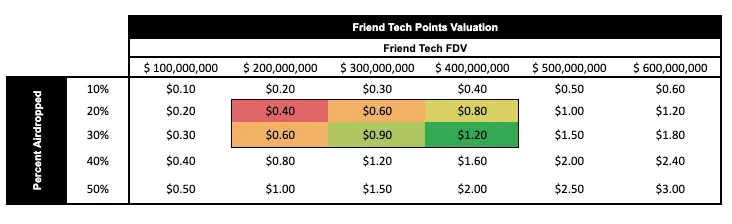

Friend tech 将在接下来的 6 个月内向平台用户奖励 1 亿积分。下面是一个表格,根据发行估值和空投代币供应的百分比,估计每个积分的价格。

似乎积分是基于股份的交易量进行奖励,但可能也与推荐有关。尽管如此,目前看来,顶级用户已经积累了大部分分发的积分。

现实世界资产(RWA)挖矿

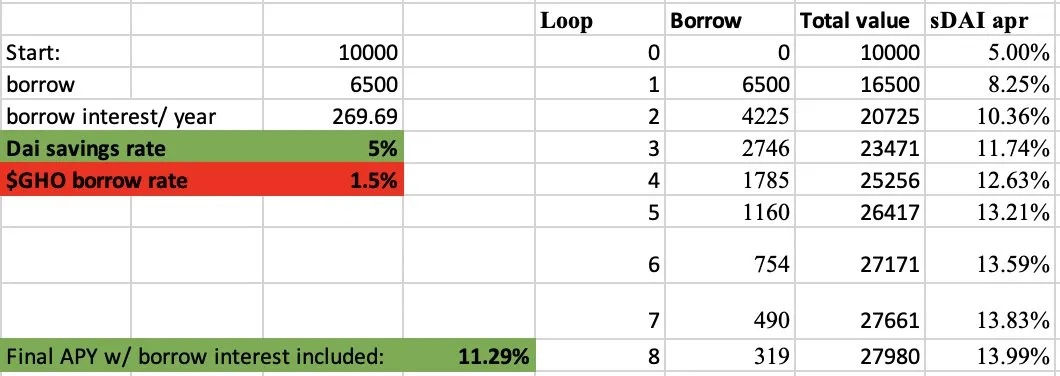

Maker 的 Spark 协议在 Dai 储蓄利率(DSR)上提供 5%的年化收益率。这种收益来自于作为美国国债等 RWA 的抵押品的 DAI 所产生的收入。如果你是一个有直接访问美国国债的美国公民,这可能听起来并不令人兴奋,然而 Aave 上的一个当前提案建议将 DAI 储蓄利率的流动代币(sDAI)添加为借贷市场的抵押品。如下所示,循环 8 次(在 Aave 上存入 sDAI,借出本地的$GHO 稳定币,将其转换为 sDAI 并重复)将导致 11.29%的年化收益率!

这可能在接下来的几周上线,并且年化收益率没有考虑到 Gas 费用。尽管如此,仅投资 DAI,从美国政府获得可持续收益率的 11%年化收益率非常令人兴奋,并且可以在更长的时间范围内吸引新的和更复杂的参与者进入这个领域。

Swell 空投

Swell 是一个正在进行空投活动的以太坊流动性质押协议。将 ETH 抵押为 swETH 会随着时间的推移获得“珍珠”,这些珍珠将在今年晚些时候转化为$SWELL 代币。将您的 swETH 存入 Pendle 或 Maverick 等协议中,还可以额外获得珍珠。最近的计算估计 1 个珍珠约等于 0.33 美元。

深潮 TechFlow 是由社区驱动的深度内容平台,致力于提供有价值的信息,有态度的思考。

社区:

订阅频道:https://t.me/TechFlowDaily

推特:@TechFlowPost

进微信群添加助手微信:blocktheworld