今天看了一眼Defilima里的数据,不知不觉LSD的TVL已经爬到了第二的位置,超过了曾经Defi最基础的架构之一Lending借贷。

所以今天用一篇文章来大概讲讲LSD,以及逐步更新一些这个赛道发现的有意思项目。

什么是流动性质押LD (Liquid Staking)和 流动质押衍生品(LSD)?

质押Token是Token持有者把自己的资产锁定在链上一定时间,以保护网络并获得奖励的过程。然而,传统的质押不够灵活,可能会阻止Token持有者将其资产用于其他目的。现在流动性质押的作用是通过允许Token持有者质押他们的资产同时仍然能够随心所欲地使用所抵押的资产来解决其他问题。这能为Token持有者提供质押奖励和网络安全的好处,而无需放弃对其资产的控制。

简单来说,流动性质押是Token持有者获得奖励和支持网络的一种方式,同时仍然可以灵活地使用其资产。

流动质押衍生品(LSD)则是意味着您可以获得质押Token的好处,而不必放弃使用权。这是一个双赢的局面,提供了前所未有的灵活性和效率。

简单的说,就是你的资产即维护了网络的安定,同时又帮你打工赚钱,还可以让你继续拿去霍霍。

为什么说LSD是今年最佳叙事之一?

到目前为止, $ETH质押 apr 是加密货币中最令人信服的实际收益之一,以太坊质押者质押以保护网络和去中心化,并获得 PoS 通货膨胀作为奖励。

随着Lido等协议的出现,帮助质押者们解决了流动性问题,不用再傻傻的锁定住自己的资产。这跟很多项目方弄个staing单币质押池子锁流动性好拉盘不一样,ETH的POS机制决定了你们拿出32个ETH的节点小伙伴们的确做出了贡献,这些APR就是回报。

链上收益源Staking收益可以承载链上大量资金的收益需求,当Staking APR远超过之前Lending协议可以带来的APR以后,自然而然LSD的TVL也会超过借贷Lending,毕竟钱跟水一样会流去利息高的地方。尤其是上海升级后,可以视为ETH标准的无风险利率。这里ETH的 staking APR就变成了最底层的坚实收益,并传导到在这之上的各种协议,成为DEFI世界的利率风向标。

此后市面上出现了各种各样的LSD协议,比如Rocket的$rETH, Coinbase的$cbETH,币安的BETH,Frax的$fraxETH等,七七八八加起来已经有了超过150亿美金的锁仓规模。他们各有特色,都有自己的优势和劣势,不过也同样面临着问题。其中最主要的需求有如下几点。

-

提高利用 LSD 收益率

-

主动管理 LSD 策略

-

提前获得 LSD 福利

-

交易 LSD 收益率

而这些需求必然会催生出大量新项目,产生Alpha和吸引更多资金及目光,这就是LSDfi,并期待会演变成LSD summer。

有意思的项目

这里准备持续更新看到的LSDfi类型项目,今天先讲第一个

AgilityLSD(敏捷协议LSD)

这个项目发现了一个在LSDfi里面很多项目会面临的痛点,那就是怎么来解决这些新LSD项目的初始流动性。

同时Protocol B 创造了全新的 LSD 乐高玩法,如杠杆 LSD 收益、主动管理 LSD 策略、提前获得 LSD 收益、交易 LSD 收益等。但新协议也很难直接吸引来流动性。

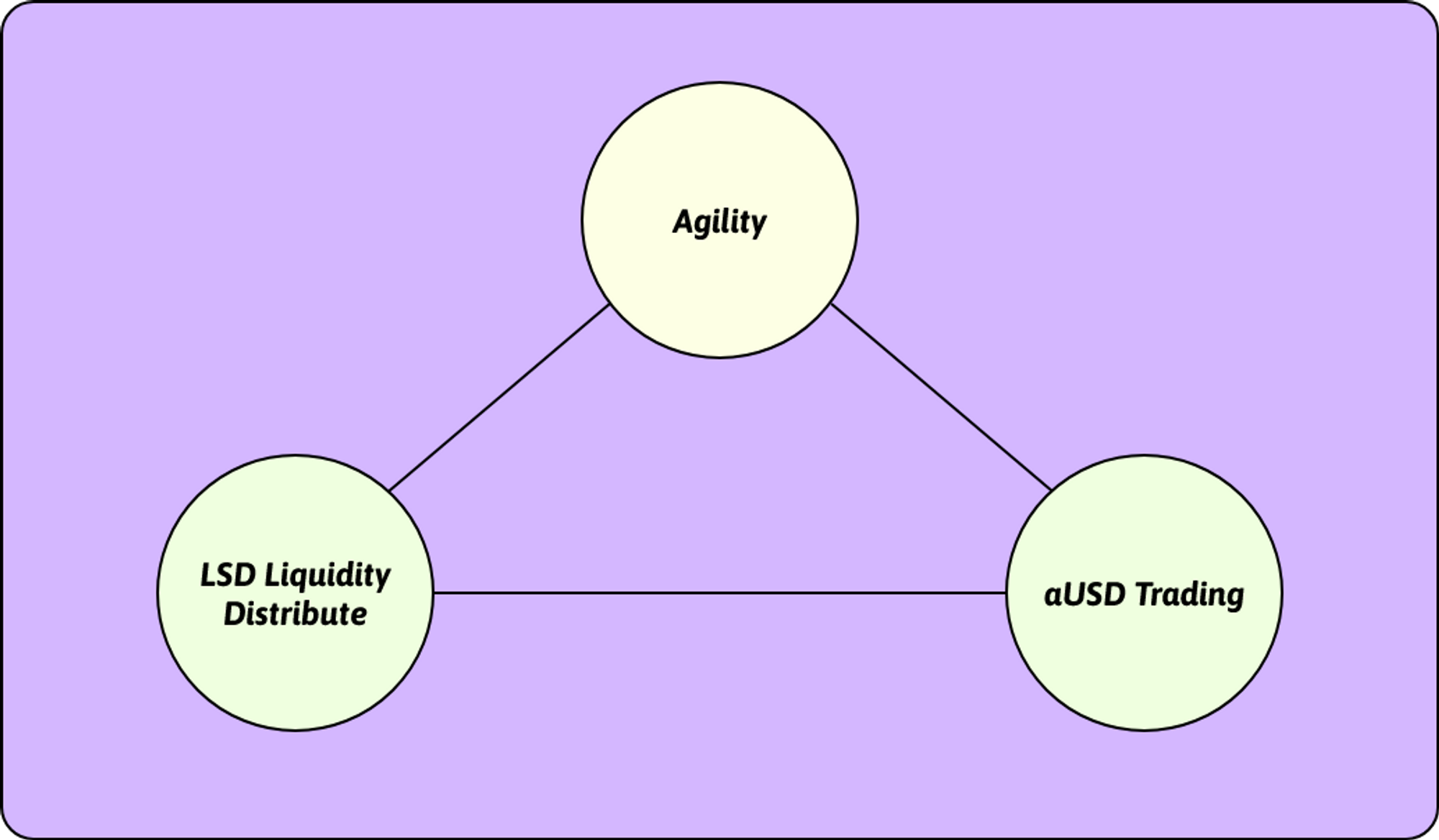

这种资源错配的需求,就是敏捷协议Agility试图解决的。

1.2/借出你的aLSD赚利息

1.3/ LSD杠杆挖矿

投票者获得70%的vault yield + $AGIemission+ real lsd yield。对于新生的LSD项目们通过加入生态,则获得了 $AGI激励以及更多的流动性。接下来就是Curve上大家熟悉的节奏了,项目们为了更多的流动性和奖励,自然是需要贿赂esAGI持有人的,具体可以参考曾经convex的玩法。至于aUSD可以玩的场景包括:

期货,期权,DEX,yield exchange等等

项目的思路和切入点很有意思,在不考虑团队和开发实力等的情况下是有点值得期待的。至少在LSD赛道,的确需要这样的一个角色。