TL;DR

1,DeFi市场盛况:扩张到了不同的公链和Layer2,衍生出DEX、借贷、Staking、衍生品、桥等应用场景,不断有新的DAPP出现优化用户体验。

2,DEX、Staking、借贷是需求和模式最明确的DeFi场景,任何新生态出现时,这三类DeFi协议总是最先被部署。

3,新生态DeFi可能蕴含一些机会,比如Alternative L1、Layer2上的DeFi项目。

4,TVL、用户量、交易额、协议收入、MV、FDV、MV/TVL、P/S(市销率)、P/E(市盈率)、创新性可用于对DeFi协议的评估。

加密市场发展到现在这个阶段,DeFi是其中最显著的赛道。

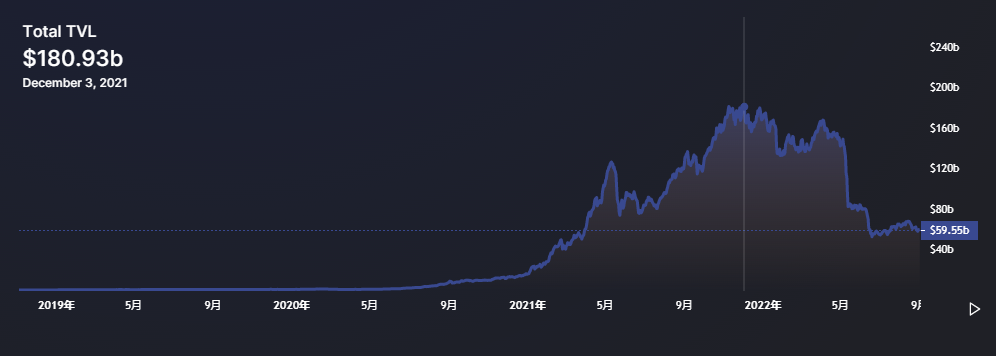

自2020年6月DeFi Summer以来,DeFi已经扩充为一个巨大、丰富、繁杂、互操作的生态。交易、借贷、staking、稳定币、桥、衍生品、保险等细分赛道不断有新的协议诞生,锁仓量(TVL)持续增长。

根据DeFiLlama和Coingecko的数据,DeFi已经部署到了超140条链,协议数量超过3000个,锁仓价值在600亿美元左右。DeFi代币的数量则超过400个,总市值超过400亿美元。

Vitalik曾在EthCC会议上表示,以太坊社区不能局限于DeFi,非金融应用同样重要。但其实,DeFi已经成为非金融应用发展的重要基础。

DeFi和NFT、链游、Web3、DeSoc(去中心化社交)等其他板块都会产生交集。例如,BAYC的持有者不会满足于只持有、展示自己高价买入的蓝筹NFT,他/她或许会通过抵押BAYC借出USDC来获取流动资金。在SocialFi领域,粉丝代币可以通过staking生息。而链游板块发展到目前阶段,链游公会向玩家出借游戏资产已经成为一种常态。

DeFi可以说已经渗透到每一个链上环节。无法参与DeFi乐高的应用是没有生命力的。DeFi是加密市场非常重要的一个基础层。目前来看,DeFi也是最真实的链上需求场景。它的资产流通、借贷、staking模式也已经得到充分的验证。

哔哔News对整个DeFi生态以及头部DeFi协议数据进行了研究,本篇研报将对DeFi市场现状、特点、代表项目、DeFi价值的捕获、挑战与机遇进行阐述。

TVL Top50 DeFi协议,来源:哔哔News

DeFi的起势

一切始于2020年6月的DeFi Summer。当时Compound推出治理代币COMP,为平台上的借贷用户提供COMP奖励。后来,DeFi协议们纷纷效仿并推出Yield Farming、Liquidity Farming、Staking Farming农耕玩法。

一时间,DeFi链上用户、资金、交互量被迅速点燃。据悉,一年左右的时间,DeFi生态的链上锁仓量(TVL)增长近140倍,借款总量增长超170倍,用户数增长近140倍,交易量增长超1000倍,稳定币的发行量增长近10倍。

DeFi TVL最高点超过$180B,增长超140倍,来源:DeFiLlama

演变到现在,Yield Farming、Liquidity Farming、Staking Farming已经成为DeFi协议的标配。农耕帮助DAPP冷启动,在短时间内吸引用户、交易量、锁仓量,巩固DAPP的“品牌形象”。

但如果细想,农耕其实是一种DAPP补贴形式。当所有DeFi协议都用代币、手续费补贴用户,用户的忠诚度将非常依赖农耕收益。平台补贴被蚕食(比如代币价格因挖卖提而稀释)后,交易量、池子的流动性和深度将迅速枯竭。协议并不能获得长期的发展。

**DeFi真正的价值与核心在于无准入、去中心化、低摩擦、可组合,这应该是DeFi持续吸引用户和资金的原生动力。**这也是我们看好DeFi/DeCeFi(DeFi、CeFi的融合体)发展的原因。

以传统金融场景为例,我们开股票帐户需要提供身份证、银行账户等信息。股票的交易也有时间限制,并非24h*365天。在跨境转账场景中,一般需要3-5天才能完成转账,过程中可能涉及多个第三方机构。

相比之下,任何人都可以在不提供任何信息的情况下创建加密钱包账户。创建账户后保存好私钥/助记词,这个账户就完全由你掌控,第三方无法冻结。

你往这个账户中存入加密资产后,通过连接钱包,你就可以参与任何DeFi应用,比如在Uniswap上交易代币,而且你可以24h*365天参与。即使在以太坊网络拥堵的情况下,链上资产的流转也不需要3-5天,一般情况下10 min左右,你就能知道交易是否成功。

相比于使用银行服务并支付服务费,你可以为Uniswap等DEX做市(提供交易对流动性),以此获得DEX的一部分手续费收入。你在Curve上的做市凭证LP Token还可以在MakerDAO等平台上作为抵押品借出其他代币。

所以任何人都可以参与DeFi,DeFi资金的流转摩擦非常小,DeFi的资本效率有很大的提升。正是因为这些原因,DeFi将是一个不可忽视的市场。

DeFi盛况

DeFi在2020年6月到2022年5月间经历了迅速的发展,DeFi赛道一度达到鼎盛时期。那时候人人都在谈论DeFi,手上有稳定币的都在思考冲哪个安全又高APR的池子,流动性池被巨鲸挖塌是LP们经常讨论的话题。

如今,尽管市场的注意力、TVL、用户、交易量被诸如新公链、NFT的新话题吸引和分散,市场信心也因价格下行受到打击,我们仍认为DeFi市场表现出一些盛况。DeFi已经夯实为加密原住民的常规工具。

目前DeFi已经发展成一个庞大的自运转金融体系。DeFi是以太坊、BNB Chain、Avalanche、Solana、Tron、Layer2上的关键产业,分别为这些链/层提供$34.1B、$5.25B、$1.84B、$1.4B、$5.7B、$5.1B的锁仓价值。

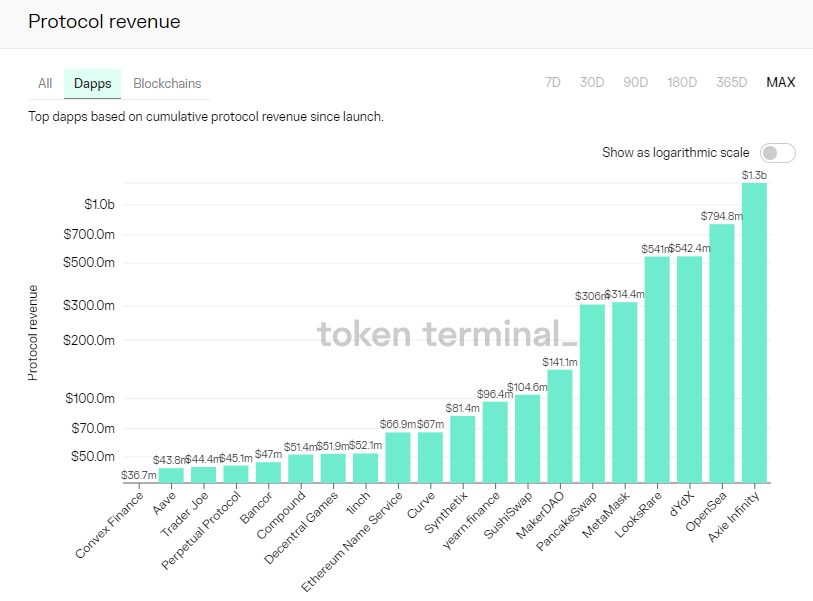

根据哔哔News的不完全统计,DeFi用户数至少已经超过487万。根据最近的数据,每24小时,仅是DEX的交易额就超过20亿美元。市场上流通的稳定币价值已经超过1000亿美元。在Token Terminal统计的收入靠前协议中,DeFi类占到多数席位。

DAPP协议收入,来源:Token Terminal

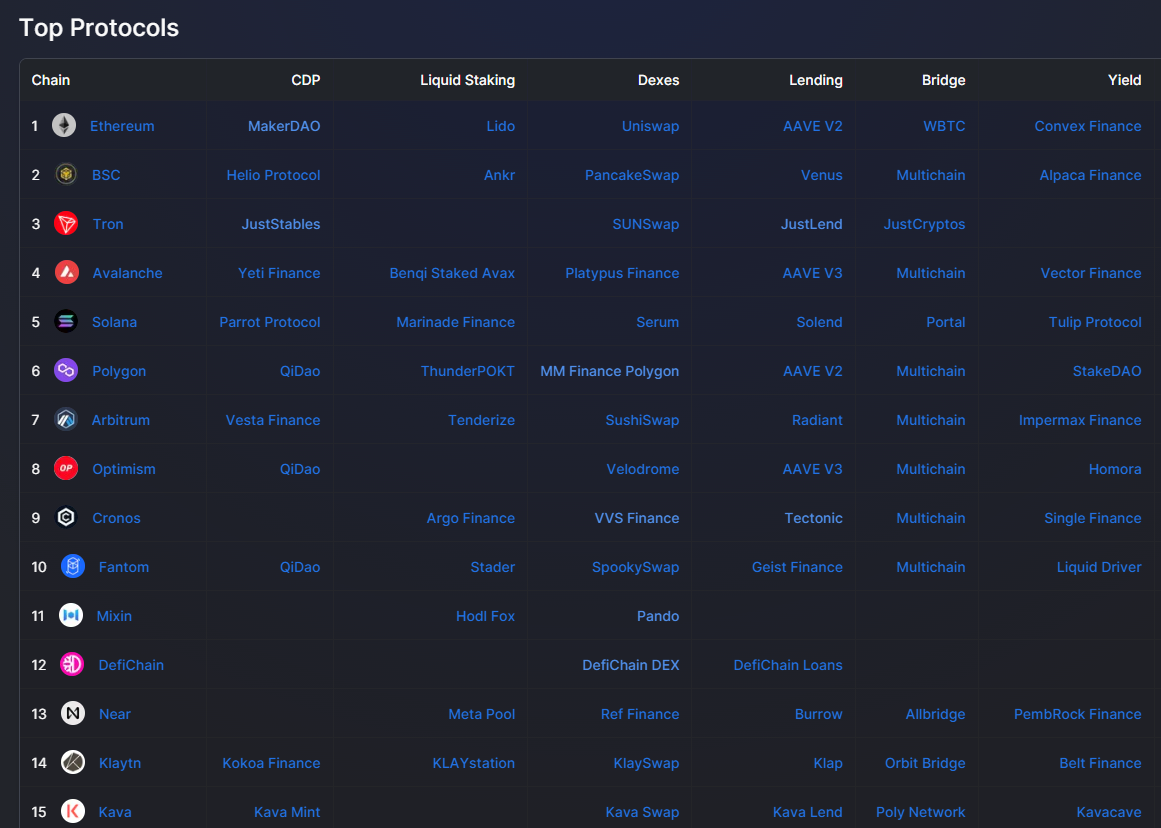

超过140条链已经在借贷、Staking、DEX、桥、收益聚合器、衍生品、保险等细分领域孕育出特色应用。

各链头部DeFi协议,来自:DeFiLlama

在横向的发展上,DeFi扩张到了不同的公链和Layer2。在纵向的发展上,DeFi衍生出不同的应用场景,它们相互之间可组合。即使在同一个应用场景中,我们也看到新的应用不断出现,优化用户体验,如降低交易滑点和gas费,以及带来更多创新。

DEX

DEX是DeFi赛道最重要的类别,目前主要分为AMM和订单簿2种模式。在哔哔News统计的TVL Top50 DeFi协议中,DEX以AMM类型为主,订单簿类型则主要出现在衍生品DEX中。

此外,PancakeSwap、Sushi、VVS Finance(Cronos上的Uniswap分叉版本)已经衍生出了限价单模式,允许用户将成交价格设置在一定范围内。

**DEX对NFT的集成将成为趋势。**一方面有Uniswap这样的头部DEX集成SudoSwap。另一方面,如PancakeSwap已经在DEX中放置了类似于OpenSea的NFT市场。

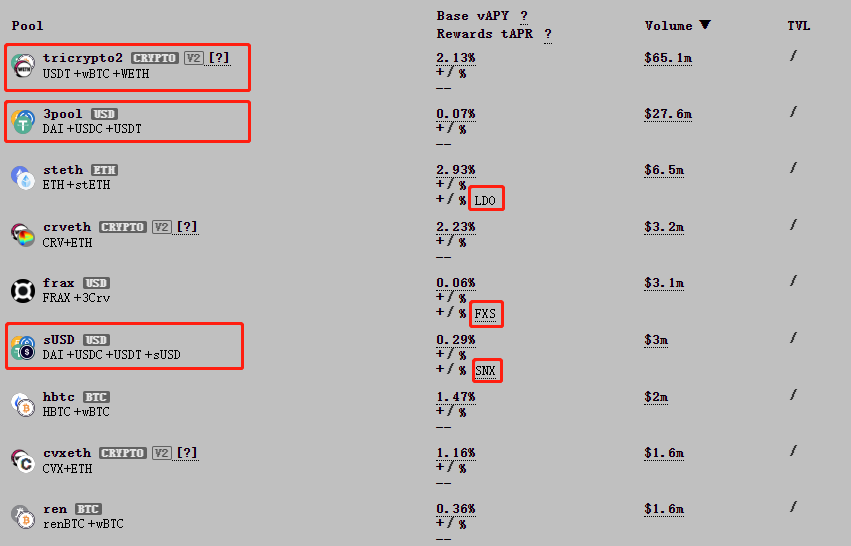

此外,很多DEX已经不满足于只提供swap功能,它们同时在界面中放置了跨链桥、借贷、staking、资管(理财优化)等功能。像Curve这样的DEX因为鼓励治理代币CRV锁仓而闻名,veToken的玩法被越来越多的协议效仿。

**也有一些专门服务于DEX的DeFi协议出现。**Arrakis Finance对Uniswap V3的LP Token进行管理,从而优化LP收益。Convex致力于促进Curve质押,也是为用户提供更优的收益方案。

**由于DEX需求、模式清晰,它们往往是Alternative L1、Layer2上最早部署的应用。**新生态中的新DEX值得关注,如Aptos上的LiquidSwap、Cronos上的VVS Finance、DefiChain上的DefiChain DEX(做BTC DeFi)、Near上的Ref Finance等。

此外,头部DEX也有多链部署的扩张倾向,如Curve、Uniswap、Sushi。

**近一年变化:**根据OKLink的数据,近1年,DEX的TVL从480亿美元下降到250亿美元,TVL缩减了大约一半,DEX确实因为一些黑天鹅事件以及市场的整体下行而冷却,但我们更愿把这个时期称为夯实期。

DEX市场的24小时交易额从34亿美元下降到20亿美元。DEX协议的活跃度也在这一年经历轮换。目前MCDEX的交易额占比比较高,而在2021年Q4,PancakeSwap贡献了20%左右的市场交易额。

头部DAPP:Uniswap、Curve

Uniswap是公认的DEX生态第一应用。虽然AMM模式最开始不是由Uniswap提出,但是AMM通过Uniswap发扬光大。目前Uniswap推特上,Uniswap周边、AMM活动、团队成员等信息比较丰富。对NFT的集成应该是Uniswap的下一个重要方向,该团队NFT产品负责人Scott(原NFT聚合平台Genie的创始人)表示:Uniswap将是所有NFT流动性的接口。

Curve主打稳定币和锚定资产兑换,这种精准定位以及创新非常值得其他协议学习。因为组成交易对的资产价格相对稳定,这种定位能很好地缓解DEX无常损失和交易滑点问题。

目前Curve上支持多资产池。Curve也在非常积极地和项目方合作,项目方在Curve开池子,有不少项目方会提供做市奖励,通过这种方式,项目代币能获得更好的交易深度,Curve则能捕获更多流动性。

Curve上的多资产池,以及项目方提供的做市奖励

借贷

借贷是仅次于DEX的第二大DeFi赛道。

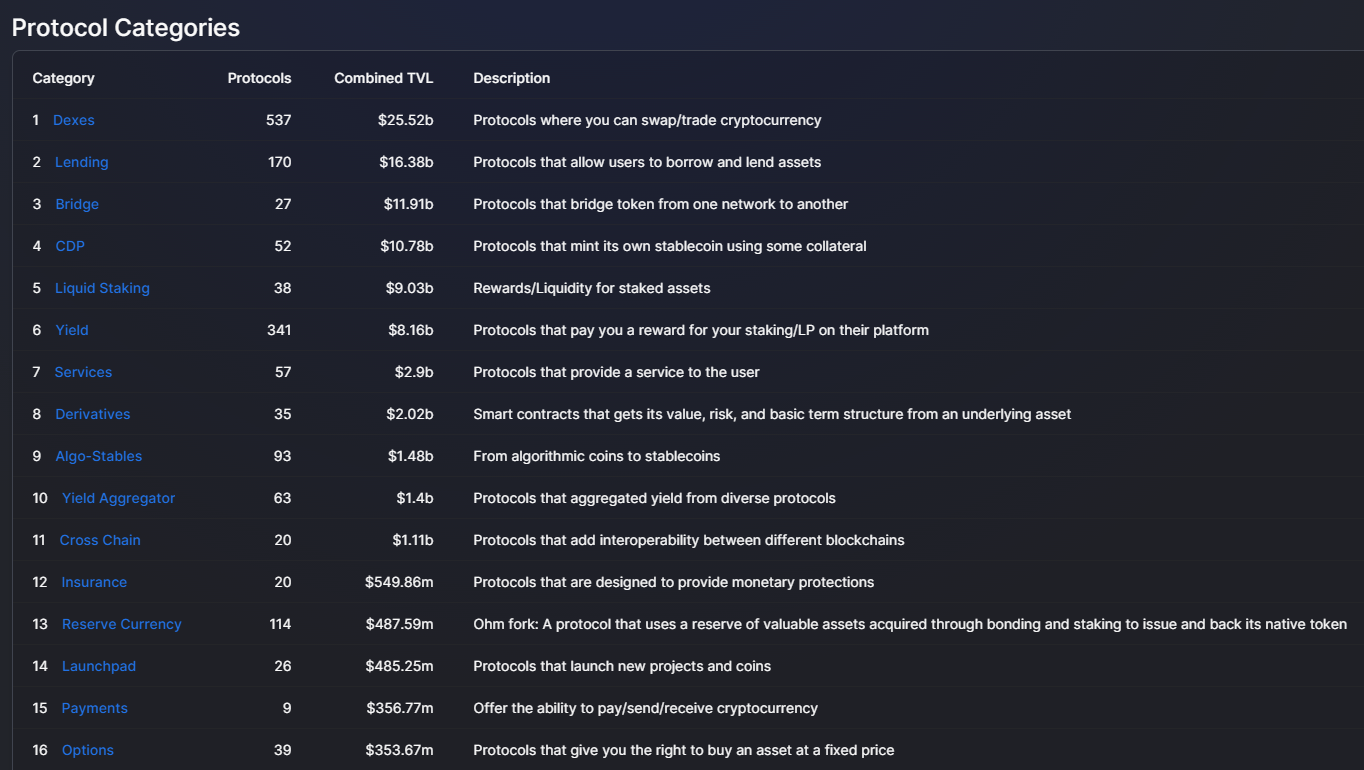

DeFi各赛道协议数量和TVL,来源:DeFiLlama

观察TVL Top50 DeFi项目中的借贷协议可以发现,主流的借贷协议如MakerDAO、Aave、Compound接受的抵押资产、借贷资产都比较保守,以各类稳定币、BTC、ETH为主,以此来降低清算风险。

**对资产范围的限制限制了协议本身的发展,因此一些头部的借贷协议在做一些扩张尝试。**例如,Aave表示将推出原生稳定币GHO,这是一种机制类似于Dai的稳定币,稳定币更广泛的使用场景可以实现某种程度的扩张。

**把触角伸向机构用户是借贷协议们的另一尝试。**Compound推出了Compound Treasury,为机构客户提供收益稳定的理财产品,机构客户把资金放入Compound Treasury收取4%的APY,资金会进入Compound协议,相当于把机构资金和散户借贷市场连接起来。

事实上,Aave也曾在2021年7月份推出过机构借贷平台Aave Pro,强调KYC等特点和功能。DeFi的开放性、去中心化、可组合性和CeFi结合,会成为不少DeFi协议追求的趋势。

**近一年变化:**近一年,去中心化借贷市场的借款总量从284亿美元下降为162亿美元,存款总量从782亿美元下降为403亿美元。市场的冷却也影响到了借贷市场。在这个阶段,MakerDAO、Aave一直处于头部地位。Compound一度占据20-30%的市场比例,目前这个比例已经不足10%。

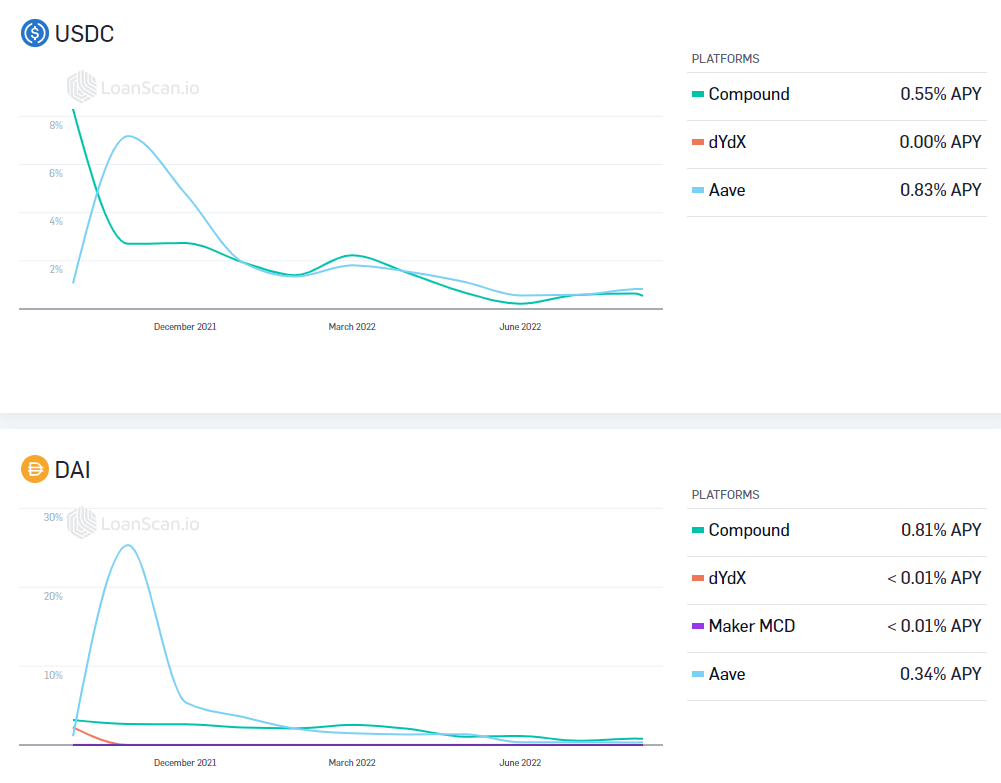

**此外,市场的冷却也表现在收益率上。**基于稳定币USDC、Dai的借贷APY在过去一年经历下降。基于ETH的借贷APY可能因为合并事件的影响而有所上升。

借贷APY,来源:linen.app/interest-rates/

头部DAPP:Aave、Compound

Staking

Staking的使用范围非常广泛,它是DeFi协议普遍会部署的功能。在这篇研报中,哔哔News把收益聚合、优化、资管也归入这一类。这类协议往往能为用户和协议本身带来较好的收入。

市场上有一些纯粹做Staking、理财、收益聚合/优化的协议,如Lido、Convex、Yearn Finance、Rocket Pool、Arrakis Finance、Aura(为Balancer LP和BAL质押者优化收益)、Beefy、Marinade Finance(Solana上的流动性质押平台)。

**这类协议也是因为需求和模式清晰,已经得到市场的认可。**它们以简单的代币质押操作、质押收入、流动性释放等吸引用户,有比较好的TVL表现。但是收益聚合/优化平台因为基于DEX、借贷、Staking等DeFi协议,一旦这些DeFi协议出现安全问题,收益聚合/优化平台也会受到影响。

Staking往往也会作为额外功能内置到DEX、借贷协议中。例如Curve鼓励用户把治理代币CRV Staking为veCRV。Curve为veCRV持有者提供治理投票权、更多的协议收入/交易费分配来换取CRV的长期锁仓。

目前有很多协议效仿这种做法,并为飞轮效应带来的币价表现喝彩。veToken可能会存在下行螺旋风险。

头部DAPP:Lido、Rocket Pool、Yearn Finance、Convex、Arrakis Finance

稳定币

稳定币是DeFi生态乃至整个加密市场不可或缺的组件。因为价格稳定,稳定币被广泛应用于借贷、Staking、风险对冲等场景。

去中心化的稳定币往往通过抵押(很多情况下是超额抵押)生成。抵押率因抵押资产不同而不同。

例如,通过MakerDAO的oasis.app,你可以按照170%的抵押率,抵押ETH,借出/生成稳定币Dai。你可以把这些Dai用于借贷、Staking等DeFi场景。如果抵押wBTC,抵押率则是175%。

当你归还借出的Dai,缴纳稳定费(稳定费也因抵押资产不同而不同,ETH是0.5%,wBTC是0.75%),协议销毁Dai后,你就可以取回抵押的ETH。

当抵押资产价格下跌,抵押资产价值/借出资产价值到达或者不足抵押率时,抵押资产就会被清算。对于MakerDAO这样的稳定币协议而言,抵押资产的清算、拍卖机制非常重要,这将决定协议能否应对价格黑天鹅。

相对于超额抵押稳定币,算法稳定币到目前为止似乎都被市场证伪。

**近一年变化:**过去1年内,稳定币的流通价值并没有如DEX和借贷协议的数据指标那样大幅减少。相反,可能因为市场需求的存在,稳定币流通量反而出现小幅增长。Dai和FRAX一直占据着较大的去中心化稳定币市场份额。

头部去中心化稳定币:Dai

衍生品

**衍生品被认为是DeFi最具潜力的赛道。但是因为支持的资产有限,衍生品的流动性和深度有限,杠杆交易风险较大等原因,去中心化衍生品平台的采用度还不高,**这表现为相关的DAPP数量较少,使用去中心化衍生品平台的用户不多,这些平台上的资金也不多。

去中心化衍生品平台主要可以分为3类,一类提供加密资产的杠杆交易,一类提供期权交易,最后一类提供合成资产的铸造和交易。哔哔News统计的TVL Top50 DeFi协议中以第1、3类衍生品平台为主。

头部DAPP:Synthetix、dYdX、GMX

Synthetix支持以高抵押率质押治理代币SNX铸造合成资产。合成资产可以理解为锚定其他资产价格的镜像资产,如sUSD、sEUR(合成资产不持有被锚定资产的头寸,也不具备被锚定资产价格之外的属性)。合成资产主要可以用来基于被锚定资产价格进行投机。

Synthetix也支持合成资产间的交易。与AMM等不同的是,合成资产间的swap不需要对手方,而是由智能合约计算得出,不存在流动性不足问题,兑换汇率由预言机抓取市场数据,可以避免无常损失和交易滑点。

Synthetix提供了比较好的合成资产铸造和交易模式。而dYdX、GMX则代表了去中心化的杠杆交易平台。GMX的去中心化属性更强烈一些,杠杆交易员和流动性提供者互为对手方,平台给LP提供奖励,激励做市,与AMM的运作机制类似。

dYdX一度因协议收入和代币表现备受关注,这主要得益于dYdX迁移到以太坊二层网络StarkEx,网络性能提高的事实。目前dYdX正处于到Cosmos生态构建自己的应用链的阶段,以期通过进一步提高网络吞吐量来提高平台采用度。

跨链桥

TVL Top50 DeFi协议中,跨链桥只有2个,分别是Stargate和Synapse。

头部DAPP:Stargate

Stargate被很多人看好。大多数跨链桥通过映射资产来实现跨链。从A链把资产跨到B链,A链上的资产被锁定,B链上生成映射代币。

Stargate不太一样。这个跨链桥基于LayerZero。LayerZero是一个信息传输层,可以理解为一条公链。它能连接不同链的智能合约,同步多链状态,从而实现统一流动性。Stargate是LayerZero的第一个生态应用。

保险

保险也是DeFi尚未充分挖掘的赛道。随着越来越多安全事故发生,去中心化保险协议的重要性将凸显。

TVL Top50 DeFi协议中有2个保险项目,分别是Armor和Nexus Mutual,其中Nexus Mutual是比较常被提起的去中心化保险协议。

Nexus Mutual提供多种类型的DeFi保险,包括Yield Tokens(农耕代币险)、DeFi协议保险(针对智能合约漏洞被攻击的情况)、热钱包保险。你可以通过支付ETH、NXM,为农耕代币、DeFi协议等购买30天及以上保险。一旦索赔获得投票通过,你将获得等额赔偿。

在Nexus Mutual中,NXM的持有者既是收益获得者也是风险承担者。质押NXM成为索赔评估员后,你有权对索赔事件投票。如果赔偿提案通过,你质押的部分资金将用于赔偿,否则你将获得NXM收益。

头部DAPP:Nexus Mutual

整体来看,DeFi市场具备以下特点:

1,以太坊DeFi占主导地位,以太坊上的DeFi DAPP数量超过整个市场的1/6,锁仓量占到58%的比例。其次是BNB Chain、Fantom、Avalanche等生态。

2,DEX、Staking、借贷是需求和模式最明确的DeFi场景,任何新的Alternative L1、L2出现时,这三类DeFi协议总是最先被部署。

3,新生态DeFi可能蕴含一些机会,比如新公链、Layer2上的DeFi项目,如Cronos上的VVS Finance、DefiChain、Avalanche上的Benqi、Solana上的Marinade Finance、Near上的Ref Finance。这些新生态的底层代币也值得关注。

4,去中心化的衍生品、保险赛道还有极大的潜力等待挖掘。

DeFi的价值捕获

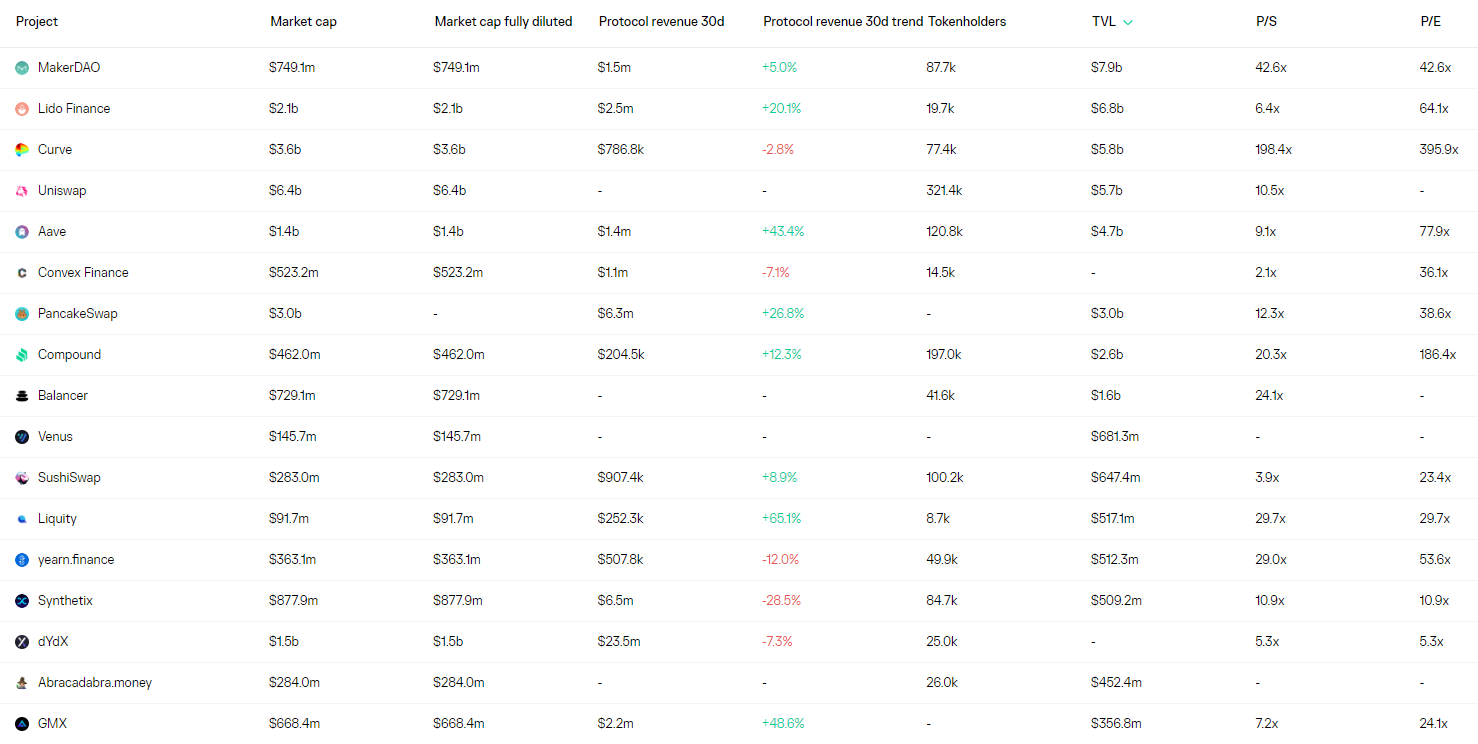

一般我们可以用TVL(总锁仓价值)、用户量、交易额、收入、MV(市值)、FDV(完全稀释估值)、MV/TVL、P/S(市销率)、P/E(市盈率)等维度衡量DeFi。

TVL是评估DeFi协议最常用的指标。尽管传统金融崇尚资金流动和交易,但是考虑到目前DeFi处于发展初期,TVL是一个比较能说明DeFi协议规模的数据。

TVL意味着用户愿意将多少资金锁定到DeFi协议,在一定程度上相信它,以换取它所提供的任何效用(如赚取收益、借出资产)。由于TVL仅代表锁仓资产的整体规模,参与锁仓的用户分散程度需要同时考虑,以排除单独几只利益相关的巨鲸抬高TVL的情况。

**协议的被使用程度可以说是衡量DeFi协议价值的根本指标。**当有越多的用户使用DeFi,如进行交易、借贷、Staking、保险等,协议上出现巨大的交易量和交易额,尤其当这种现象在非农耕的情况下发生时,这种DeFi协议被证明是非常具有魅力的。

收入是指DeFi协议向使用其功能的用户征收的费用,对于Uniswap而言,收入是用户的交易手续费,对于Compound而言,收入是平台上的borrower支付的利息,对于Lido而言,收入是总的Staking收益。

部分DeFi协议会将收入分配给生态参与者,如治理代币的持有者,这就是DeFi协议的协议收入,相当于协议生态对协议交互带来的价值进行捕获。

对于Curve而言,其会将一部分的用户交易手续费分配给CRV的持有者。对于Aave而言,AAVE的持有者可以获得一部分borrower支付的利息。

收入为DeFi协议提供了运营和改进的资金,是DeFi协议能否持续发展的重要指标。而协议收入让DAPP捕获协议价值并返还生态。这往往能为DeFi协议的治理代币提供上扬动力。

MV和FDV间的对比可以用来评估是否还有大量代币尚未进入流通,这可能带来较大的抛压。

MV/TVL、P/S、P/E则常常被用来衡量DeFi协议的市值/价格是否被高估,以及是否存在较大的上涨潜力。前两个指标的计算方法是用MV(或者FDV)分别除以TVL和收入,P/E的计算方法是用FDV除以协议收入。这三个指标较低的时候可能意味着MV被低估。

一些DeFi协议的各项指标数据,来源:Token Terminal

**除此之外,DeFi协议本身的创新性、团队也是非常重要的因素。**创新性主要通过协议切入的赛道(要解决的问题)、定位、解决方案(是否可行、简洁、创新)来衡量。

Curve定位为稳定币和挂钩资产提供swap服务、部分DeFi协议提出的单币流动性和多币池子、Synthetix提出的合成资产交易模式(不需要对手方,兑换价格由计算得出)等就是很好的例子。

通过对上述维度的评估,以及对创新的关注,我们能发现一些优质甚至让人感到激动的DeFi协议,成为这些生态的参与者或许能帮助我们捕获到DeFi发展的红利。机会也埋藏在去中心化衍生品这样的潜力赛道,以及新公链、Layer2 DeFi生态中。

机遇与挑战

回想一下,现实生活中,你的资产主要流向了哪里?相信不少人的回答会是银行存款、股票投资、加密投资、房地产等等。这些活动如果平移到链上世界,其实就是staking、DEX等场景。

目前DeFi总锁仓价值为600亿美元左右,和加密市场市值10000亿美元相比还是婴儿。DeFi尽管已经经历过一次盛夏,但我们相信它的市场和潜力仍是巨大的。

目前DeFi市场虽然已经百花齐放,但是DeFi协议间存在明显的同质化问题,这个市场需要更多创新,比如对NFT AMM的研究和集成,比如去中心化衍生品市场的发展。它们或许会构成DeFi第二轮上升的动力。

注:本文不作为投资建议

《Top50 DeFi数据》获取链接:https://www.notion.so/bitalknews/DeFi-Top50-DeFi-8f16e3b4996647fd8da01800b804cd34

参考文章:

《流动性farming爆发一周年,看看DeFi成长如何》by 潘志雄

《用12种指标全面评估不同的DeFi协议》by 元宇宙之道

您可以通过以下渠道找到哔哔News:

Twitter:https://twitter.com/BitalkNews

Discord:https://t.co/7Z6VogM2X7

Telegram:https://t.me/bitalknews

Mirror:https://mirror.xyz/0x21955b6635b67B19Ee0472b8a4Ac4E1d89521cbe

Medium:https://medium.com/@bitalkforu

Web:https://www.bitalk.com/index

公众号:哔哔News