作者:@Katherine

Wechat:sonnetbao

未来在 Web3 的金融世界中,Web2 传统金融/金融科技力量 vs Web3 原生的机构之间的关系会如何演变,未来东风是否会压倒西风?本文尝试回顾互联网金融的发展脉络,并观察目前 Web2 机构参与 Web3 的趋势,做出展望。

全文 3386 字,预计阅读时间 11 分钟

思考

在 2013 年我刚进入咨询行业的时候,余额宝刚刚诞生,时下最热门的讨论是关于马云的“互联网金融” VS 平安马明哲提出的“金融互联网”,看看究竟是东风可以压倒西风,还是西风可以压倒东风。在未来的几年中,互联网金融的浪潮势不可挡,打着普惠金融、颠覆传统金融机构的旗号,见证了各类“宝宝”基金的火热,2014 年春节微信红包逆袭支付宝,2014 -18 年 P2P 和现金贷行业起高楼再楼塌了,并在 20 年底蚂蚁金服上市临门一脚被叫停之后迎来强监管,互联网金融告别无牌照裸奔,合规和牌照成为主旋律。同时,马明哲超前的危机意识与“金融互联网”的观点也逐渐被其他传统金融机构采纳,各大机构轰轰烈烈地进行着转型和改革,从银行系统、用户体验到组织架构,全力推进线上化渠道和提升的服务体验,试图从互联网公司手中抢回用户。

回看过去 10 年的发展历程,究竟哪股风胜利了?互联网金融并没有颠覆掉传统金融体系,但确实推动了普惠金融的发展,并在金融领域占据了一席之地;传统金融机构也没有坐以待毙,依托着牌照、客群和强大的线下网点服务能力推陈出新,涌现出平安、招行、华泰证券等“金融互联网”佼佼者。互联网金融一词逐渐被金融科技取代,逐渐从一个”新鲜事物“变成了大家习以为常的默认选项,而推动金融科技发展的,不再仅是 VC 或者创业公司,而是主流金融机构。

转眼来到 2022 年,经历了多年发展的“币圈”进化成了 Web3,逐渐进入主流媒体的视野,从新加坡金融科技节到达沃斯世界经济论坛,从贾斯汀·比伯到周杰伦都参与到 NFT 的浪潮中。相似的叙事再次出现:区块链里的去中心化金融可以带来普惠、高效、透明、去中心化的能力,有望颠覆传统金融。Web2 的 fintech 机构被称为“古典 fintech” ,似乎这一次要连同银行一起被 DeFi 扫入历史尘埃中。

这一次,东风是否会压倒西风?

Web3 革命仍在非常早期,许多传统金融机构对 Web3 仍处于观望状态,尚未参与进来。虽说现在做判断可能为时尚早,但结合目前 Web3 世界存在的一些问题、加密货币市场寒冬、以及对于过去几十年发生过的科技浪潮,可能可以得出几个初步猜测和趋势。

猜测一

Web3 世界目前的进入门槛非常高,且缺乏信任,Web2 fintech 机构和银行的加入可以大大降低参与门槛,有望成为未来大众用户接触 Web3 世界的主要入口,并影响 Web3 产品形态和竞争格局。

目前对普通用户来说,进入 Web3 的主流方式是加密货币交易所(如 Coinbase ),畅游 Web3 应用需要注册 Metamask 等加密钱包。然而,无论是通过交易所入金炒币,还是为了畅游 Web3 去注册去中心化钱包并保管好助记词,对大众用户来说都门槛较高。Web3 天生跟资产所有权高度相关,但 Web 3 世界里各种潜在的盗取私钥、代码漏洞和黑客事件频出,让大众用户很难对现有 dApp 建立信任,并放心地畅游 Web3。

根据 Paxos 在 2021 年底针对上千名在美国持有加密货币的普通用户的问卷,可以看到用户目前参与 Web3 的一些行为特征:

-

超过 40% 的用户在 2021 年第一次接触加密货币。

-

参与加密货币交易的主流平台分布中,21% 使用 Coinbase,20% Paypal,10% Robinhood, 9%使用 Block (前 Square)的 Cash app,余下的40%用户采用了其他的十余种交易平台。除了 Coinbase ,另外三个主流平台都是 Web 2 fintech,凸显了 Web2 fintech 的客户触达和入口级能力。

-

超过 60% 的用户认为如果他们日常使用的银行提供加密货币交易能力,他们会使用该渠道购买加密货币,凸显了用户对他们所信任的金融机构的使用倾向。

这一趋势已经越来越明显,无论是应对用户需求,还是为了提升自己的金融服务能力,以 Paypal 为代表的不少 Web2 钱包和炒股软件都开始为用户提供小白入门级的加密货币交易体验,Paypal 可以基于此赚取至少 1.5% 的手续费和 ~0.5% 的汇差,并提升用户打开 app 的频次和粘性,受到了众多竞品的效仿。

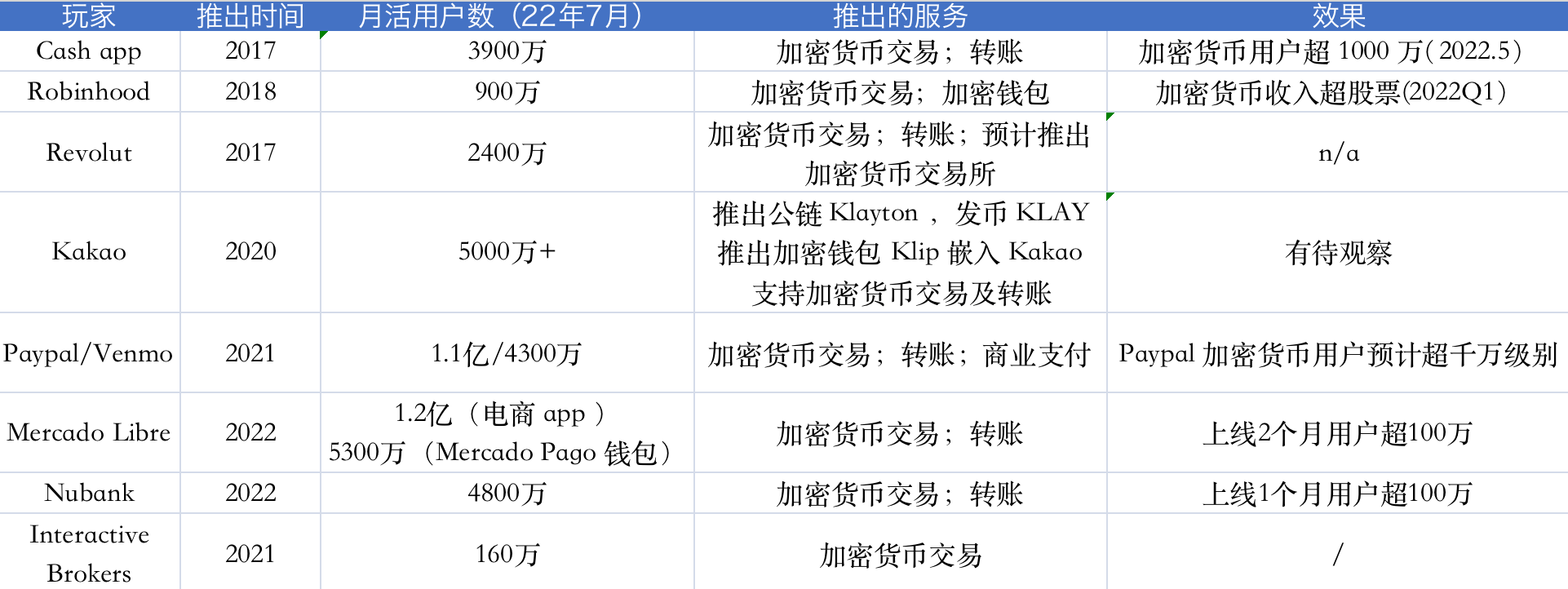

对比现在 Web3 头部应用 Coinbase ~1 亿注册用户和 900 万活跃用户,Metamask ~3000 万月活用户,下表所列的 Web2 fintech 钱包累计就有超过 3 亿的月活用户数,将会是 Web3 破圈的重要入口。

越来越多的 fintech 玩家推出加密货币功能

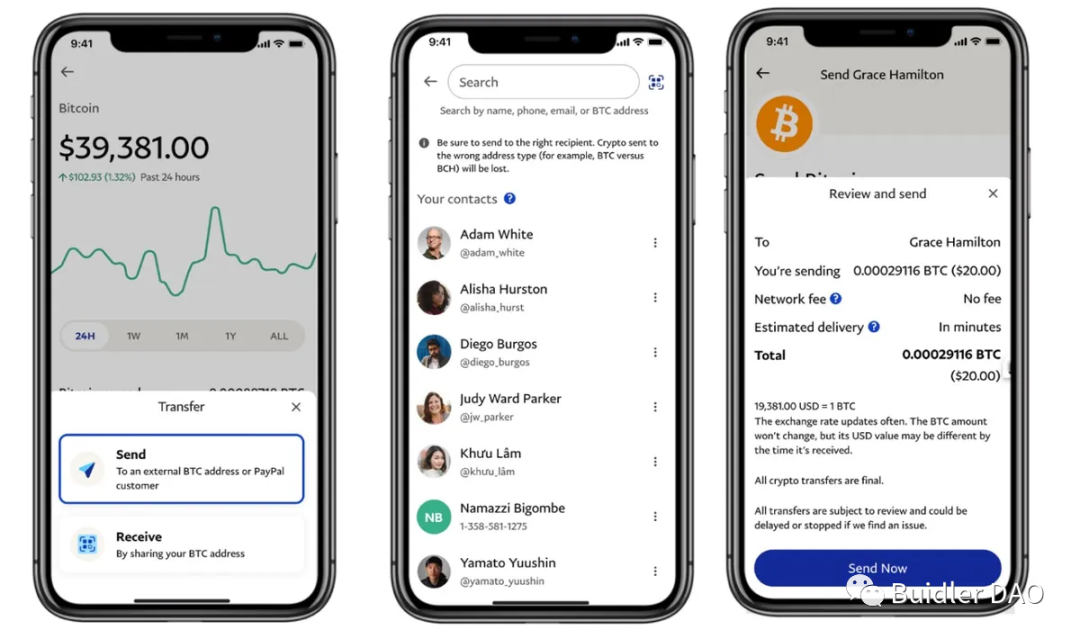

Paypal 目前提供加密货币的交易、转账和支付

-

买卖、持有加密货币 - 类似购买加密货币基金并获得相应的份额,可查看实时持仓,私钥由 Paypal 的托管服务商 Paxos 保管

-

转账 - 钱包内地址转帐;转出到钱包以外的地址(2022年起)

-

用加密货币做商业支付

-

钱包入金到交易所

未来,Paypal 可能进一步推出更多服务

-

基于钱包加密货币进行质押、理财、借贷

-

NFT 资产的买卖和持有

-

推出稳定币 Paypal Coin

从提出设想到上线第一版本的功能,Paypal 仅花了8个月时间,核心是 Paxos 为其提供了交钥匙的 crypto-as-a-service 解决方案。Paxos 在美国持有信托牌照及自有持牌交易所 itBit ,将其资产托管、监管合规处理、交易所流动性等能力组合封装成API,为 Paypal 、Venmo 、Revolut 、Mercado Libre 、Nubank 、Interactive Brokers 等 Web2 fintech 提供白标的、可快速上架的加密货币交易能力。未来, Paxos 更可以利用其托管能力进一步打通其所支持的各类应用,形成钱包之间的加密资产链下互转生态。

比 Paypal 走得更加超前的是韩国的 Kakao ,他们在 Web 3 做了更加宏大的部署,在 2019 年就发布了被称为韩国以太坊的公链 Klayton ,初期定位企业级底层链,成为了韩国央行 CBDC 的合作伙伴。从 2020 年开始,Klaytn 发布了嵌入 Kakao Talk 的加密钱包 Klip ,可在钱包内触达 5000万+ 的Kakao Talk 用户,用户使用 KakaoTalk 好友列表便可以轻松发送和接收数字资产。随后, Klaytn 进一步将整体战略转向国际化及 To C 场景,大量吸引 Gamefi ,NFT 等 dApp 进驻 Klayton 。目前 Klayton 市值 ~9 亿美金,主要活跃的 dApp 是其去中心化交易所 Klayswap ,但生态的搭建效果和活跃用户的培养还需要一段时间的观察。

未来可以持续观察的趋势

-

更多 Web2 电子钱包和 fintech 公司融入加密货币功能,依托其强大的用户触达能力及已经建立的用户信任,成为重要的用户入口。

-

加密货币交易所、NFT 交易平台等 dApp 的入口级功能弱化,市场形成对客层面的“券商”服务层,为用户提供 OTC 的交易能力。

-

从用户体验入手,将加密钱包融合进 Web2 钱包的移动端,并基于加密钱包功能打造 dApp 浏览器等拓展功能,继续成为用户的一站式“支付宝”(管理法币和加密货币资产),或者微信(dApp 可像小程序一样在其内部打开)。

-

随着持牌钱包如 Paypal 的加入,未来各国监管也有望通过牌照倾斜等方式鼓励更多“嫡系正规军”参与到 Web3 世界中来。

猜测二

加密资产逐渐进入主流视野,未来有望成为资产管理配置中常见的另类资产,越来越多的传统金融机构会响应客户需求纳入加密资产的投资和管理能力。

资本市场上的投资机构和高净值用户对加密资产有更大的风险胃纳、更复杂的产品需求和更多合规要求。对于银行、投行、基金公司来说,为客户提供这一新兴资产类别的解决方案是目前服务的自然延伸,也是抵御来自 Amber Group 等新兴的加密资产原生管理平台冲击的必要动作。传统金融机构参与 Web3 还处于零星、点状、试水的阶段,但部分机构已经开始布局和应对,随着 Web3 进一步发展,将会有更多机构参与其中。

-

资产托管:BNY Mellon , State Street , Fidelity 等传统资产托管机构开始为客户提供加密资产的私钥托管,并基于私钥托管提供企业级的加密钱包、加密资产估值、数据分析、抵押贷款、报税、代理投票等一系列服务;其中,BNY Mellon 已成为稳定币 USDC 的主要托管服务商。

-

财富管理及交易:高盛、花旗、渣打等投行开始为私行客户提供比特币基金、数字货币期货交易等解决方案。

-

交易所:DBS 星展银行于 2020 年 12 月推出合规的数字交易所 DDEx ,为经认可的投资者、金融机构和家族办公室提供加密资产交易服务,不仅可以交易四种最成熟的加密货币(即比特币、以太币、比特币现金和瑞波币),同时试水 STO ,将债券、pre-IPO 公司股权等证券进行代币化发行,帮助大型和中小企业有效筹集资金;截止 2021 年底,其托管的数字资产超过 8 亿新元

-

行业研究:在原有的卖方投研基础之上,美国银行、花旗、摩根斯坦利等投行开始设立团队,提供 Web3 相关的深度行业报告,帮助更多传统买方机构了解并参与 Web3 投资机会

-

稳定币:摩根大通在 2019 年发行基于联盟链的 JPM coin ,通过限定使用渠道、客群,将 JPM coin 应用在特定的场景,专注于帮助其公司客户提升跨境交易和结算的效率。未来,全球各地的”嫡系正规军“发钞行可能在监管指导下进一步参与稳定币的发行、托管和牌照化管理

回到文初的讨论,未来在 Web3 的金融世界中,Web2 传统金融/金融科技力量 vs Web3原生的机构之间的关系会如何演变?取决于 Web3 的发展进程,监管的态度及介入的进展,以及传统机构参与进来的速度,但太阳底下可能也没有真正的新鲜事,互联网金融的发展史或许可以参考。随着时机一步步成熟,传统金融机构和 Web2 fintech 也会带着已经建立的客群基础及全资产产品能力,一起参与到 Web3 的时代洪流中。只要国家主权还在,Web3 的时代洪流也最终逃不过历史。

文章:@Buidler DAO

设计:@Coucou

排版:@Coucou @满意my