—— 作者 :Mora#3827

小小的前文解释

【1】Uniswap V3🦄

情况是:因为这个独特的集中流动性 AMM 模型,V3版本已经帮助 Uniswap 在整个以太坊生态系统中捕获了超过 70% 的链上交易。

问题是:V3 的 LP 们因为要自己设定提供流动性的价值范围,所以在收取更多交易费用的同时,也承担了更大的非永久性损失风险。

所以对于玩不太明白的普通用户来说,在 Uniswap V3 中提供流动性并不能保证更高的预期收益,还可能会带来一定的损失。

再加一个:Uniswap V3 的 LP 代币是 NFT形式的,这给传统的流动性挖矿玩法造成了进入障碍。

【2】是蝗虫,而不是农民的 LP 们🐾

我们看到的:大多数 DeFi 项目中的首选激励计划就是为 LP 们提供自己的原生代币作为激励。

普遍而且严重的问题是:“留不住”:

这些 LP 们在 DeFi 项目的初期引导流动性时确实发挥着很重要的作用。但实际情况是,这帮所谓的 “农民” 们却不断上演着 “蝗虫” 的行为 ——

挖完头矿就溜之大吉。

他们往往只去吃最初那一小段时间的高 APY,一旦时机成熟就立刻撤走资金跑掉,将资金投入到下一个项目中。(是无情的 “挖卖提” 矿工哭嘤嘤💧~)

【3】DeFi 2.0🍕

Olympus - 项目方夺回流动性话语权:

做了利用 “债券机制” 来替代流动性挖矿的新玩法,通过以折扣价发行其原生代币 OHM,Olympus 能够从市场上购买其他 DeFi 项目自身 LP 头寸。

更简单的解释:即这种方式可以通过将 LP 代币以债券的形式绑定到协议中来维持流动性。

Abracadabra - **质押一波收益资产造 MIM:

**Abracadabra 做了个什么事情呢,铸造稳定币 MIM(Abracadabra 自家的,叫:Magic Internet Money) 的 “原材料” 不再是主流代币,而是生息代币 ——

打个比方就是说:Mora今天去银行存了 1万块钱,然后她拿着这个存款条,再去抵押来借款。玩了一个 “循环杠杆 ” 的游戏 😀

Izumi Finance 做的也是这件事

【1】一个新的概念:LiquidBox 👀

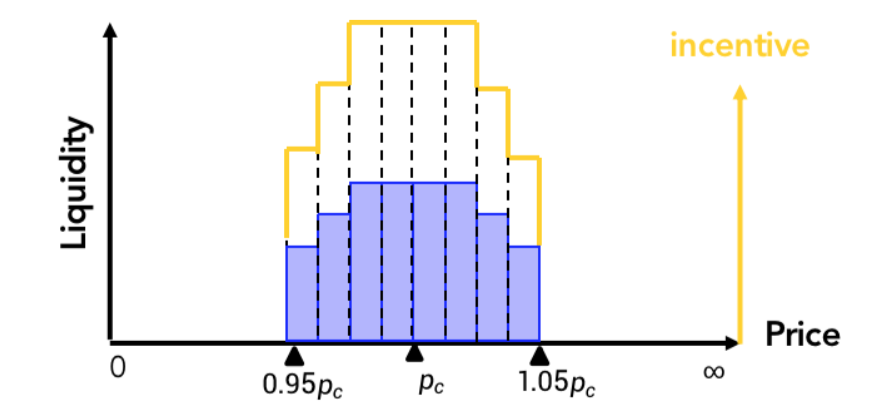

Izumi 提出了基于 Uniswap V3 NFT LP 代币的流动性解决方案 LiquidBox:“可编程流动性即服务”(Programable Liquidity as a Service,简称PaaS),即为特定范围内的流动性资金提供挖矿奖励。

用两个角色解释一下哈:

项目方 🥸:项目方可以自己选择特定的价格区间来吸引更集中的流动性,这对于稳定币和挂钩资产十分重要。就是说,只有把流动性引导到项目方设定好的那个价格区间里,LP们才能拿到奖励;如果说 LP 们提供的价格范围过窄, LiquidBox 将会对 LP 提供的流动性进行折算处理,降低 LP 收入,引导其按照项目方设定好的范围提供流动性。

LP 们 🤑:他们从 LiquidBox 获得的挖矿激励可以通过为相应的交易对提供流动性,能够显著降低其需要承担的非永久性损失的高概率。它还为持有代币者提供了额外的预期回报,有利于维持项目代币币价的稳健性。

【2】项目方想要自己的币价 up up 🎇

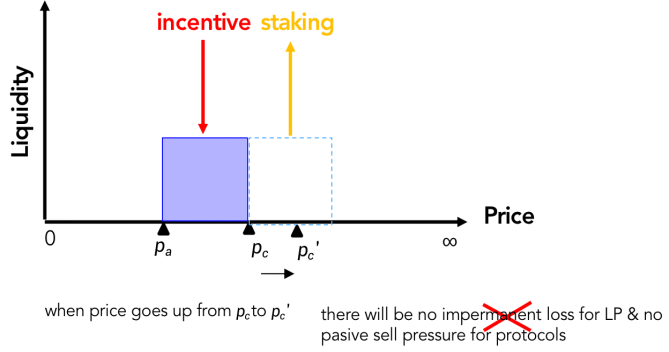

Izumi 会将 LP 提供的一个币对的两种代币分开:

· 稳定币部分:会放入交易池中略低于项目代币现价的位置;

· 项目代币部分:会被放入额外提供的质押池(staking)而非交易池,质押收益会给到 LP 们。

所以呢?

这里先介绍一个新概念:“单边非永久亏损挖矿模式”。在价格持续上涨时这个模型会让流动性挖矿收益更高。

📢 这个模式可以避免无偿损失。但是!!!只能避免一边的:

即币价上涨时会发挥作用,币价下跌时该承担的风险用户照样承担。

首先是,类似于传统的 x·y=k 的模型,LP在操作上跟以前一样,将一半的稳定币和一半的项目代币放入 LiquidBox 进行流动性挖矿。

然而,为了避免在 “前文解释” 说的那个传统困境(即 LP 们将所有 USDC 作为潜在买单,项目代币作为潜在卖单):即 LP 们被动卖出自己的项目代币,在价格上涨时遭受无常损失;也同时增加了项目方的被动抛售压力,阻止了价格上涨,造成了 “双输” 局面。

Izumi 会将两种代币分开,按上述解释那样分配。这样就会形成一个 “买强于卖” 的局面,从而更有利于项目代币价格上涨。

同时,由于该方案中 LP 提供的项目代币是被放入质押池而不是交易池,从而缓解了项目代币的无常损失问题。

为啥缓解了?

还是介绍两种情形哈:

当币价有下跌趋势时:因为 Izumi 在项目代币现价的价格下方放入了 LP 对的稳定币部分,就会给人形成一种错觉(不是):即有一堆潜在的买单,大家想买,市场看好它,这会让想出货的人犹豫那么一下下。

当币价有上涨趋势时:因为 LP 对的项目部分是被放置在 Staking 池中,锁定了流动性(Uniswap V3 中没有),因此这部分代币就不会在项目代币价格上涨时被动出售,从而不会导致项目方的无常损失或被动抛售压力。

【3】给做市商们的额外奖励:

项目方如果想要专业做市商来帮忙,可以利用 Izumi 来提供给他们额外补贴(加 buff):

专业做市商在低市值代币前期交易费用较少,可以将提供流动性后的 Uniswap V3 LP NFT 质押在 LiquidBox,动态调整仓位至当前价格边界,做市商边可以获得1倍或以上的收益加成(项目方自己定)以实现盈利,有利于项目方吸引流动性。

Izumi 提供这个服务的原因是:

在 Uniswap V3 中,Taker 费用不能分配给特定做市商,只要做市商不提供超过 50% 的有效流动性,做市商们 “虚假交易” 需要的手续费(即同时充当 taker 和 maker)便会高于 Uniswap 的平台激励 —— 专业做市商赚不到钱。

也就是说:Uniswap不会给这些做市商奖励,但是项目方会给你,而且给多少也都是项目方来定。

【4】LP 们的看跌期权:

LP 们可以在 Uniswap V3 上将流动性放置在低于项目代币币价的价格范围内,并锁定 LP NFT 一段时间 —— 相当于在币价下跌时提供买方支撑,即类似于看跌期权。

C-AMM 桥

Izumi 没写完整,是一个实验性想法,所以这里就简单带过一下哈。

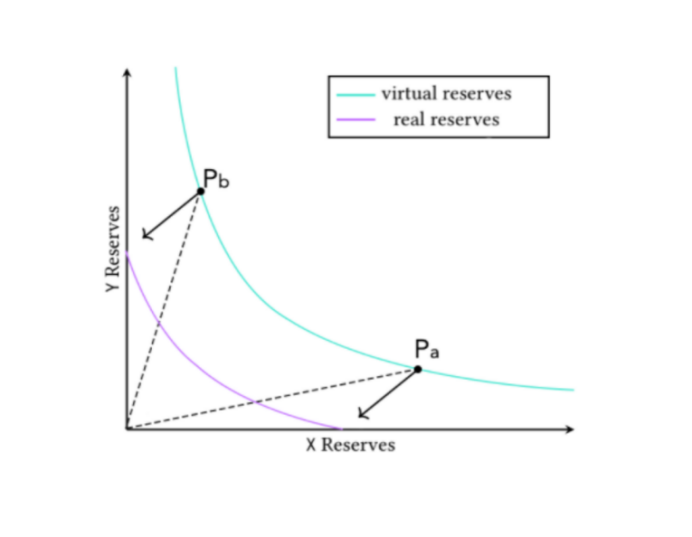

Izumi 构想了一个创新的跨链桥解决方案:在两条链两边个开一个流动性池,用他们团队提出的 “集中流动性 AMM ”(Concentrated-liquidity AMM)。

集中流动性 AMM:与可能会出现流动性枯竭的传统固定利率桥相比,这个 AMM 桥会自动调整利率,利用套利者和市场力量来协作完成两个池子之间的自动再平衡。