经过多年酝酿,合并于9 月 15日完成,将以太坊从工作量证明(PoW) 转变为权益证明(PoS)。

推出带来了多项好处,包括据报道将链的能源消耗降低了 99%,并为分片奠定了基础,以提高未来硬分叉的扩展性。

合并还包括EIP 1559,它于 2021 年 8 月与伦敦硬分叉一起推出。这引入了以太坊费用市场机制的简化,包括将费用分解为基本费用和小费,然后销毁基本费用。

在合并后的 PoS 机制下,销毁基本费用作为通货紧缩机制出售,可将代币发行量减少多达88%。

CryptoSlate分析了 Glassnode 数据以评估这些说法是否成立。自合并以来的三个月内,净供应发行量并未持续出现通缩。

以太坊通缩波动

据以太坊称,在之前的PoW系统下,矿工每天可获得约 13,000 ETH 的区块挖矿奖励。现在,合并后,质押者每天可获得约 1,700 ETH 的奖励——这相当于发行量减少了 87%。

然而,随着基本费用销毁的出现,每日净供应减少的范围成为可能。基本费用消耗取决于网络使用情况。某一天的网络越繁忙,消耗的基本费用就越多。

销毁基本费用超过 1,700 ETH 的最低活动数字约为每天 16 Gwei,因此导致供应量净减少。

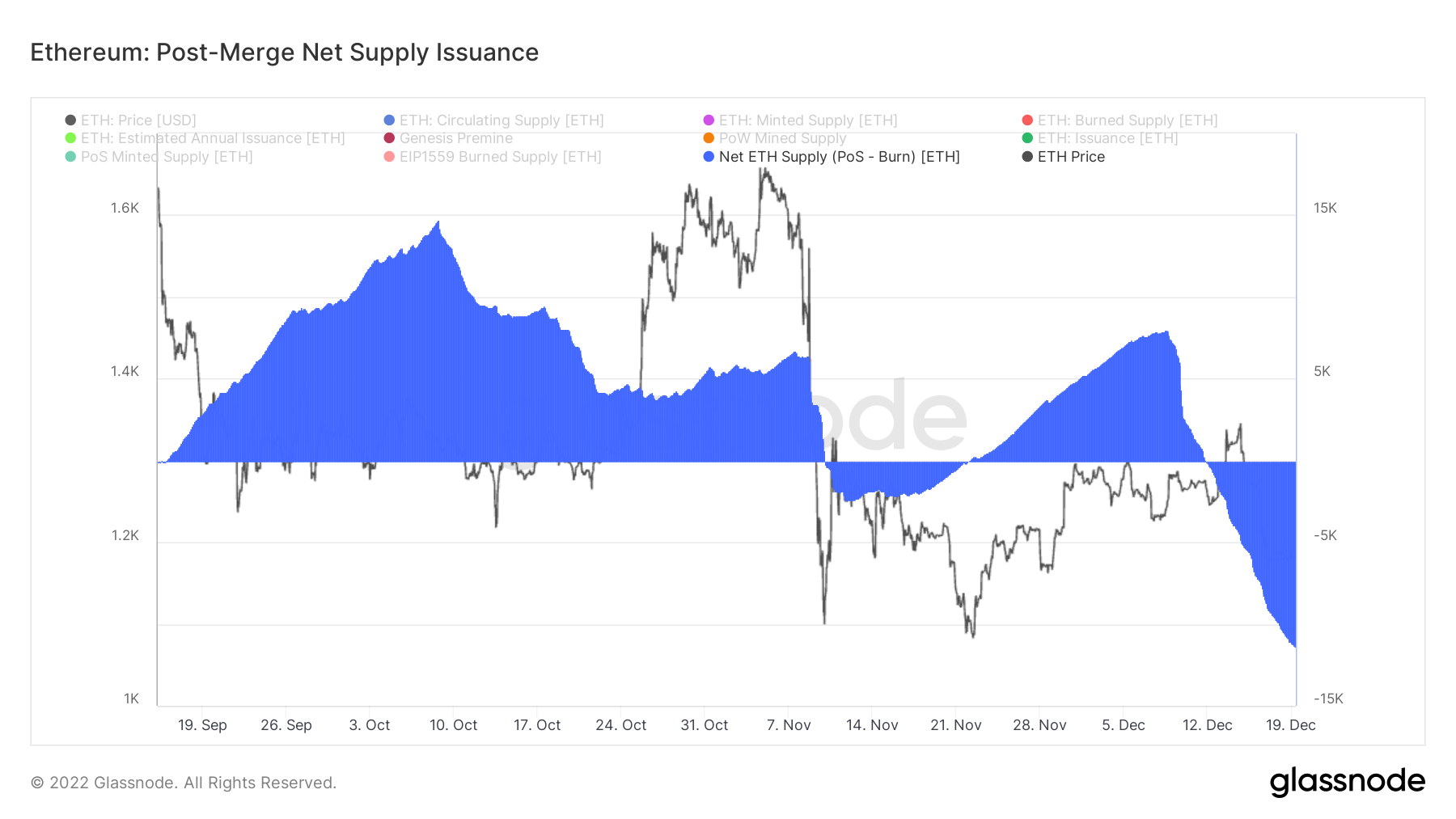

下图显示,在合并后直到 11 月 9 日,净供应量发行量出现通货膨胀,在 10 月初达到 15,000 个代币的高位。

在从 11 月 10 日开始持续大约两周的通货紧缩之后,净供应量发行量再次转向通货膨胀,然后从 12 月 12 日开始恢复净负供应量发行量,并在 12 月 19 日跌至 -11,000 代币的新低。

迄今为止,供应通胀时期超过了供应紧缩时期。

净通货膨胀率

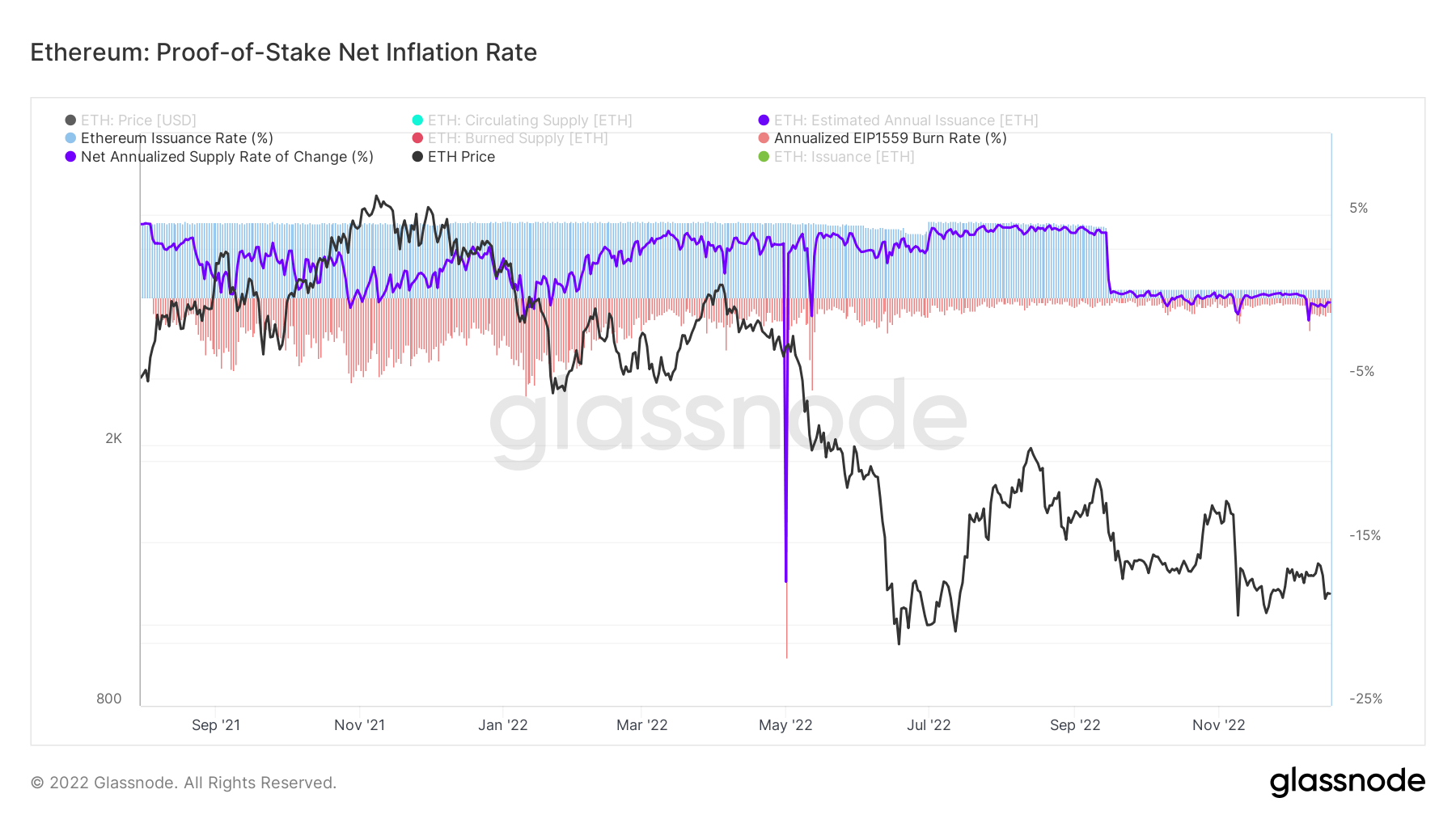

下图显示了发行率和消耗率在合并后下降,前一个指标在 9 月 15 日之后显着下降。

此前,发行率相对稳定,自 2021 年 10 月以来一直保持在 4.1% 左右。同时,在此期间,销毁率相比之下波动更大,达到峰值约 -5%,然后从 8 月开始下降至税率为 0.35%。

当前 0.5% 的发行率和 -0.9% 的销毁率给出了 -0.4% 的净供应变化率。

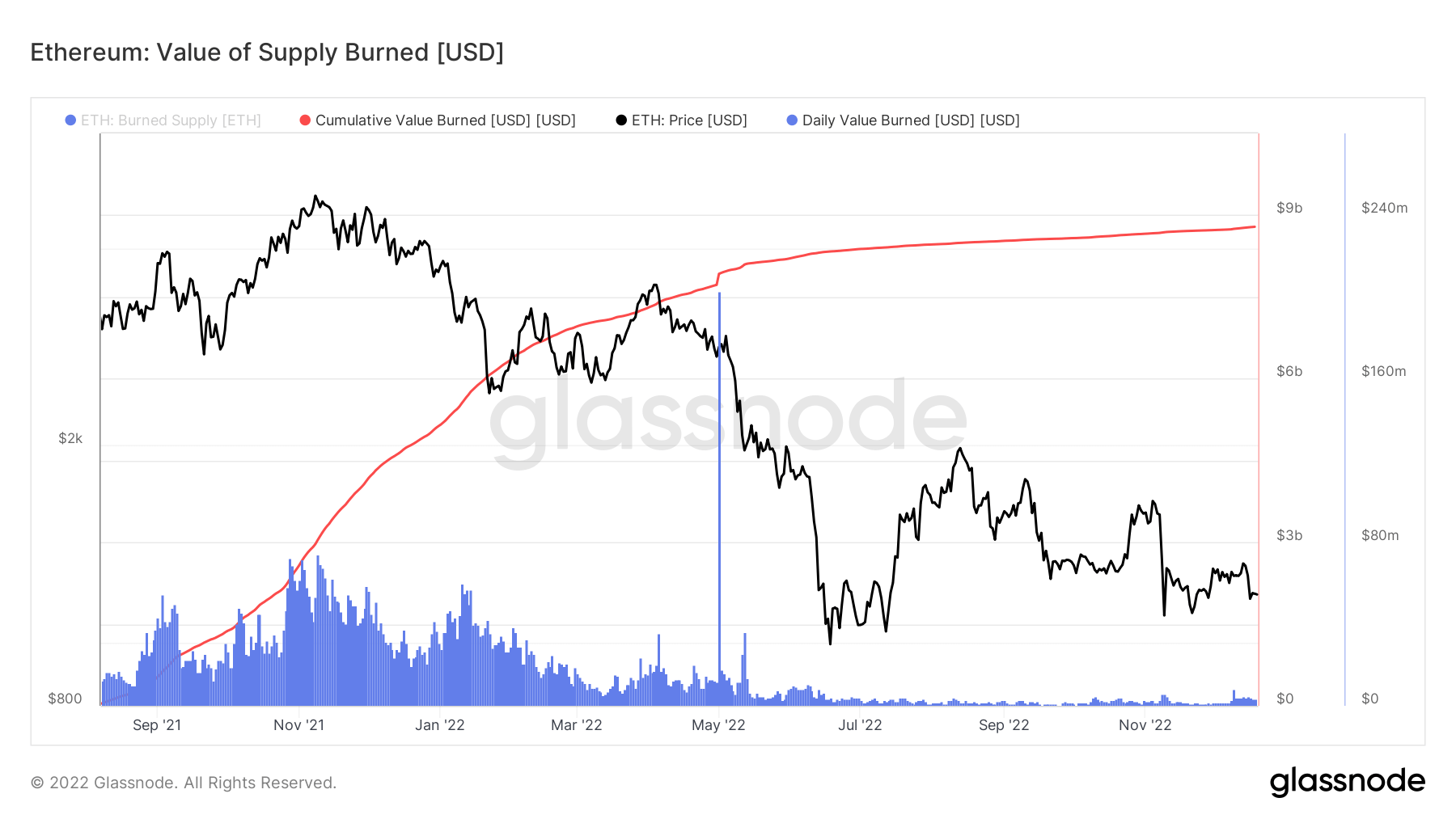

将销毁的基本费用乘以销毁时的现货价格得出供应销毁价值指标。

自 2022 年 6 月以来,每天燃烧的价值已大幅下降至每天约 400 万美元。迄今为止,所有烧伤的累计金额略低于 90 亿美元。

质押指标

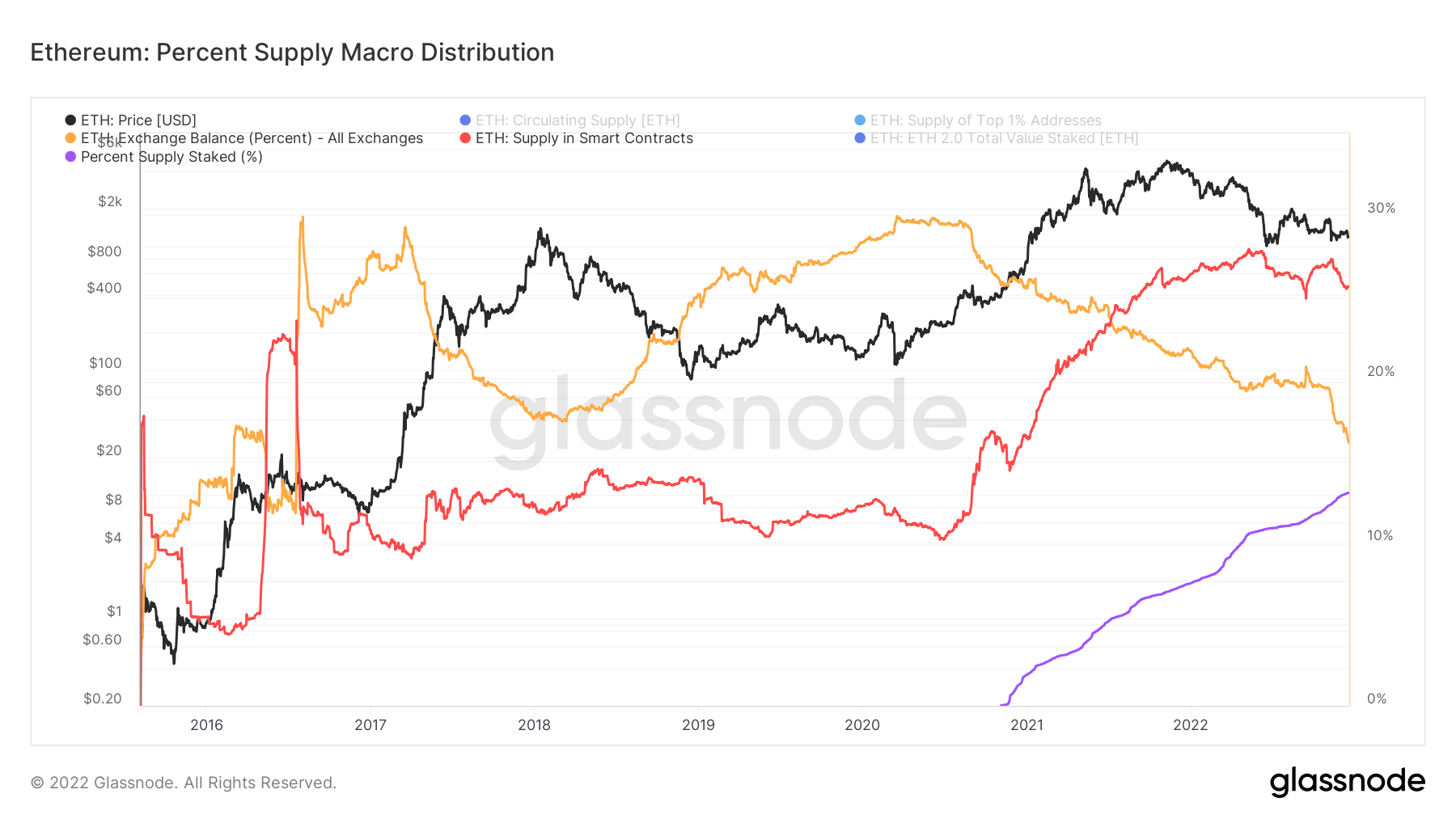

大约 13% 的以太坊供应量被质押。这明显低于BNB Chain 的 90.2%、Cardano 的 71.6% 和 Solana 的 68.6%。

目前,质押的 ETH 无法解锁,这可能是质押的供应量与其他大盘股相比相对较低的一个因素。然而,一旦启用,尚不清楚这是否会触发大量代币取消质押,从而减少每日 ETH 质押奖励的发放,或者是否会基于能够以更少的限制进出质押来质押更多代币。

自 2020 年底以来,交易所的 ETH 供应量从 30% 下降到 16.5%。相比之下,智能合约的供应量则相反,从 15% 上升到 26%——两者在 2021 年中期左右交叉。

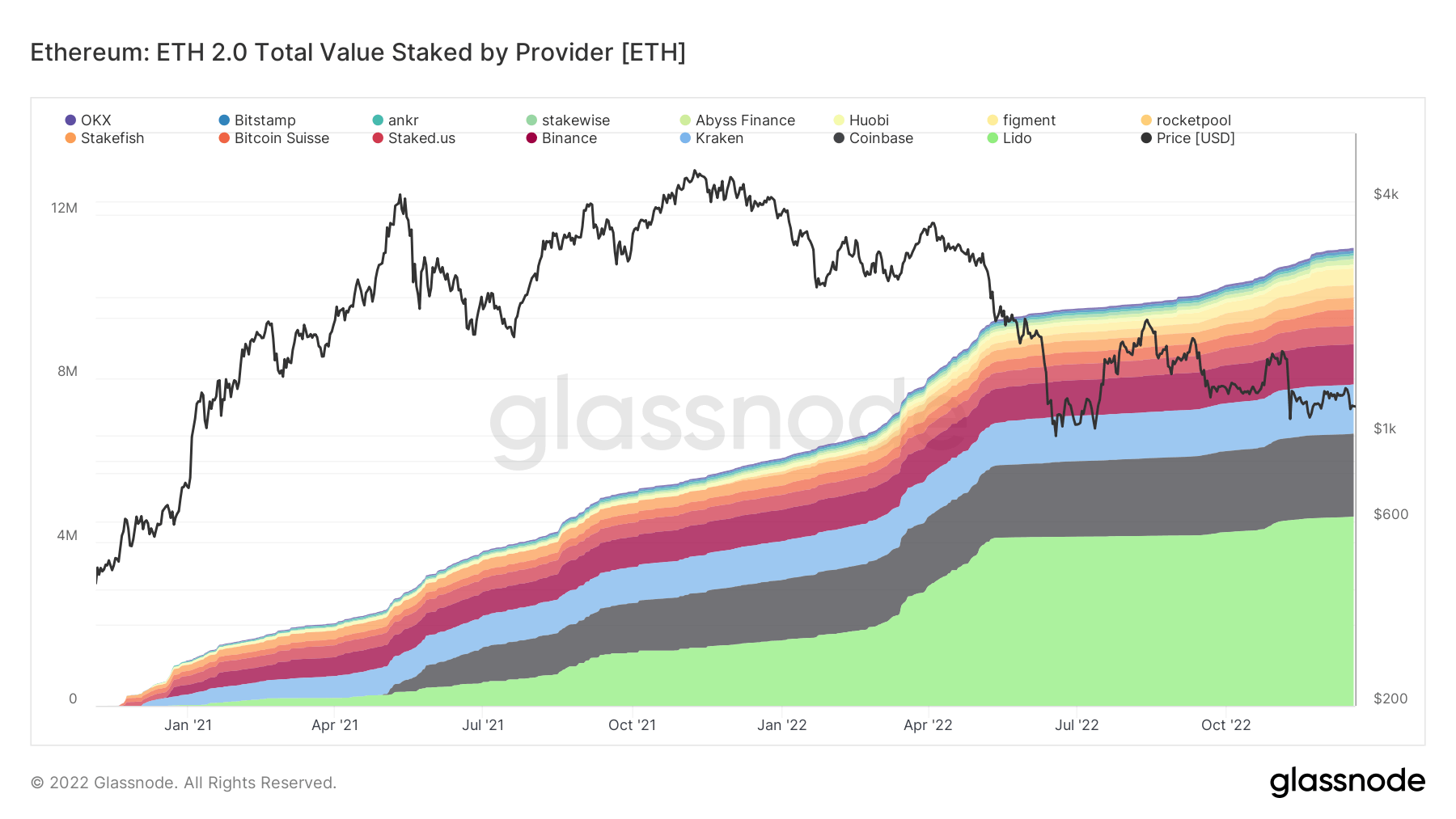

质押的 ETH 总数接近 1200 万。然而,它的分布高度集中在少数几个验证者之间,如下所示:

-

丽都——460万

-

Coinbase -200万

-

海妖——120万

-

币安——100万

-END-

原文: