作者: Research Dao | @RealResearchDAO

编译:@CryptoScott_ETH 已获得原作者授权转载

前言

近来,稳定币 UST 及稳定对价资产 stETH 脱钩问题引起大家的关注,背后都离不开其主要的交易场所 Curve。Curve Wars 相关话题也经常被探讨。本文从投资的角度,对 Curve Wars 中三个重要的标的 - CRV、CVX、FXS 进行对比研究,试图找出 Curve Wars 中最值得投资的标的。

1. 协议概览

1.1 Curve - CRV

Curve作为一家**专注于稳定币与稳定对价资产(如stETH-ETH)的AMM去中心化交易所。**基于其 AMM算法,相比于其它DEX,Curve可以再同等流动性资金体量的状态下,提供滑点更低的交易体验,适合大宗的稳定币与挂钩资产交易。由于其交易资产的特性,流动性提供者也能承担更低的滑点(俗称白嫖矿)。同时Curve平台提供CRV代币作为流动性挖矿奖励,以激励流动性提供者为其不同交易池提供更好的流动性深度。

经济模型

(1)代币分配

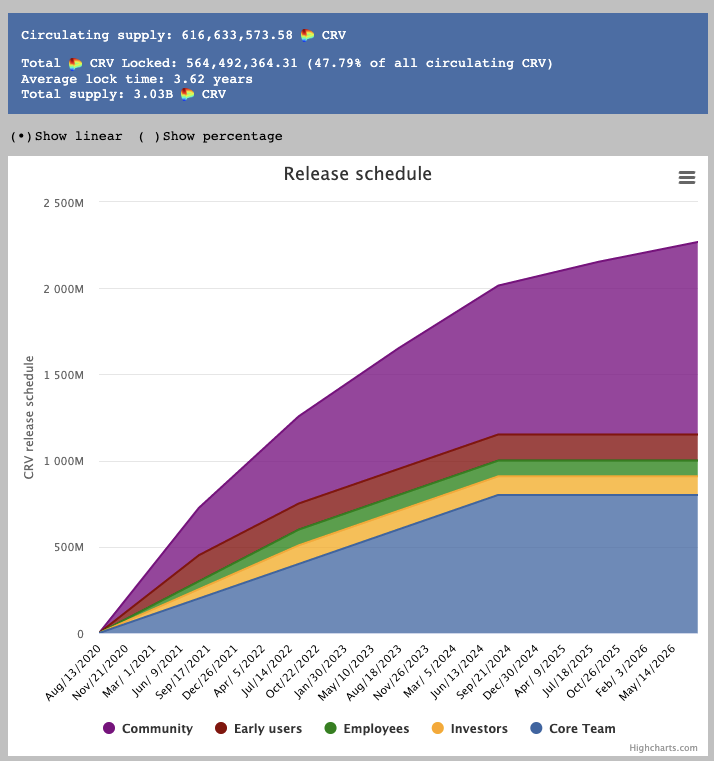

Curve的项目核心代币是CRV,总量为30.3亿,总量的分配如下:

- 62% 分发给流动性提供者

- 30% 给股东,在 2-4 年内线性解锁

- 3% 给团队成员,在 2 年内线性解锁

- 5% 作为社区储备

(2)价值捕获

- 价值来源

- 0.04%交易手续费;

- 控制流动性提供者奖励部分的CRV在每个池子里面的分配。

- 价值分配:

- 门槛:将CRV在Locker模块锁定后获得的veCRV,才能够捕获Curve的价值,发挥代币的功能并行使治理权力。锁仓CRV的时间越长,其获得的veCRV数量也就越多。具体来说,1CRV锁定4年就能获得1veCRV,而锁定一年只能获得0.25veCRV。veCrv不可转让,随着锁定的CRV逐渐逼近到期时间,veCRV的数量会线性衰减。

- 手续费分红:0.04%手续费的50%分配给LP,50%分配给veCrv

- 流动性做市的收益加速:流动性供应头寸的 CRV 奖励得到提升(最高 2.5 倍)

- 协议治理:治理的范围除了协议的参数修改,还包括Curve的新增流动性池投票,以及CRV的流动性激励在各个交易池之间的权重分配等等。

1.2 Convex - CVX

鉴于 veCRV 强大的治理功能和其缺乏流动性的明显缺点,Convex 提供了一种不可赎回的、可流通的 veCRV 抵押衍生品 - cvxCRV。Convex 允许用户将他们的 CRV 永远锁定在 Convex 内,以换取 cvxCRV。cvxCRV 是一种流动性强、且收益率很高的代币,其收益来自于基础 veCRV 费用、Convex 平台的费用和 CVX 释放。

经济模型

CVXCRV

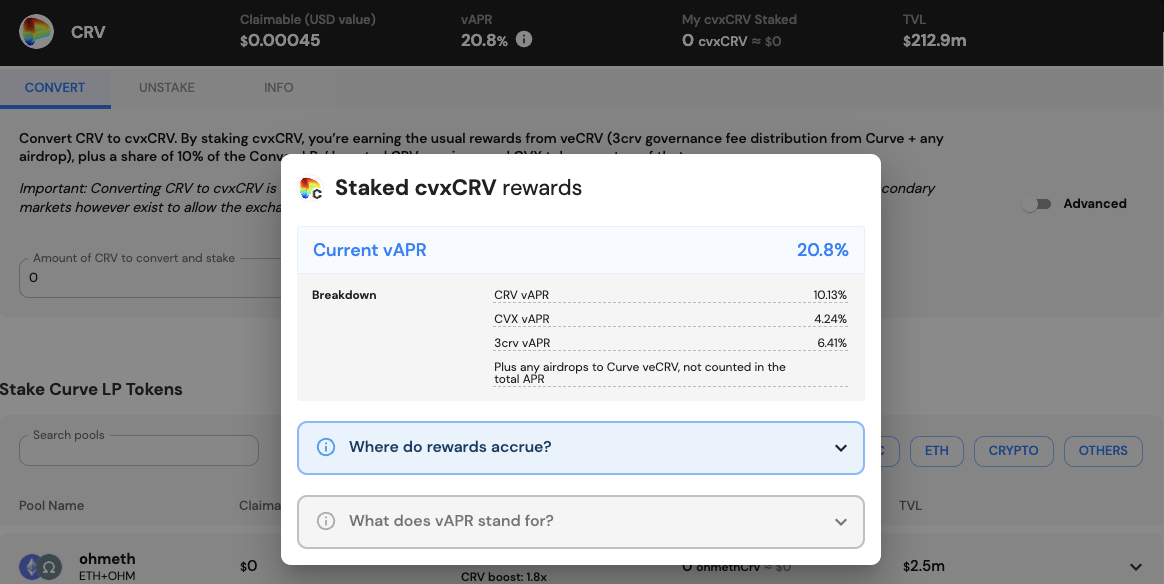

cvxCRV 是 veCRV 在 Convex 中的表现形式。用户可以在 Convex 中将 CRV 1:1 转换为cvxCRV,Convex 会将用户锁仓的 CRV在Curve中进行4年期的锁仓1:1获得veCRV,并不断将 veCRV 线性转换成的 CRV 进行4年期的锁仓,以保证每个cvxCRV 后背都有 1 枚 veCRV 保证,因此 CRV 转换为 cvxCRV 的过程是不可逆的,不过 Convex 提供了 cvxCRV 和 CRV 的 AMM 交易对来解决用户的流动性担忧。由于采用的是AMM模式,也意味着 cvxCRV 和 CRV 可能不是 1:1兑换。用户可将cvxCRV 锁仓在 Convex,可获得的奖励包括 1) Curve 中获得奖励(CRV 代币+50%手续费分红+空投)、2)Convex LPs 提升 CRV 收益的 10% 份额、3) CVX 代币奖励。

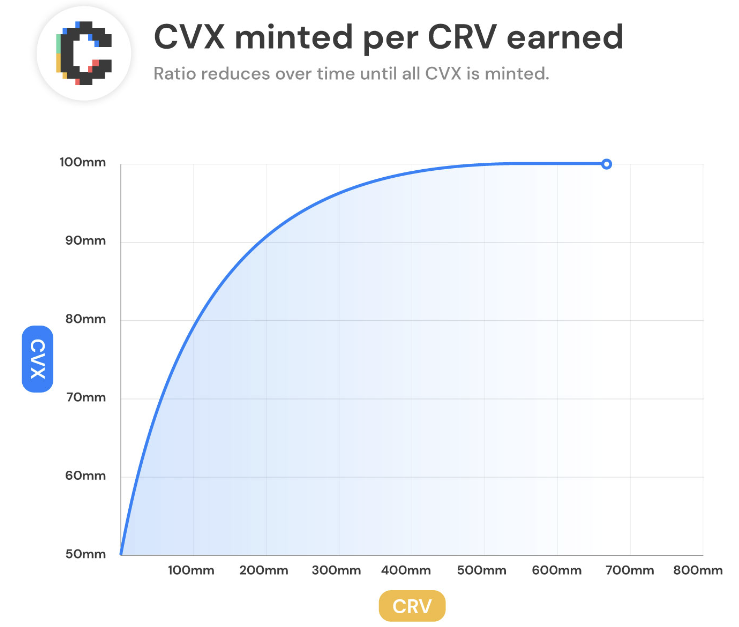

CVX

(1)代币分配

Convex 的项目核心代币是 CVX,总量为 1 亿,总量的分配如下:

- 50%(5000 万枚)是 Curve LP 奖励;

- 25%(2500 万枚)用于流动性挖矿奖励,支持 CVX/ETH 和 cvxCRV/CRV 交易池,分发期为 4 年;

- 10% (1000 万枚)是 Convex 创始团队激励,在产品上线后锁定一年 ;

- 9.7%(970 万枚)作为国库储备,锁定一年,用于未来的社区激励或其他社区活动;

- 3.3%(330 万枚)分发给投资者,全部锁定一年(此部分 CVX 没有 cvxCRV 铸造) ;

- 1%(100 万枚)的 CVX 被空投给 veCRV 代币持有者;

- 1%(100 万枚)的 CVX 奖励给参与 Curve.fi 治理投票(即支持将 Convex 列入 Curve.fi 白名单)的用户;

(2)价值捕获

- 价值来源

- Convex 在 Curve 平台锁定 CRV 为 lp 提供加速得到的奖励, Convex拿出收取17%的CRV收入。

- Convex 在 Curve 平台锁定,得到的交易手续费奖励,以 3crv 形式发放。

- 给到veCRV的空投

- 价值分配

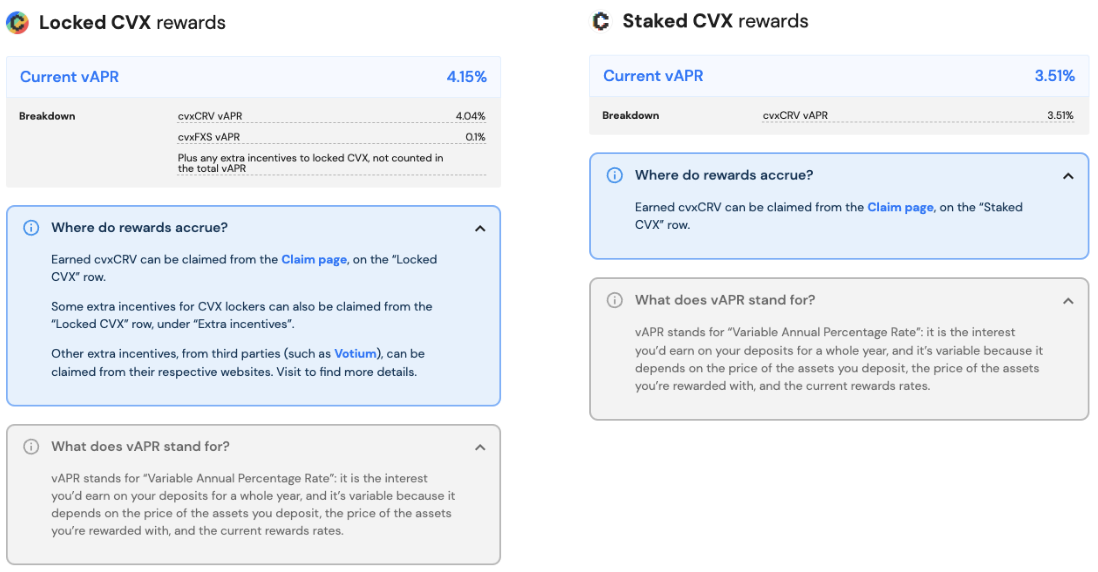

- There is a 17% total fee on all CRV revenue generated by Curve LP's on our platform.

- 10% goes to cvxCRV stakers. This is paid out as CRV.

- 5% goes to CVX stakers, which includes vote-locked CVX. This is paid out as cvxCRV.

- 1% goes exclusively to vote-locked CVX. This is paid out as cvxCRV.

- 1% goes to the harvest caller. This is paid out as CRV.

从目前 Staked cvxCRV 和 Locked CVX / Staked CVX 的收益率可以看到,协议中大部分现金流是被 CRV所捕获。其治理代币 CVX 对协议收入捕获能力较差。

1.3 Frax Finance - FXS

FRAX Finance 的核心业务是发行其稳定币 FRAX,目标是与美元1:1锚定。FRAX的发行采用部分抵押机制,以USDC为主的硬通货资产作为主要抵押物,使得其在极端情况下也不会大比例脱钩,因此,FRAX也被称为“部分算法稳定币”或是“混合算法稳定币”。

经济模型

FRAX生态内的主要代币有两类:稳定币FRAX、权益代币FXS。

FRAX

FRAX的部分算法模型里,美元的锚定一部分由法定货币担保,剩余部分由算法担保。法币担保物占总FRAX发行的比率,为系统的抵押品比率(Colleteral Ratio)。

举个例子:

假设当前1 FRAX=1.1 USDC,抵押品比率是80%,那么这时候套利者就可以用800个USDC和价格200美元的FXS来铸造1000个FRAX,然后将1000个FRAX在市场上以1.1美金的价格卖出1100USDC,最后套利者获利100个USDC。国库在收到USDC后会将USDC作为抵押物储存或再投资,而FXS会直接销毁。反之当1FRAX的价格低于1USDC时也可以反向进行套利从而使价格回归1美元。

创世启动阶段,FRAX采用100%抵押,用户存入USDC就直接可以获得对应比率的FRAX。随着系统进入部分算法阶段,铸造 FRAX 需要放入适当比例的抵押品并销毁对应比率的FXS。抵押品比率的高低,是由 FRAX 的价格决定的,如果 FRAX 的价格高于或低于1美元超过一定区间时,协议中的抵押品比率刷新功能可以被任何用户每小时调用一次,该功能可以以 0.25% 的幅度更改抵押品比率。

1.当 FRAX 高于 1 美元时,该函数将抵押比率降低一级。

2.当 FRAX 低于 1 美元时,该函数将抵押比率提高一级。

刷新频率和调整幅度都可以通过FXS的治理进行调整。

当FRAX的市场价格处于一个稳定区间时($1.0033≥FRAX≥$0.9933),FRAX协议不会开放FRAX的铸造和赎回,此时用户可以通过其他DEX进行FRAX和其他资产的转换和交易。

FXS

(1)代币分配

FXS的初始设定总量为1亿枚

- 60% 流动性激励,社区金库,首年释放1800万,后续每年排放减半

- 5% Grant、合作、审计,释放速度由社区治理决定

- 20% 团队奖励,6个月锁定期,12月线性释放

- 3% 顾问和贡献者,3年内线性释放

- 12% 融资,首次发行解锁2%,剩余10%一年内释放,其中一半又6个月的锁定期。

(2)价值捕获

- 价值来源

- 作为部分抵押物进行Frax的铸造

- FRAX稳定币的铸造\销毁费用:0.2%的铸币费用,0.45%的赎回费用

- 将协议内闲置的USDC抵押品转移到能获得可靠收益的DeFi协议。比如Aave和Compound。

- 将USDC和FRAX配置到各类流动性平台,比如Uniswap V3、各条链上的FRAXswap和Curve,以保证FRAX与稳定币在各条链的流动性充裕,其次也可以获得FRAX交易的手续费作为业务收入。

- FRAX在Curve上构建了自己的Metapool(FRAX-3pool),将USDC和FRAX注入其中,一方面保持核心的充足流动性,稳定市场信心,另一方面也能够获取Metapool的手续费收入,作为业务收入。

- 将FRAX直接供应到Aave、Rari等借贷协议中,以允许任何人通过支付利息而不是基础铸造机制来获得FRAX。

- 价值分配

- 购买及贿赂CRV、CVX以获得Curve中更多的流动性

- 参考Curve的veToken模型,质押情况下根据质押数量和质押时间获得veFXS,才能捕获FRAX.finance协议的大部分价值。

- 治理权:除了通过veFXS行使提案、投票之外,还包括为FRAX的Gauge模块进行投票,决定每个周期的FXS排放分配给各个FRAX相关流动性池子的奖励比率

- 各个模块产生的部分收益(那些获得的代币中与流动性治理有关的代币比如CRV、CVX会进入国库,其他部分大多用于利润分配),将会通过FRAXswap回购FXS,并100%分配给veFXS的用户。

- FRAX的铸造:当FRAX的mint功能开启时,用户除了需要提供抵押物(USDC),还需要燃烧对应比率的FXS,所以FRAX的信用扩张,会造成FXS的通缩,提高FXS的内在价值。

1.4 关系

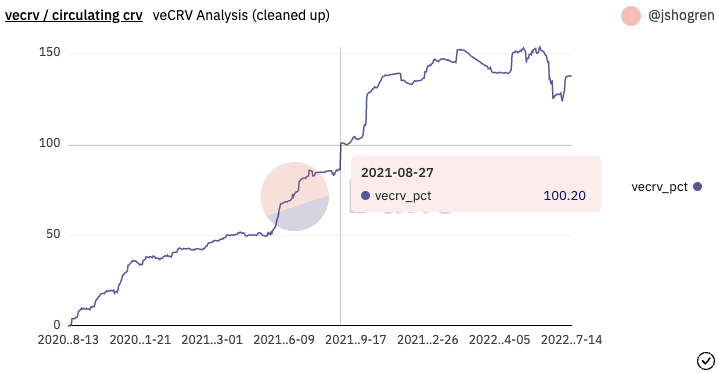

- CRV 与 veCRV:2021年8月27日起,veCrv/流通Crv比例大于1,该比例持续维持高位。说明即使获得 Curve 治理权需要丧失流动性,市场上依然在积极抢占 Curve 的治理权。

- Convex Finance 与 veCRV:

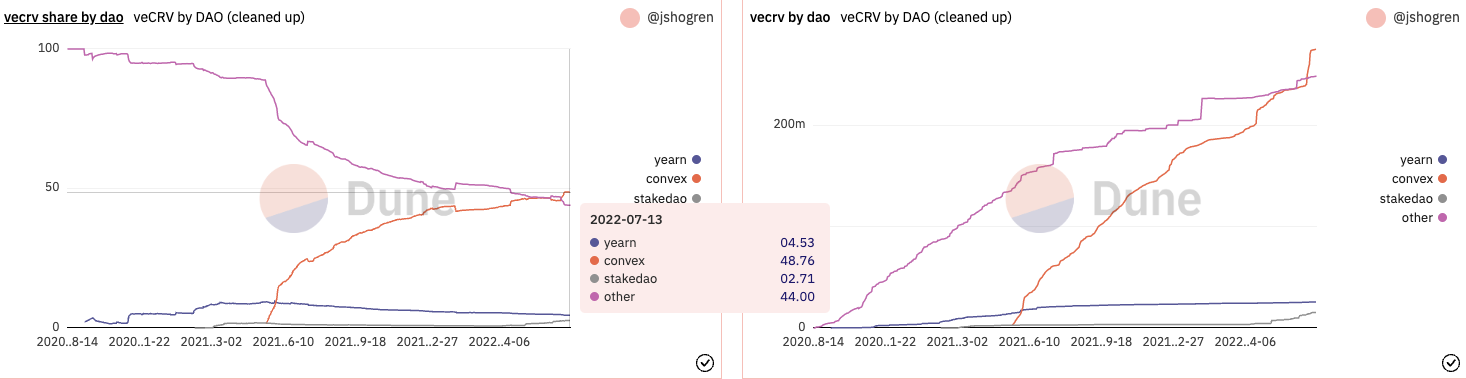

- 早期机枪池(aggregator)的策略大多部署在 Curve,因此需要争夺veCRV以获得更高的收益,以yearn为代表,2021年6月之前,yearn都是veCrv持仓头寸最大的协议,Convex推出后逐渐抢占veCRV的份额。目前大概50%的veCRV都由Convex协议持有,由于vlCVX可以控制veCRV的治理,并且vlCVX的锁仓期限只有16周+7天,持有CVX获得Curve治理权的流动性成本更低,因此Curve Wars从争夺CRV逐渐演变成争夺CVX。

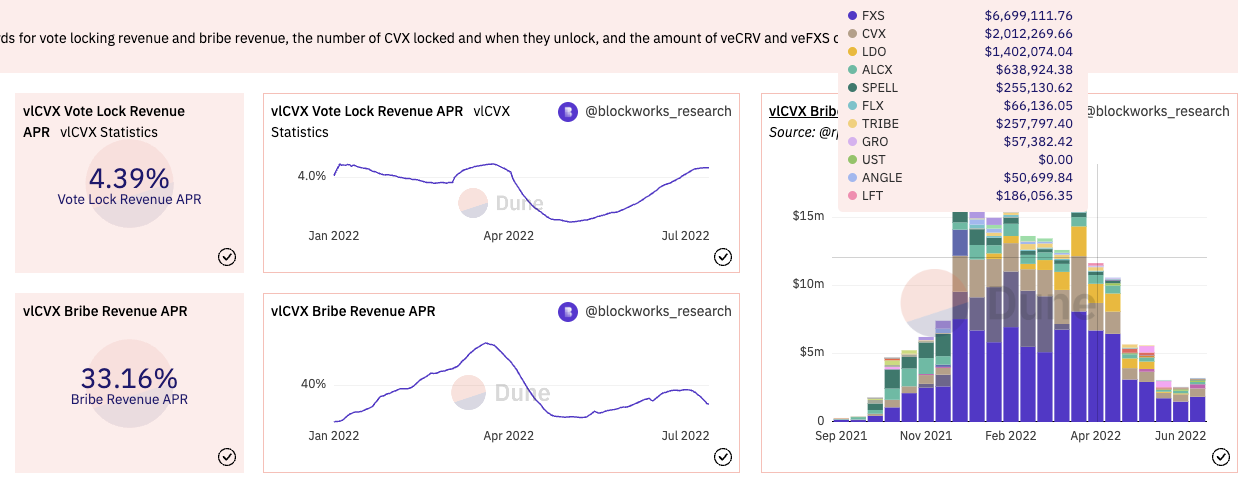

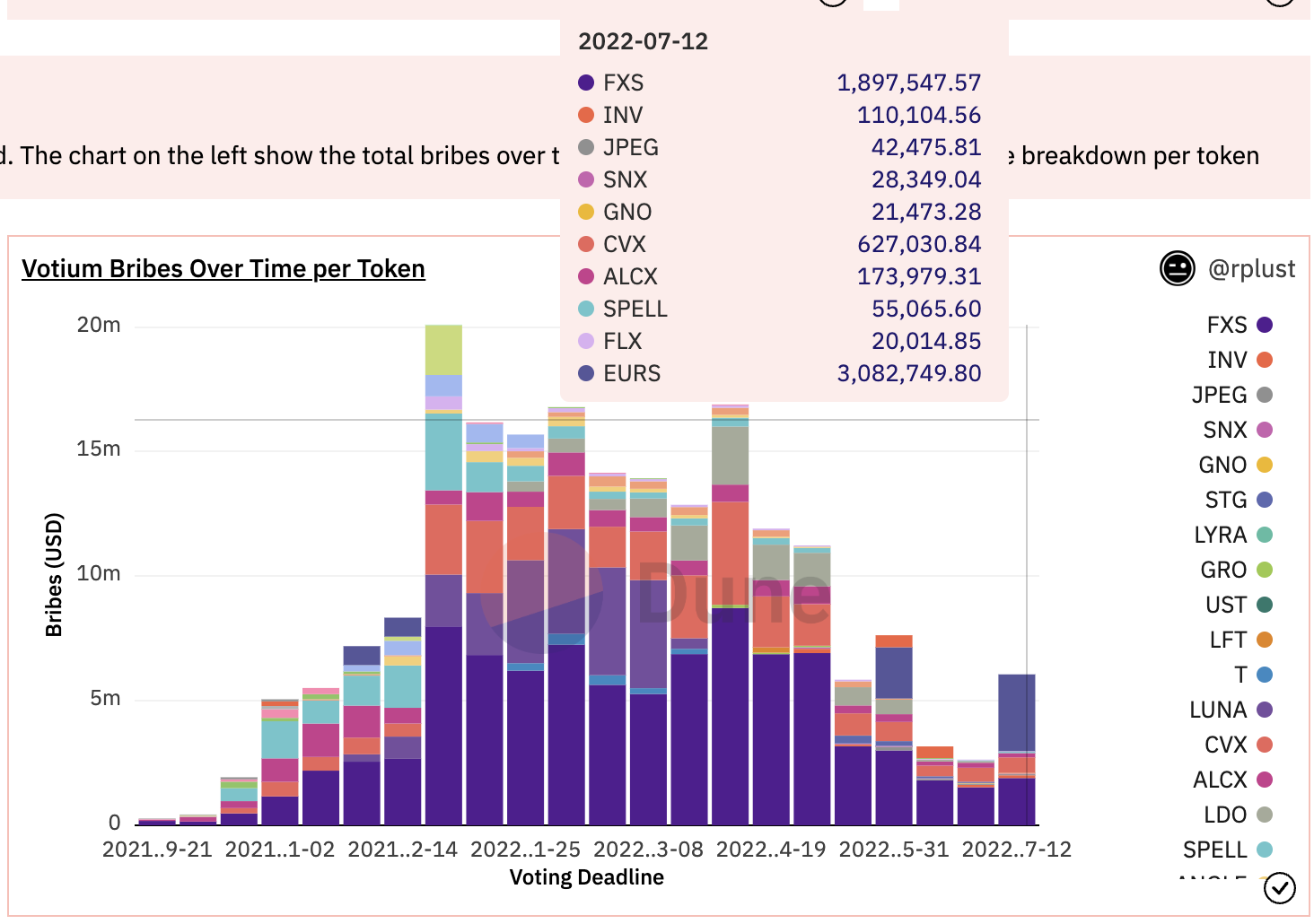

- 虽然vlCVX的质押挖矿收益较低,上文提到只有4%左右,但是各大项目方为了获得Curve流动性支持,会给vlCVX持有人进行贿赂,使得vlCVX收益的最大来源来自贿赂收入。

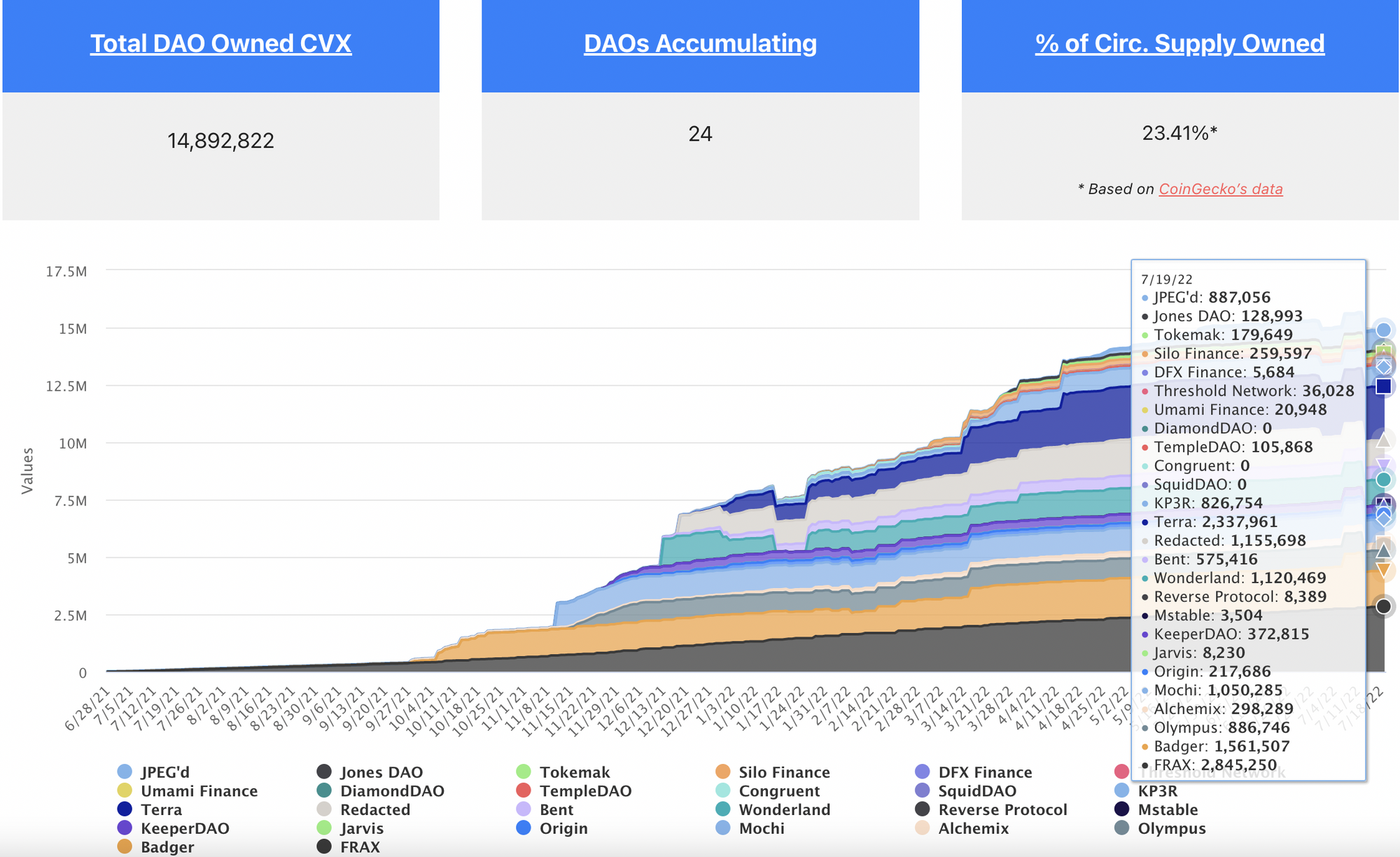

- Frax Finance 与 CVX: 自Convex上线以来,Frax 一直在积累 CVX。目前 Frax 是持有 CVX 最多的协议,但是并无呈现出绝对优势。为了巩固其算稳地位,仍需要把不断积累CRV和CVX,并定期向贿赂平台支付奖金获得治理支持。

2. 波特五力模型

波特五力模型是传统金融中用于分析公司目前所处竞争状态常用的模型,五力包括分析上游供应商议价能力、潜在竞争者、同业竞争者、可替代品、下游消费者议价能力。利用波特五力模型,对Curve、Convex、Frax 进行分析。

2.1 Curve

- 上游供应商议价能力:上游为LP流动性供应商,上游议价能力低,LP往高收益率地方跑,因此需要用CRV和手续费收入进行补贴。

- 潜在竞争者:稳定币和稳定对价 DEX 格局已明确,很少创业者会选择这个方向,新进入者威胁小。

- 同业竞争者:市场暂无此细分赛道的产品。

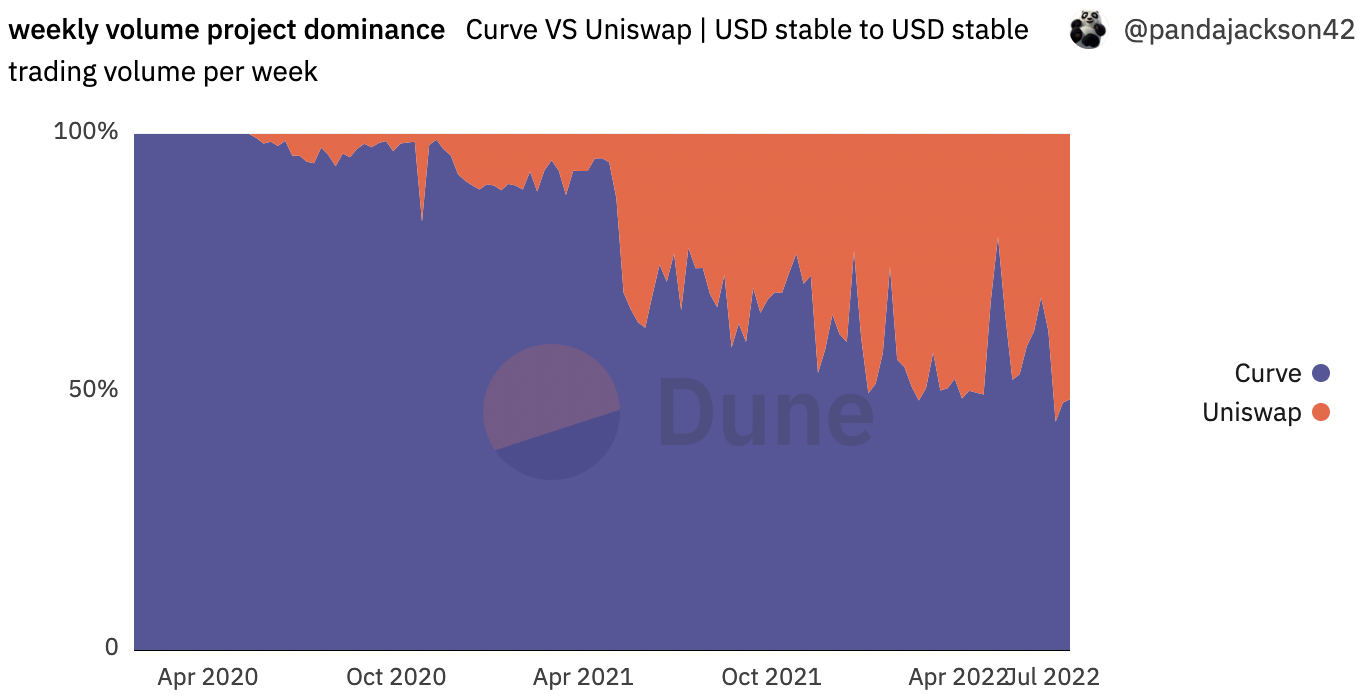

- 可替代品:自 Uniswap - V3 推出以来,USD 交易对交易量逐步逼近 Curve,但是稳定对价资产的地位仍无法撼动。

- 下游议价能力:Curve 下游包括交易者与需要Curve流动性补贴的项目方。1)交易者看中的是低滑点,Curve 交易手续费率低,且滑点有优势,但是交易品种较为受限,因此交易者的议价能力中等;2)项目方需要 Curve 来进行资产锚定,没有其他可选的品种,因此项目方的议价能力低。

2.2 Convex

- 上游供应商议价能力:上游为 Curve,目前 Convex 已实现对 Curve 绝对控制权,相当于并购了上游。

- 潜在竞争者:Defi Aggregator 业务格局已明确,很少创业者会选择这个方向,新进入者威胁小。

- 同业竞争者:最大 Yearn 目前已退出veCRV竞争,转向与 Convex 合作。

- 可替代品:贿赂平台。

- 下游议价能力:项目方,暂无任何协议对 Convex 形成绝对控制权,因此议价能力差。

2.3 Frax

- 上游供应商议价能力:Curve、Convex,上游议价能力强

- 潜在竞争者:稳定币市场各大协议大资方和新公链虎视眈眈,新进入者多

- 同业竞争者:各大新公链有各自的算稳,同业竞争激烈

- 可替代品:中心化稳定币更为主流,可替代品强

- 下游议价能力:稳定币用户,稳定币选择多,下游议价能力强。

2.4 总结

Curve目前最大的威胁来自Uni-V3 U之间兑换业务,稳定资产仍无法撼动。上游LP有一定的议价能力,由于下游项目方的议价能力差,因此这部分成本可以转嫁给下游项目方。总体来看,Curve的处于细分赛道的垄断地位,UST崩盘释放了很大一部分算法稳定币的市场空间,越来越多项目方会继续追逐Defi王冠,提高资金利用率是主旋律,POS以及Lido Finance等 Staking as a Service 的兴起是未来的主要的增量。

由于 Convex 已实现对 Curve 协议治理权的绝对统治,相当于收购了 Curve Wars 中最重要的资源,因此处于垄断地位,受到的竞争程度最小,并向各方寻租。

Frax所处赛道中,五力都处于激烈竞争状态,是被寻租的对象。

3. 增长逻辑

3.1 Curve

- 为什么需要Curve?

- 减少资产之间的耦合性,若用协议本身的Token作为流动性激励,容易引起挖卖提的现象,触发死亡螺旋。

- 促进产业分工,项目方专注自己的赛道,将AMM交给Curve。

- 与谁都可以在Uniswap提供流动性不同,用户如果想要进入Curve的核心流动性池,必须通过社区投票满足条件:30%以上的veCRV投票参与度,51%以上的支持率。随着CRV的流通总量越来越大,这个门槛也会越来越高。

- 增长逻辑

- 由于算稳项目可以低成本得获取资金,所以受到各大资本的青睐。UST 崩盘释放全新算稳市场空间。

- Lido Finance 的成功会吸引更多的协议为 POS 锁仓的代币释放流动性,需要获得 Curve 的支持以支撑稳定对价资产的流动性。

3.2 Convex

- 为什么需要Convex?

- CVX拥有对Crv的绝对控制权,拥有CVX就拥有CRV流动性支持

- vlCVX的锁仓期限更短,持有vlCVX的流动性成本更低。

- 贿赂是一次性的成本支出,对于想要长期运营的项目来说,应该积累更多的CRV和CVX。CRV和CVX为使用期限为长期,残值为100%的资本性支出,并且是项目长期运营必不可少的固定资产投入,摊销到每一期相当于没有成本。同时获得Convex治理权的锁仓时间更低,各大协议倾向于去持有更多的CVX。

- 增长逻辑

- 目前暂无任何协议对CVX产生绝对控制权,为了获得Curve协议50%的控制权,需要进一步控制CVX。

3.3 Frax

- 为什么需要Frax?

- UST暴露后,向市场释放了200亿的算稳市场空间,Frax采用部分抵押的模式,在脱钩危机中依然表现出色。

- Frax的货币政策工具多,严格控制通胀的发生。

- 增长逻辑

- 从项目上线之初就开始通过多种方式获取Curve平台的治理权,其灵活的货币政策和资本效率,也让它在Curve War中有着明显的优势。随着CRV和CVX的逐步积累,未来或许能控制Curve的流动性,为Frax稳定币注入更强的信心。

- 大资方都喜欢稳定币赛道,Frax品牌较久,有一定知名度,未来或许能够得到资方的支持

- 团队正在扩充更多的Frax使用场景,如:基于FRAX的隐私支付、FRAXLend,借贷业务(已在审计阶段)、将波动资产纳入抵押物、ETH的Staking服务,用户可以质押ETH并生成frxETH、 基于FRAX的流动性引导规划(类似于Tokemak提供的服务)、FRAX.finance自己的L2

4. 总结

- Curve 由于优秀的 AMM 机制及其经济治理模型,使其在稳定币与稳定对价资产DEX细分赛道中具有足够高的行业壁垒。

- UST 崩盘释放全新稳定币市场空间,Lido Finance 的成功推动更多项目为释放 POS Staking 代币流动性参与到 Curve Wars中。

- CVX 拥有 Curve 的绝对控制权,并且锁仓CVX获得Curve流动性支持的时间成本更低,Curve Wars从争夺Crv转向争夺CVX。

- 由于CVX目前暂无任何协议拥有绝对控制权,因此贿赂收入与稳定币协议与稳定对价协议的长期固定资产投入为CVX提供持续的分红与购买力。是Curve Wars中最安全的投资标的。

- Frax一直在积极积累CRV和CVX,为其流动性提供保证,但是目前仍无产生绝对优势,未来可能会被超越。并且Frax不易让人联想到是一个稳定币,或许需要进行rebrand。当然,若Frax成功获得控制权,或者大资方的支持,FXS会有三个项目中资本回报最高的标的。

原文标题:《CRV, CVX, FXS: Which is the Best Token in Curve Wars to Invest?》

原文链接:CRV, CVX, FXS: Which is the Best Token in Curve Wars to Invest?

ResearchDAO Twitter: https://twitter.com/RealResearchDAO

ResearchDAO 最近正在招募合作者,感兴趣的可以提交至: