4月12日,以太坊将迎来“Shapella升级”,这意味着近两年前锁定的Validator质押代币将被解锁,届时,会有大量的ETH出现在市场上,尽管短期来说,会对ETH的币价带来一定程度的冲击,但与此同时,也大大的增加了以太坊生态的流动性。

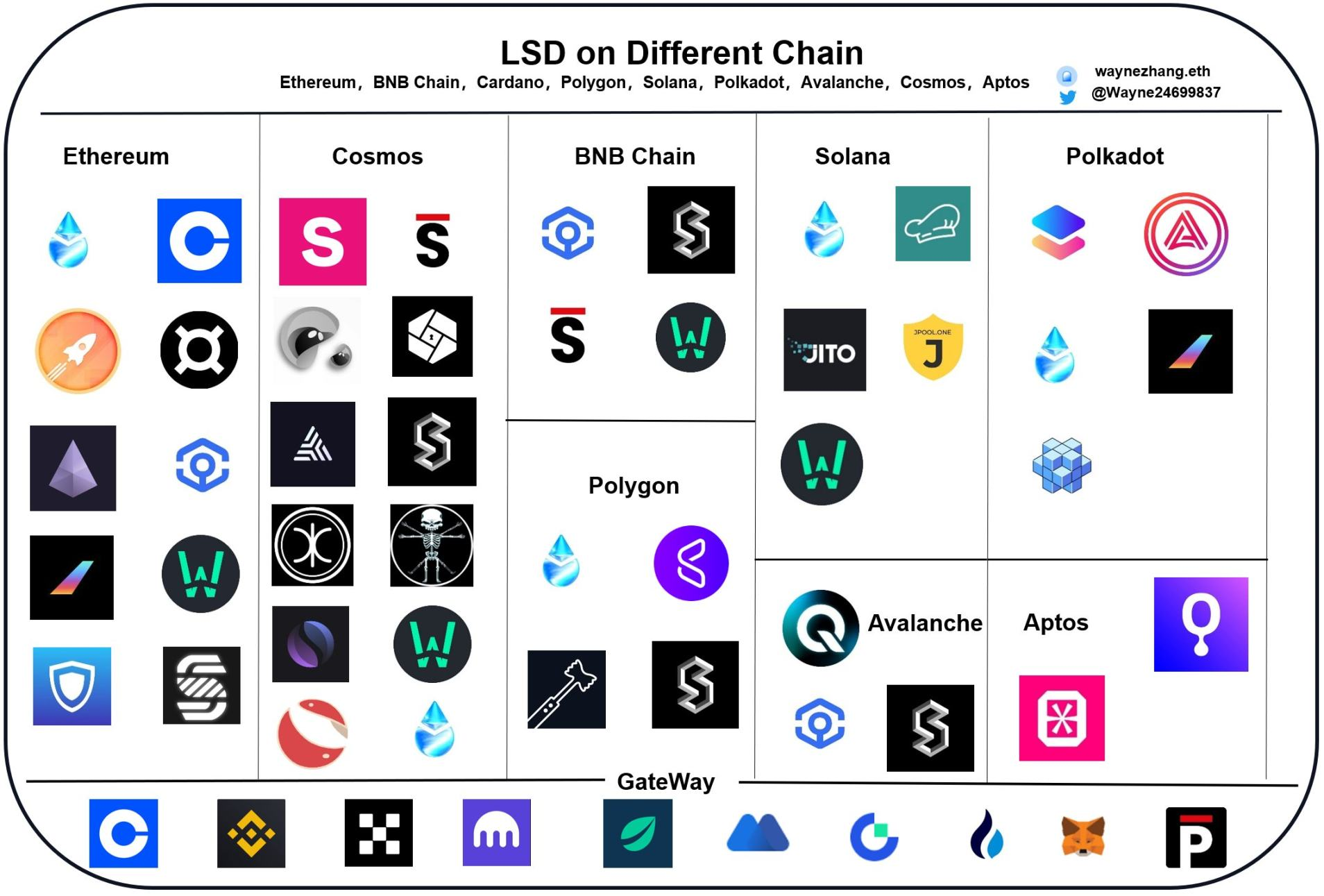

说起流动性,就不得不提当下最流行的一个词汇:LSD。全称是Liquid Staking Derivatives,流动性质押衍生品。最近以来,在Web3语境的社交环境中,我们几乎随处都能看到关于LSD的讨论,以及关于相关生态代币的介绍。前不久,VeDAO研究院在一篇《超流动性协议LSDx Finance获得Foresight Ventures 200万美元战略投资| veDAO研究院》中,对当前较为火热的LSD概念项目LSDx进行了解读。但截至目前,优秀的,有价值空间的LSD概念项目不止一个,其中尚未发币的Alpha也有很多。因此,VeDAO研究院在本篇文章中,汇总了当前市场上尚未发币的四个LSD相关项目。以供大家投资做参考。

一个概念

如上文所述,LSD全称是流动性质押衍生品,即一种支持用户将相关标的资产质押在合约中,用来为相关生态提供流动性,并获得奖励的产品。听起来,似乎和我们目前所理解的Stake to Earn类似。但LSD重点在于,其所质押的资产,会以某种方式继续被质押者所灵活使用,并由此发展出来的一系列金融衍生玩法。

由于独立的节点Validator需要至少32个ETH,而且在上海升级前无法取ValidatorTH的验证者负责向区块链添加新的区块、处理交易和存储数据的过程存在一定风险,其中的技术问题容易导致质押资产损失或者奖励损失,高高的门槛把大量普通用户挡在了门外。

LSD协议允许普通用户在无需维护质押基础设施的情况下无门槛参与质押并获得奖励,此外票据资产的设计还释放了质押期间ETH的流动性,所以短时间内捕获了大量的用户和资产,并发展为一个独立的赛道。

巧合的是,在英文语境中,LSD同时还代表着“麦角酸二乙酰胺”,一种半人工致幻剂和精神兴奋剂。这一药剂在上个世纪40年代一度成为美国年轻人和嬉皮士的代名词。,意味着先锋和迷人。而同样地,代表Web3发展内核DeFi概念的最新诠释,LSD又何尝不先锋和迷人。

LSD 的初心是解放流动性,对于那些想要质押Token但又不想被束缚的人来说,流动性质押衍生品可以改变游戏规则。这些衍生品代表了Token持有者的质押资产,并确认了质押者对质押池的参与。

令人兴奋的是,这些Token可用于去中心化金融世界中的借代、交易和抵押品。这意味着用户可以获得质押Token的好处,而不必放弃使用权。这是一个双赢的局面,提供了前所未有的灵活性和效率。

LSD项目旨在创造基础收益率以上更高的收益,是今年的热点话题板块。市场对于这次升级预期反馈积极,从近期 板块行情就能看到。目前,基于DVT技术的质押解决方案能够将节点再度分布式,提高验证节点稳定性,受到广泛讨论。

两种方案

DVT技术:

DVT(Distributed Validator Technology),去中心化验证技术。DVT指的是一项允许以太坊权益证明Validator(Validator)同时在多个节点(Operator Nodes)上运行的技术,可以为Staking基础设施落地可信网络,以确保区块链网络的安全性和去中心化。

通俗地讲,DVT是将节点运营商组成一个网络,就像区块链的分布式网络一样,并且DVT提供商的节点运营商集群中每个节点都可以有不同的客户端,以此降低单点故障风险。DVT技术的主要优势是可以形成一个Validator分布式网络,像区块链节点网络一样依靠共识机制(IBFT)共同执行 Validator 的职责,并且可以实现Validator Client的多样性,提高了容错率,同时降低了Validator单点故障的风险,赚取稳定收益。下文中我们将要介绍的Obol Network便是采用DVT技术的代表之一,除此之外,SSV同样也是采用DVT技术。

Re-Stake策略

除了DVT技术以外,LSD生态还有一种关于质押的解决方案:Re-Stake,二次质押。Re-staking概念下,能够将质押的ETH二次质押、并解决非结算层Dapp的信任及安全性。通过二次质押,利用现有的信任网络来保护其他基础设施和中间件层,这个叙事有望成为LSD赛道的共识安全中枢,下文的EigenLayer就是代表。同时,EigenLayer也是去年热点概念“模块化区块链”的延伸之一。除了EigenLayer以外,目前已经发币的FXS、Rocketpool也是Re-staking的典型代表。

简单来说,DVT技术更侧重于质押过程和治理过程的去中心化,而Re-Stake则更侧重于安全性以质押过程的去中心化。尽管让渡了去中心化治理的权限,但也使得整个模式更加简单和可控。

目前这两种模式,谈不上谁对谁错,都是对于LSD概念的一种探索和尝试,不同策略吸引不同需求的项目,比如DVT往往受到大多数中心化服务商的青睐。LSD赛道里,现在绝大部分市值都被中心化的服务商占领,比如Lido(存入了超过 400 万个以太币,占质押加密资产总量的 32%),这也是他们想引进DVT技术来增强去中心化正统性的目的。而想要谋求更简单参与办法以及非风险厌恶者,往往会对Re-Stake更加青睐。

四个Alpha

Obol Network

官网:

推特:

更多信息:

项目介绍:

Obol Network,这是一种通过多运营商验证来促进信任最小化质押的协议。Obol专注于通过提供对分布式验证器 (DV) 的无许可访问来扩展共识。分布式验证器将会而且应该构成主网验证器配置的很大一部分。为了准备第一波采用,Obol Network目前使用分布式验证器技术 (DVT) 的中间件实现,以启用分布式验证器集群的操作,该集群可以保留验证器当前客户端和远程签名基础设施。Obol 相信在未来分布式验证器将会占据主网验证器配置的很大一部分,因此致力于通过提供无权限访问的分布式验证器(DVT)来扩展共识, 用作各种 Web3 产品的核心构建块。

Obol采用DVT技术,在 V1 的规划中,Obol Network 的开发和维护基础设施有四个核心部分和产品:

-

Distributed Validator Launchpad ,一个用于引导分布式验证器的CLI工具和DAPP。

-

Charon,一个中间件客户端,它使验证器能够以容错的分布式方式运行。

- Charon 作为普通验证客户端与其连接的信标节点之间的中间件,拦截和代理API流量。多个Charon客户端被配置为一起通信以就验证器职责达成共识,并一起作为一个统一的权益证明验证器。

-

Obol Managers,一组用于形成分布式验证器的solidity智能合约。

-

Obol Testnets,一组持续的公共激励测试网,使任何规模的运营商都可以在为主网Obol Network服务之前测试他们的部署。

-

2022年6月,Dev Net 1推出,目的在于最早期值得信赖的操作员进行灰度测试。

-

2022年7月,Dev Net 2推出,目的在于让可信赖的运营商参与测试。

-

2022年10月,Athena Public Testnet 1推出,是一个无激励的公共测试网,该版本也是第一次Obol第一次面向大众,旨在让更多参与者帮忙完成早期的查遗补漏和寻找防女巫的办法。

-

2023年6月,预计将推出Circe Attack Net。这也是V1阶段最后一次测试,会创建大量测试工具以找到对Charon的破坏点和漏洞。

-

-

值得注意的是,可能在Circe Attack Net之后,Obol推出V2版本。相较于V1,以Charon为基地的V2将加入激励计划,以确保任何不在线、不参与验证的运营商都不会获得任何奖励。而该版本,我们也可视为Obol产品的正式上线。

投融资情况:

目前,Obol Labs累计融资金额已达到1900万美元。

2021年9月,Lido向Obol提供了100,000美元的LDO赠款,以继续研究和构建该协议。

2021年10月,Obol完成615万美元融资,投资者包括ConsenSys、Acrylic Capital、Coinbase Ventures、IOSG Ventures、Blockdaemon、Delphi Digital、Stakefish、Figment Fund、Chorus One、Staking Facilities和The LAO等。

2023年1月17日,Obol完成1250万美元融资,由Pantera Capital和Archetype共同领投,Coinbase Ventures、Nascent、BlockTower、Placeholder、Ethereal Ventures、Spartan和IEX跟投,以及来自顶级Validator的直接参与,例如Stakely、Cosmostation、Kukis Global、Swiss Staking、Swift Staking、Blockscape和DSRV。

Ether.Fi

官网:

推特:

更多信息:

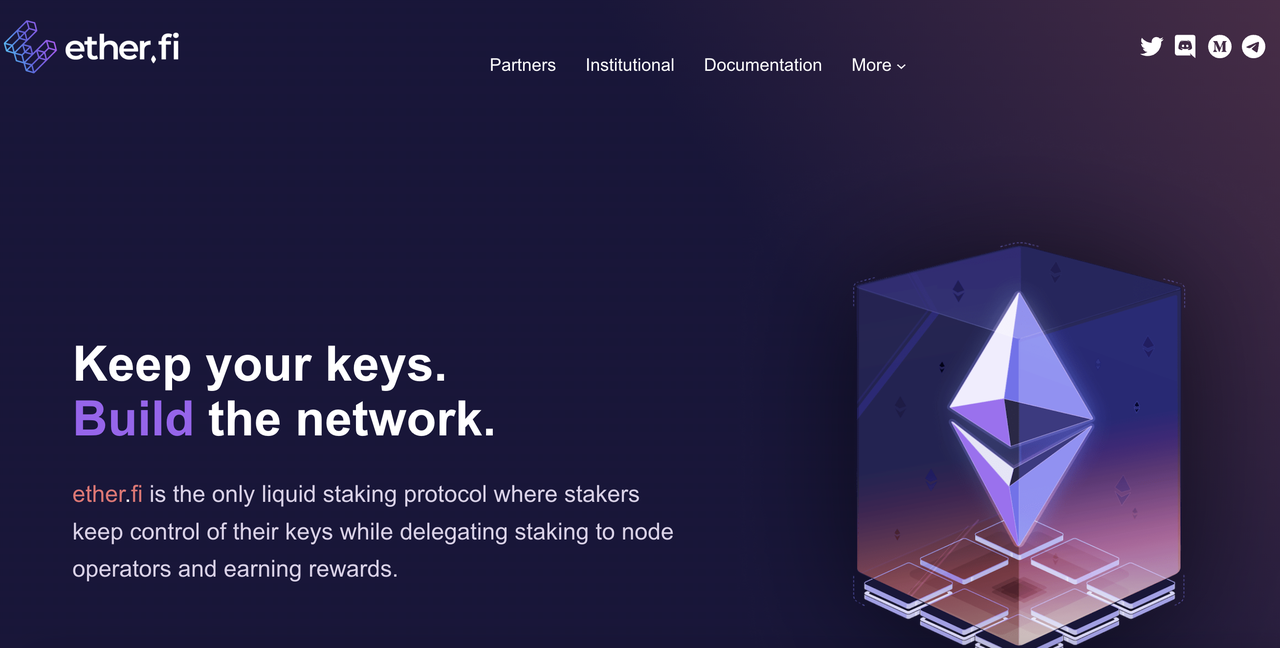

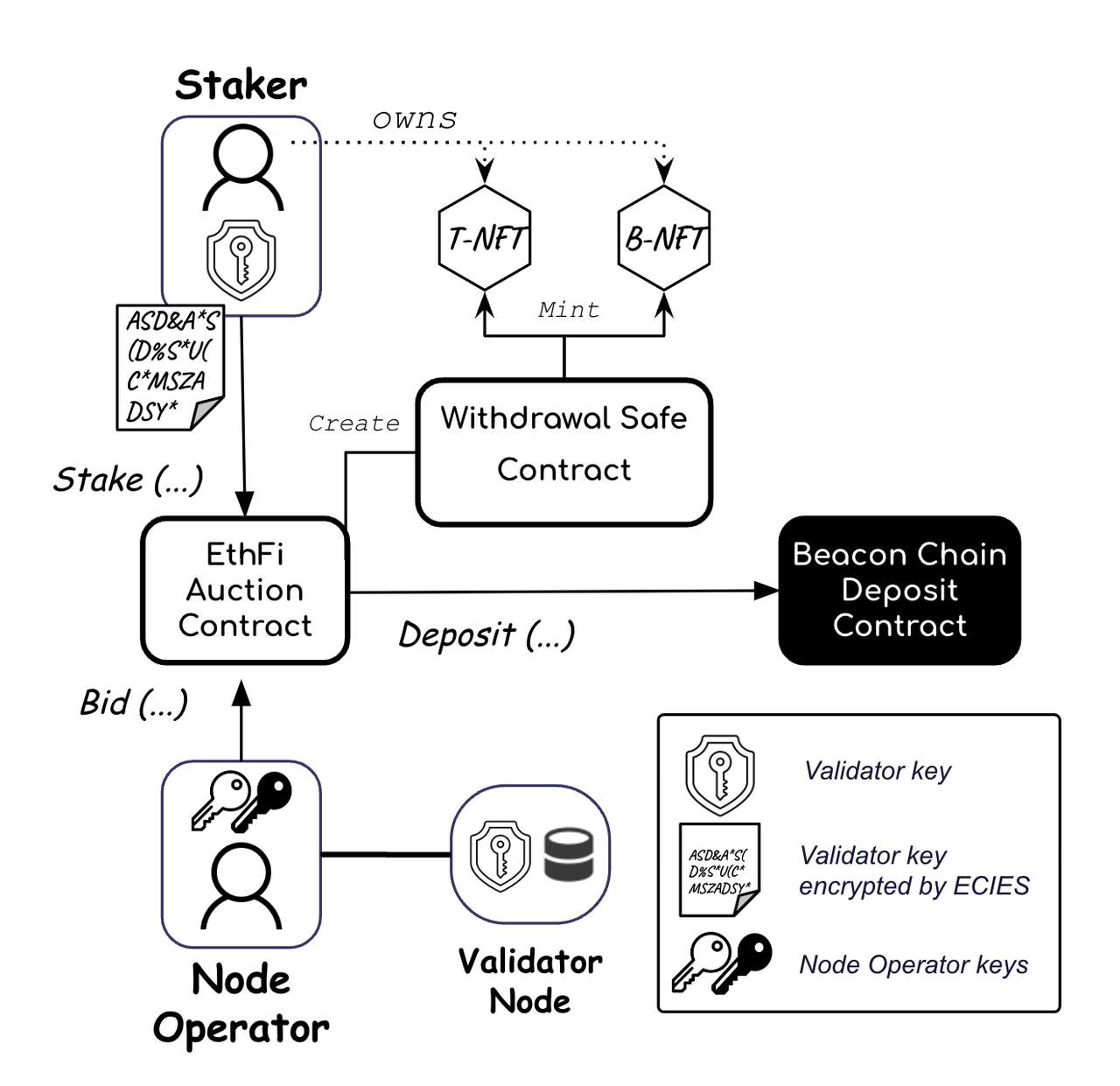

项目介绍:Ether.Fi是一个非托管流动性质押平台,允许用户保持对其密钥的控制,同时将以太坊验证器操作委托给节点操作员。通过其协议生成的每个验证器都将表示为NFT。存入至少 32 ETH的以太坊质押者将持有NFT,这代表了验证者的经济利益。一旦流动资金池和协议资金管理智能合约被实施,这个NFT就可以被分割。

-

第一阶段,委托质押:今年4月,在ETH上海升级之后上线Ether.Fi主网,并同步上线委托质押功能。

-

如果质押者希望质押32或者32的倍数的ETH,则遵循以下工作流程:

-

节点运营商提出价格

-

质押者将对应ETH存入合约,并同步铸造两个个取款NFT(T-NFT、B-NFT),其中T-NFT代表了30(或对应倍数)ETH,且可以转让;B-NFT代表2(或对应倍数)ETH作为SBT。收回2ETH的唯一办法就是验证者退出。

-

质押者使用节点运营商公钥对验证者秘钥进行加密。

-

节点运营商使用解密的验证者秘钥启动验证器。

-

质押者或节点运营商可以随时提出退出。

-

-

-

第二阶段,流动资金池:在今年Q2或Q3上线。

- 如果质押者持有少于32ETH,或不想承担监控验证者节点责任,便可通过在NFT流动性池中铸造票据eETH来参与Ether.Fi的Staking。

-

第三阶段,无许可节点市场:在今年Q4或2024年Q1上线。

- NFT代表抵押ETH的经济价值,通过为节点运营商和抵押这创造经济激励的代价,允许其在抵押基础设施上创建可编程层。目前尚未推出。

投融资情况:今年2月28日,Ether.Fi完成了第一轮融资,融资金额为530万美元,投资方包括Chapter One、North Island Ventures、Arrington XRP Capital、Maelstrom、Node Capital、Version One、Purpoes Investments。

EigenLayer

官网:

推特:

更多信息:

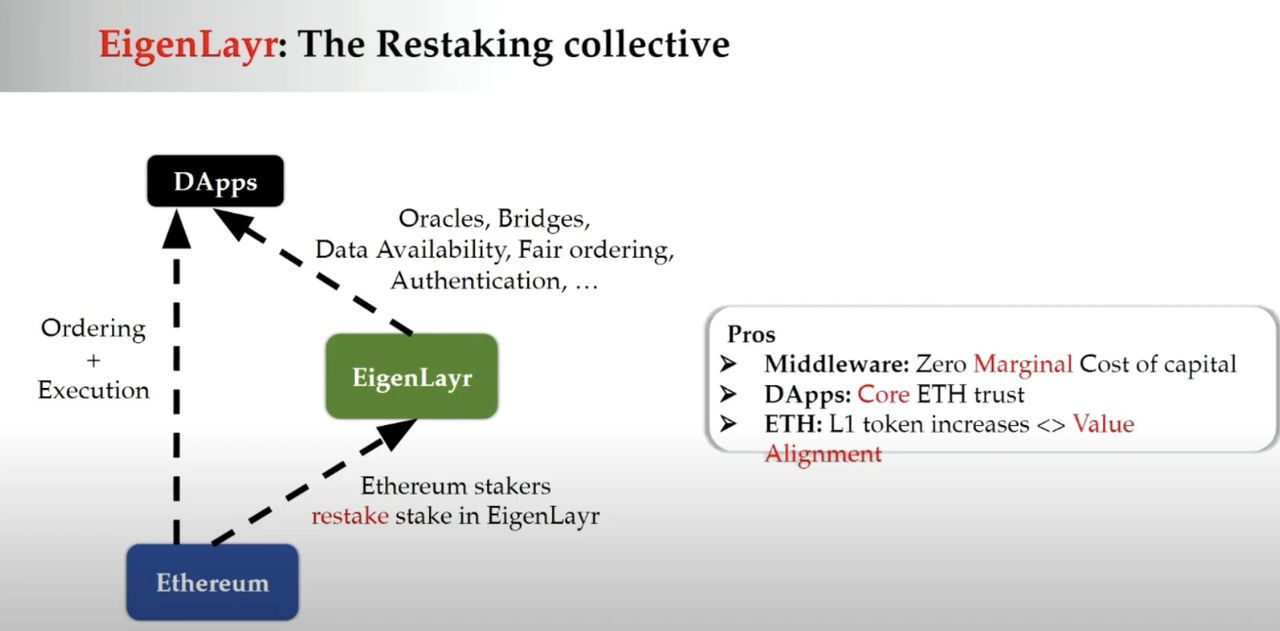

项目介绍:EigenLayer是以太坊上的一组智能合约,允许ETH质押者选择验证构建在以太坊生态系统之上的新软件模块。 质押者通过授予 EigenLayer 智能合约对其质押的 ETH施加额外削减条件的能力来选择加入,从而允许扩展加密经济安全性。

通过选择加入EigenLayer,质押者可以验证多种类型的模块,包括共识协议、数据可用性层、虚拟机、守护者网络、预言机网络、桥、阈值加密方案和可信执行环境。EigenLayer不是在模块之间分散安全性,而是在所有模块中聚合ETH安全性。这提高了依赖模块的去中心化应用程序(DApps)的安全性。

此外,由于这些多形式模块提供了新的费用分摊机会,以太币的价值也有所增加。EigenLayer还作为当以太坊的分级系统,在最佳创意被集成回以太坊之前,可以在多形式变化中对新的创新进行实战测试,例如Danksharding和提议者/构建者分离。

EigenLayer引入了Re-staking模型:该协议创建了一个可选择加入的中间层,在中间层上,允许用户将质押的ETH存入智能合约,同意授予EigenLayer额外的执行权利。即:将质押ETH的管理权让渡给EigenLayer来获得更多收益。这样的网络可视为在众多以太坊质押者和Validator中,自愿选择加入Re-staking的一个集合子网络,与以太坊共享安全性。该网络中的选择加入将带来很多结果:例如,提供额外的验证服务将能够获取额外的验证收益。一个Token的角色是多重的,可以既是质押Token、又是验证Token。

而多角色的结果,意味着质押用户可以获得多重收益。据EigenLayer白皮书介绍,在EigenLayer中,可以有几种形式的再质押:

-

原生再质押:Validator可以通过将其提款凭证指向EigenLayer合约,来再质押他们的ETH。

-

LSD再质押:Validator可以通过质押他们的LSD(已经通过Lido和RocketPool等协议再质押的ETH)进行再质押,方法是将他们的LSD转移到EigenLayer智能合约中。

-

ETH LP再质押:Validator对包含ETH的一对LP代币进行质押。

-

LSD LP再质押:Validator对包含一个流动性质押ETH代币的一对LP代币进行质押。

-

除此之外,对上述在共识层中持续存在的抵押ETH ,EigenLayer也设置了额外附加的slashing条件,以承担相应的风险,对恶意行为进行罚款。

投融资情况:截至目前,EigenLayer共完成了两轮融资:

2022年8月,EigenLayer完成了145万美元的种子轮融资,参投方包括:Polychain*、Ethereal Ventures*, Figment Capital, dao5, Robot Ventures, P2P Validator, Anthony Sassano, Viktor Bunin, Mara Schmiedt, Tim Beiko, Marc Bhargava, Zaki Manian, Joe Lallouz, Jon Charbonneau。

今年3月28日,EigenLayer又按照5亿美元估值,完成了5000万美元的A轮融资,投资方包括:Blockchain Capital*, Coinbase Ventures, Hack VC, Electric Capital, Polychain, Bixin Ventures, IOSG Ventures, Finality Capital Partners。

Tenderize

官网:

推特:

更多信息:

项目介绍:Tenderize是一种质押衍生品协议,允许用户抵押贷款和交易代币,同时保持质押资产的头寸。通过这种增加的灵活性,该公司认为它可以释放质押资产的全部效用潜力,最终目标是实现无许可的液体质押。目前部署在ETH/ Arbitrum上,支持 $MATIC/ $GRT/ $AUDIO/ $LPT 四种资产的流动质押。截至目前,Tenderize已经存入了高达168万美元的TVL,其年化收益最高达到了24%。

跟绝大多数流动质押协议类似,用户将协议支持的原生Asset存入Tenderize, 获得等额的质押凭证T-Asset. T-Asset 代表用户原生资产的所有权,能够交易、转移、做LP获得DeFi收益。 Tenderize扮演的角色是委托人,用户资产被归集并委托给节点运营商。

Tenderize V1 会抽取10%的节点质押收益,其中5%流向Tenderize财库(其中大全部用于添加LP 流动性),5%用来激励LP。Tenderize即将进行V2版本的迭代,预计今年上半年推出,届时抽取节点收益将降至0-0.5%,此部分收益将全部用来激励LP。

截至目前,Tenderize协议尚未发币,但据白皮书信息显示,协议明确会发行原生代币TENDER. TENDER将主要作为协议治理代币,拥有投票权。

投融资情况:2022年7月7日,Tenderize完成了300万美元的种子轮融资,投资方包括:Eden Block*、TRGC、Figment Capital、Encode Club、Daedalus、Syndicate。

总结

DeFi作为加密世界的乐高基石,每一次新概念的产生,都会对行业的发展带来巨大的财富效应和深刻的变革。从流动性挖矿带来的DeFi Summer,到Curve引发的流动性战争,再到现在LSD对于质押代币流动性的解放。DeFi的进步会不断向外延展,扩展到游戏、社交等具体应用中,形成新的玩法。事实上,过去一年包括GameFi、SocialFi等概念发展缓慢,很大程度上就是因为核心机制DeFi模式的停滞。而此次LSD概念的发展,对于DeFi思路的开拓帮助极大,同时这股力量也会传导出去,从而从下到上,从基础层到应用层引来新的繁荣。

也正是如此,有越来越多的项目开始往LSD靠拢,无论是CEX、DEX、还是借贷平台,只要自身的业务涉及到存取ETH。甚至,一直有Web3军火库之称的Web3众筹平台Gitcoin也开始转向LSD了,今年2月27日,Gitcoin治理投票通过,启动gtcETH,并有了多元化LSD ETH指数概念。

LSD已然成为加密市场核心叙事。LSD的市场规模还有增长空间。虽然有人担心在以太坊上海升级之后解锁的ETH会出现抛压,但LSD赛道整体来看仍会有更好的数据表现。

所以,现在机会在哪儿?要么是选择去中心化的LSD服务平台,要么选择LSD-Fi产品。或者直接一步到位,选择尚未发币的优质LSD Alpha。

参考文献:

关注我们

veDAO是一个由DAO主导的去中心化投融资平台,将致力于发掘行业最有价值的信息,热衷于挖掘数字加密领域的底层逻辑和前沿赛道,让组织内每一个角色各尽其责并获得回报。

Website: http://www.vedao.com/

Twitter: https://twitter.com/vedao_official

Facebook:bit.ly/3jmSJwN

Telegram:t.me/veDAO_zh

Discord:https://discord.gg/NEmEyrWfjV

🔴投资有风险,项目仅供参考,风险请自担哦🔴