作者:Alex Xu, Mint Ventures研究合伙人

一. 前言

DeFi是Mint Ventures长期关注和看好的加密商业赛道,而Curve则是DeFi领域中我们最关注的项目之一。

相较于其他DeFi产品,Curve的诸多特点让它具备很高的研究价值:

-

位于市场规模最大,同时也是竞争最激烈的赛道:1.资产交易;2.流动性市场,且一直处于赛道里的一线阵营

-

设计了复杂精巧的“ve”经济模型,尝试实现两个层面的协调:

1.业务协调:实现“交易”、“流动性采购与分发”、“治理”、“市值管理”、“拓展生态合作方”等多个业务诉求之间的协调

2.参与方协调:实现“交易用户”、“做市用户”、“流动性采购用户”和“代币持有人”之间的利益协调

-

形成了协议生态,基于Curve众多项目搭建起了层层叠叠的金融乐高

-

多链布局,在各主流EVM兼容链都有版本部署,且业务量均处于靠前位置

-

自项目上线起就积极地对代币价值捕获进行实践,与诸多免费的公用品类DeFi形成对比

我们自2020年开始关注Curve,并于2021年9月首次发表了关于Curve的深度报告:《Uni V3进击下的CRV:深度解析Curve业务模式、竞争现状和当下估值》。时隔1年半,Curve就流动性的市场规模占比、交易量等指标来说依旧处于一线,但其产品机制、业务组成、治理博弈都发生了诸多变化,围绕Curve的协议生态也变得愈加庞杂。

因此,我们尝试重新对Curve及其生态进行调研梳理,寻找以下问题的答案:

1.业务:Curve当下的业务情况如何,在市场中处于什么位置?

2.生态:Curve生态里有哪些生态项目,它们之间的竞合关系以及对Curve的价值

3.护城河:Curve是否仍然存在稳固的护城河?DEXs赛道的终局是头部协议的垄断,还是长期的竞争血海?

4.估值:相对于同类协议,Curve目前的估值如何?

本报告将重点阐述和讨论Curve及其生态自2021年以来变化的部分,对于Curve项目的基础业务、通证设计和基础概念着墨较少,对此感兴趣的读者可以阅读 《Uni V3进击下的CRV:深度解析Curve业务模式、竞争现状和当下估值》 ,Curve的核心业务机制和代币设计并没有发生变化。

以下报告内容为笔者截至发表时对于项目的阶段性看法,可能存在数据、事实和观点的错误和偏见,不可作为投资理由。

二. 项目基本情况

2.1 项目业务范围

Curve以基于AMM(自动化做市商)模式的DEX服务为大家所熟知。在早期,Curve相较于传统的Uniswap V2 AMM模式DEX,主打极低的交易滑点和手续费,主要服务于票据市场,其中稳定币、以及封装资产(如wbtc\renbtc)、LSD资产(如stETH)是其主要的交易类别。如今Curve的非稳定对价资产交易(V2类交易对)占比也在逐渐提高。

Curve的另一项核心业务是流动性的采购、分发和管理,这也是Curve区别于Uniswap的主要业务。总的来说,Curve通过支付自己的治理代币CRV从市场统一采购流动性,再通过自己的Gauge投票治理模块,为流动性的需求方(各个项目方)提供了一个流动性的“竞拍市场”,方便它们在Curve统一采购自己所需的流动性。在这个过程中,CRV(质押后)就是用于竞拍的支付货币。

而围绕交易和流动性服务这两项业务,Curve也构建了生态参与者对于CRV的需求:

-

为了获得协议的交易手续费现金流分配

-

为了获得治理选票的贿选现金流收益

-

为了获得流动性而进行治理选票(veCRV)采购

-

为了取得Curve的治理参与权用于间接寻租或直接控制协议

具体方式将在后文展开叙述。

2.2 项目历史和路线图

以下为Curve项目创建以来的重要事迹,截至2023年2月。

而当下Curve已公布的未来产品里程碑,是稳定币产品crvUSD的上线以及交互Gas的持续优化(有利于被各类交易聚合器分配到更多小额交易)。其中crvUSD虽然采用了超额抵押机制,但是其分段清算的机制设计,很好地结合了Curve巨量流动性的优势,对整个加密市场都有稳定的作用,但截至目前crvUSD尚未公布具体的上线时间表。

2.3 核心团队

Curve是实名团队,创始人为Michael Egorov(长居瑞士),另一位核心团队成员为Julien Bouteloup(也是Stake DAO的创始人,该项目提供类似Convex的收益和治理聚合服务,拥有Curve治理的白名单)。Curve团队是一个比较精简的小团队,核心成员大概在8人左右。

更多的团队信息,可以在此前Curve研报中的【团队情况】一节了解,本文不再重复。

三. 业务分析

3.1 赛道分析

如前文所述,Curve的核心业务是:1.现货交易;2.流动性的采购、分发和管理。

前者的用户是交易者和做市者,后者的核心用户是项目票据的发行方,这里的票据包括稳定币(如BUSD、FRAX)、资产存托凭证(如stETH、aUSDC)以及封装或合成资产(如renBTC、sETH)。

在针对Curve的具体业务展开梳理和分析之前,我们先来看看这两类业务的整体市场情况。

3.1.1 现货交易

现货交易是用户量最庞大、资金交换最频繁的加密商业场景。根据DeFillama数据,2023年1月DEXs月总交易量为706.5亿美金,占加密资产现货的总交易量的7.21%,意味着有超过90%的现货资产交易量仍然在CEX发生。

这一方面意味着目前中心化交易所仍然是交易的主要场所,但也说明DEXs们的有着很大的市场份额拓展空间,而DEXs进一步提升交易市场份额的推动力,可能来自于:

-

用户对中心化机构的信任逐渐流失,对资产自主性以及隐私性需求的提升,而2022年FTX等交易平台的暴雷事件加快了用户交易场景向DEXs迁移的速度(同期硬件钱包销量的大幅提升也侧面印证了用户资产向链上搬迁的趋势)

-

Dex所在的DeFi大生态的可组合性,大大提高了用户的资本效率和自由度。比如用户可以在Lido质押ETH获得stETH之后,在获取Pos质押收益的同时,将stETH放入Curve做市获取手续费收益;或是将stETH放入Aave借出ETH,再用ETH换得stETH继续质押借出ETH,以这种循环贷的方式放大Pos收益

-

原生Web3项目大都选择DEXs作为交易和布置流动性的第一站,而CEXs只能沦为后知后觉的跟进者

总结来说,DEXs在【上架资产】、【交易】、【提供流动性】上的无许可性,用户的资产自主和透明度,以及自由的协议可组合性上,拥有CEXs不具备的明显优势。

这是DEXs成为创新项目(当然同时也是大量劣质项目)的流动性发源地,以及Web3用户的长期迁移方向的根本原因。

因此,长期来看DEXs的赛道将受益于:1.加密商业发展带来的资产类别和交易总量的增加(行业Beta);2.对CEXs交易市场份额的逐渐蚕食(赛道Alpha)。

3.1.2 流动性采购、分发和管理服务

a.流动性服务市场的业务本质

“流动性”在不同的场景下有着丰富的涵义,本节所说的流动性,指某一加密资产可以快速、低损耗地被兑换为主流稳定币或ETH等主流资产的能力或程度。流动性越好的加密资产,兑换为稳定币或ETH的难度越低,交易磨损越小。

因此“流动性采购、分发和管理服务”指的是:

-

采购:通过自身代币激励+交易手续费奖励的方式从市场上获得流动性

-

分发:将采购获得的流动性,分发(一般是有偿地)给其他需要购买流动性的机构\项目方\用户

-

管理:还为那些购买流动性的项目方提供了流动性的管理工具,方便他们规划自己在流动性成本上的支出

以Curve和Lido为例:

-

采购:流动性主动聚集到Curve这个平台,一方面是因为能获得交易手续费,但更多是因为Curve通过自身的代币CRV为流通性提供了激励,CRV是Curve用来向市场采购流动性的货币。

-

分发:流动性汇集到Curve之后,某项目方比如Lido为了给自己发行的权益代币(LDO)和票据(stETH)获取流动性,以保证自己的业务正常运行,可以通过购买CRV锁定来获得veCRV,以veCRV在治理模块Gauge中给自己的资产池stETH-ETH和LDO-ETH投票,保证在下一个CRV排放周期中能获得更多的CRV奖励,而CRV又将流动性引导至stETH-ETH和LDO-ETH两个池子,至此Lido通过Curve完成了流动性的采购。当然,Lido也可以通过在Votium等贿选平台直接购买下一期Gauge的veCRV选票,来实现流动性采购的目的,但这种采购是一次性的。

到这里我们可以做一个总结。

流动性采购、分发和管理服务是围绕“项目方的代币和票据需要流动性”这一需求产生的一个专项服务,Curve在这里扮演着一个流动性的批发和中转市场的角色。

当然,项目方要解决自己权益代币和票据的流动性,并非只有Curve这一种方式,在Curve出现之前也有着其他方案,比如:

-

将自己的权益代币和票据上架交易活跃的中心化交易所,并与专业的做市商合作,来保证自己代币的流动性,比如MakerDAO的权益代币MKR和票据DAI,都在很多CEX交易所有上架

-

在Uniswap、Pancake等DEX部署自己代币的初始流动性,然后采用鼓励用户在DEX做市,并对用户质押在自己合约的LP发放项目权益代币奖励的方式,来增加代币流动性,即我们常说的“流动性挖矿”或“二池”

-

向其他PCV(Protocol control value,协议控制价值)类项目租用流动性,比如跟Fei protocol合作,由Fei提供自己控制的流动性给到项目方,不过采用这类方案的项目大多都已经衰落

而Curve类的流动性方案相对于以上方案的优势在于:

-

相对于CEX流动性方案 — — 有无许可性、较低的门槛和可组合性:上线币安、Coinbase等流动性较好的一线大所成本和门槛很高,大多数项目无力承担或无法达标,二三线小所则有流动性不佳的问题。而在Curve的工厂池(Factory pool)交易对上架则是无许可的,当然想要通过Gauge获得CRV的流动性指引还需要社区投票,但总体来说成本要低很多。此外,一个项目方在币安的流动性是封闭的,更不具备对外的可组合性,而在Curve上的流动性不但可以被其他DEX聚合协议所路由,还能被借贷等DeFi协议所组合,具备远超CEX的正外部性。

-

相对于项目自营的流动性挖矿 — — 有更低的流动性成本和灵活度:项目自营的流动性挖矿和二池模式曾经是DeFi项目的主流打法,但后来证明存在很多问题,包括:

-

用户对于新项目的自营二池有更高的风险顾虑,因此要求更高的流动性APR补贴,造成流动性采购成本较高

-

项目方拿权益代币作为流动性激励,会造成代币价格和业务有过强的正相关性,经常出现价格-业务螺旋上升和螺旋下降的巨幅波动情况,不利于项目长期平稳发展

-

项目方直接调整二池挖矿的激励策略,容易被社区过度解读,且除了代币激励的调整外缺少更为丰富的流动性管理方案

-

同样的项目在Curve上募集流动性的成本会比自己直接募集更低。这一方面来源于Curve里汇聚的流动性相对来说有更低的风险&收益偏好(大部分池子的apr并不高);二来想要获得Curve gauge的流动性激励权限,需要Curve的社区审核和真金白银的投票,这本身是一种变相的“审核机制”,相对于直接给项目方的二池注入流动性,人们会更放心地在Curve上提供流动性,或者说是在提供同样的流动性时索取更低的风险补偿。

-

项目方无论是以CRV\veCRV作为媒介采购流动性,或是以自己的代币在贿选平台采购流动性,都比自营二池模式更为迂回,可以降低主营业务和币价关联的波动性,而且就激励方案来说也更为灵活,综合成本也更低。

b.流动性服务市场的未来发展

在笔者看来,与交易市场一样,流动性市场的规模上涨同样受到两个因素的推动:一是整个加密世界总的资产类别和资产总的价值规模的增长;二是用户资金从中心化机构托管转向链上自管的趋势。与在CEX做市不同,用户在DEX做市的难度和门槛更低,在链自管的流动性也更容易进入流动性服务市场来获取收益。

因此长期来看,流动性市场的规模将在以上两个因素的推动下继续发展。

3.2 业务现状

关于Curve的业务现状,我们也从现货交易和流动性市场两个角度来进行观察。

3.2.1现货交易业务

a.DEXs交易量横向对比

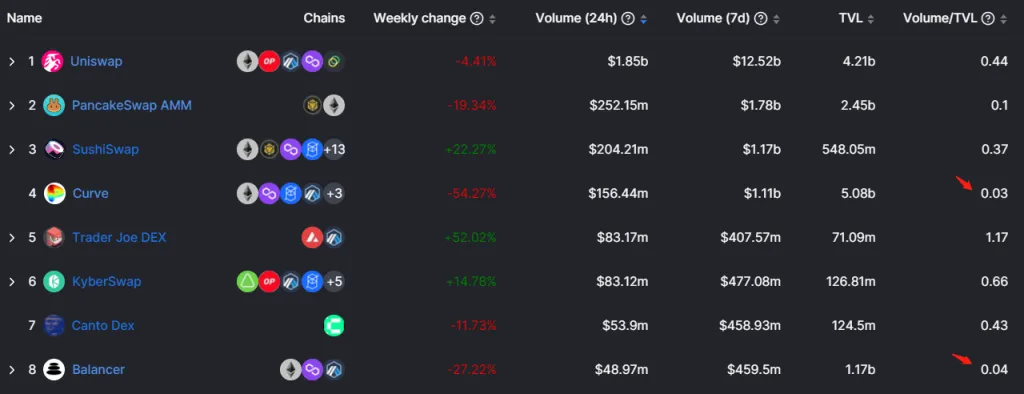

根据DefiLlama数据,目前Curve的周交易量基本位列DEX交易排名前三,笔者将近6周的DEXs交易数据统计如下:

Uniswap由于V3的集中流动性机制以及极低的交易费用档位带来的低交易滑点,让其能捕获到市场上大部分的交易量,Pancake则占据了BNBChain80%左右的交易量,让其能保持在总量前三的位置,Curve就交易量来看也处于前三的位置。

当然,交易量位列第一的Uniswap是前5DEXs中唯一没有协议收入的项目。

b.Curve交易量和收入分解

根据流动性池内的资产属性,Curve的Pool可以分为池内资产无锚定对价关系的Crypto V2池,以及有对价关系的非V2池。

V2池的引入突破了此前人们对Curve是一个“稳定资产交易平台”的认知,意味着Curve可以纳入更多的交易资产类别。

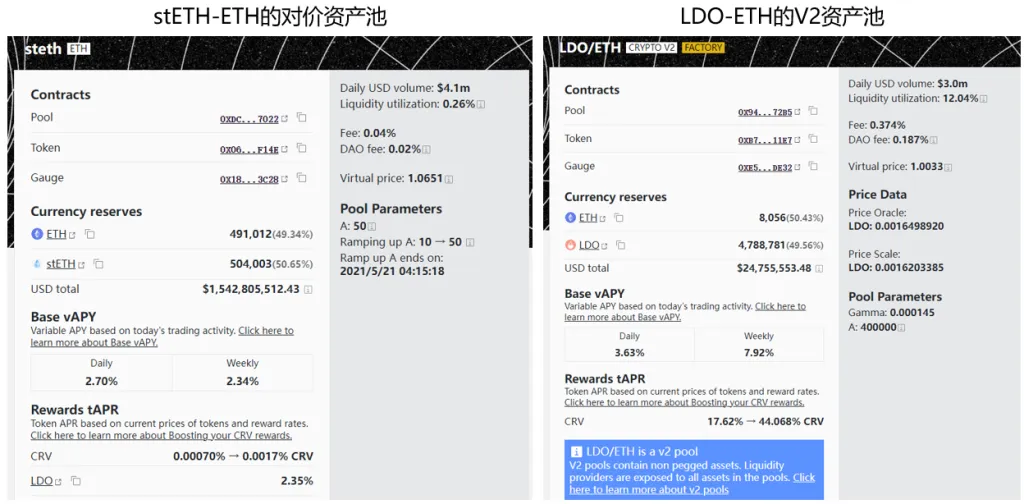

更重要的是,V2资产池的交易费率远高于稳定资产池,如上图所示,当时LDO-ETH V2池的交易费率0.374%是stETH-ETH稳定资产池的9.35倍(之所以说当时,是因为V2池采用了动态费率机制,随资产价格的波动率升降),是3pool(USDT-USDT-DAI)的37.4倍。所以对于Curve来说,来自V2池子的交易拥有极高的费用贡献率。

根据2023.2.15日的交易数据来看:

尽管在交易量前15的Pool中,V2池子的交易量仅占到21.9%,但是在协议收入上的贡献占比达到了75.9%,其核心原因是V2池子有着更高的交易费率。

由于稳定对价资产的类别和数量较为稳定,且费率来说受到Uniswap的直接竞争,Curve协议收入的未来增长空间会更多来自于V2资产池的增长。

值得注意的是,目前V2池除了Curve生态的CRV、CVX、CNC、YFI资产之外,STG、LDO、MATIC也在Curve布置了不错的流动性,其中LDO和MATIC是近期刚在Curve布置的流动性,并通过Gauge投票获得了CRV的排放激励。

总的来说DEXs现货是一个竞争异常激烈的市场。

目前的前5名头部玩家中,Uniswap的集中流动性+低手续费+0协议收费方案,让其在主流币的交易中占据了大部分市场份额,但实际上这已经把Uniswap变成了一个难以盈利的“公共产品”(Public goods),面对来自Curve为代表的其他DEXs的残酷竞争,Uniswap在打开协议费用开关上始终举棋不定(另有担心监管的说法)。

而Pancake依靠币安的背书和资源优势,以及用户习惯的优势,在BNBchain占到了大部分的市场份额,但这个优势很难拓展到其他竞争激烈的主链(尽管加入了做市商模块提升流动性,但Pancake在以太坊上的业务依旧惨淡)。

DODO通过其PMM机制有着最高的LP资本效率,但其交易量大部分都发生于稳定币交易,且协议目前对大多数稳定币交易对采取0费率。

而Curve和升级后的Balancer,都走的是现货交易+流动性市场的综合模式,业务更加复杂,也需要更多的生态项目组合协同,同时有必须的流动性采购支出(代币激励)。

3.2.2流动性市场业务

流动性业务的模块

正如前文所说,流动性采购、分发和管理服务(简称流动性市场业务)是围绕“项目方的代币和票据需要流动性”这一需求产生的一个专项服务。

笔者在研报撰写期间也采访过在Curve上有长期流动性采购记录的项目方。对于流动性采购者(资产发行方,大多数情况下也是项目方)来说,他们最重视的是流动性的综合采购成本,其次是采购组件和机制是否成熟,以及采购灵活性、流动性的统一性等等。

以Curve为例,一个流动性市场具备以下核心组件:

-

Dex: Dex的交易场景可以对流动性加以利用,形成的手续费反哺给协议,如果发展顺利可以部分或全部覆盖平台对流动性的采购成本(即代币激励),这也是流动性采购平台的主要造血模块

-

质押和治理模块: ve模型的核心部分,包括质押和Gauge功能,有多重目的:

-

对用作流动性采购释放出去的项目权益代币(CRV)进行回收。持币者在通过质押获取了分红权、治理寻租权(用于获得贿选收入)或流动性采购权的同时,也给Curve系统迂回地支付了“费用”,即自己因为锁仓CRV代币而丧失的“流动性价值”。而这部分“费用”的支付,实际上起到了延缓了Curve系统采购的CRV支出变为直接的代币抛压的作用

-

一定程度上绑定了参与者与Curve系统的利益,保证参与者很难单向地、短期地从系统中提取价值而不做贡献

-

通过Gauge的数据看板以及外部的贿选平台,为采购者提供了丰富的流动性采购信息,保证采购者可以基于信息比较高效地规划采购行为,参与到博弈中来

3. 贿选模块: 通过Convex+Votium的组合,保证那些暂时不希望通过购买和质押CRV来和Curve深度绑定的流动性采购者,也能通过购买veCRV选票为自己的资产采购短期流动性,同时也为veCRV的持有人提供了选票寻租的收入

当然,在Curve的经典流动性市场模式之外,也有其他产品尝试构建新的流动性买卖模式。

比如2021年登场的流动性管理平台Tokemak,主打“流动性即服务”(Liquidity as a service),就剔除了Curve模式里的DEX模块,希望能作为中间商直接采购并分发流动性。在这种概念里,Curve也将变成Tokemak的流动性下游。但目前来看该模式没有跑通,由于缺少了Dex业务创造的现金流,Tokemak作为“流动性二道贩子”的商业模式显得更加艰难,很难实现收支平衡。

而主打PCV(协议控制流动性)概念的Fei Protocol也在几经尝试后逐渐退出了历史舞台,虽然其与Tokemak的流动性筹资模式不同(Fei通过发行稳定币筹资),但其失败的原因与Tokemak类似,单纯走“采购-出租流动性”模式,而不充分对平台获得的流动性进行经营获得收入,是无法实现长期的收支平衡的。

而Curve之所以能够持续运营流动性的采购和分发业务,核心在于其并不是简单的流动性二道贩子,而是通过其交易模块对采购的流动性进行了有效利用,交易+流动性市场两个业务之间有极强的协同性。

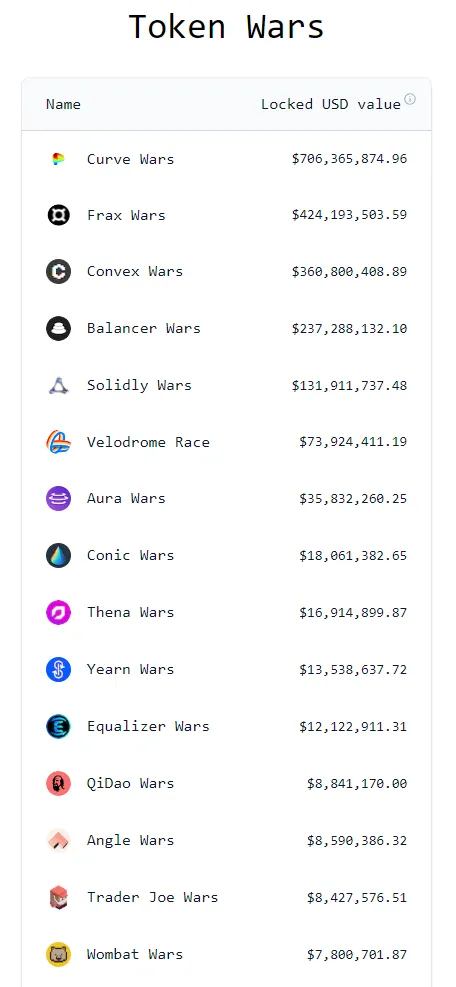

竞争对手

在Curve的流动性市场模式成型后,老牌Dex Balancer,新项目Solidly、BNBchain上的Wombat等都于2022年开始跟进,尝试构建自己的“流动性War”叙事。但截至目前除了Balancer之外的大部分项目由于TVL、交易量都较小,还没有对Curve的流动性市场产生较大的竞争压力。

本文仅就交易量和TVL靠前的Balancer与Curve进行业务比较。

其中Balancer与Curve一样兼具Dex和流动性市场功能,搭建于Balancer之上的收益和治理聚合器Aura Finance则提供了贿选模块。

正如前文所说,对于流动性采购者来说,他们最看中的流动性市场要素之一就是流动性的“采购费效比”,即投入单位金额能换回的流动性价值。在其他条件相同的情况下,采购者当然希望花同样的采购费用,能换回更多的流动性。

我们知道,为了采购平台的流动性,目前主要存在两种方法:1.购买平台代币长期、持续质押后通过gauge模块投票,可以长期投票获得流动性;2.通过在贿选平台支付费用,按治理周期(14天)购买一次性的流动性。

方法1比较复杂,且需要考虑的预期变量太多,很难进行直接的成本比对,因此我们这里采用贿选购买流动性的方案,对Curve和Balancer的流动性采购成本进行粗略比较。

对于采购者来说,这里涉及到两个问题:

1.我花一单位美元,可以买到多少价值的平台代币(CRV \ BAL + CVX \ AURA)激励?

2.一单位美元价值的平台代币激励,可以为我创造\维持多少的【流动性价值】?

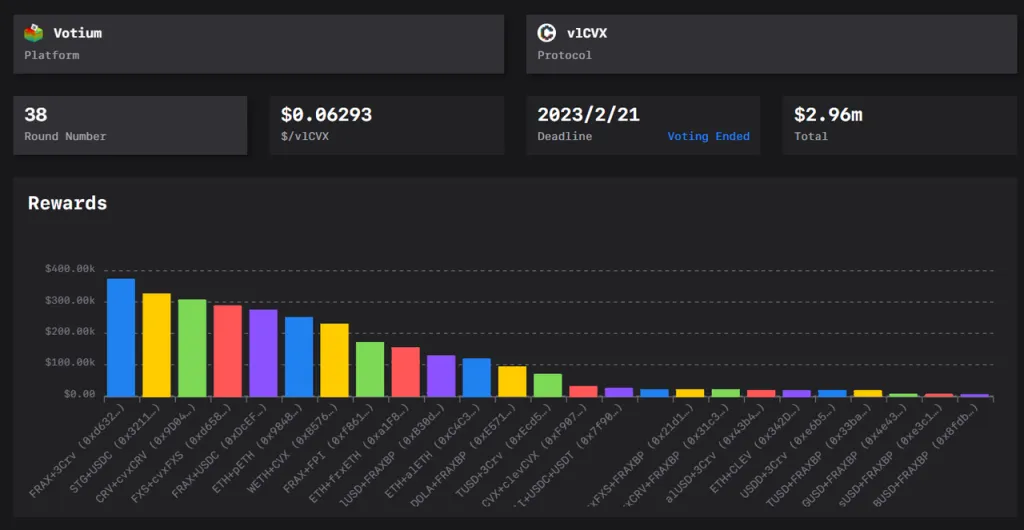

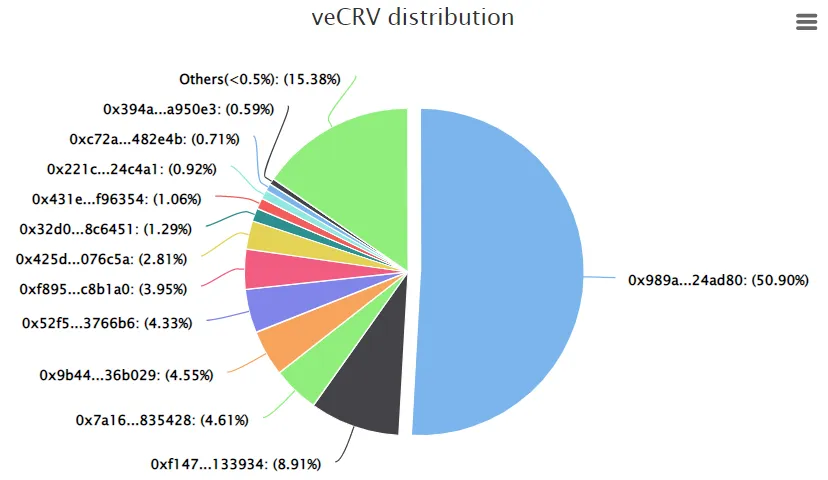

根据Llama.airforce的对Curve最主要的贿选平台Votium的最近一轮(38轮,2.21日截至)贿选数据统计,该轮贿选流动性采购方共出资296万$价值的代币,对Convex控制的veCRV投票权(占到总veCRV的51%)进行采购。通过贿选采购,所有的流动性采购方为自己的Pool买到了彼时价值约为385万$的CRV和CVX排放(采购金额×1.3的排放\贿赂系数)。

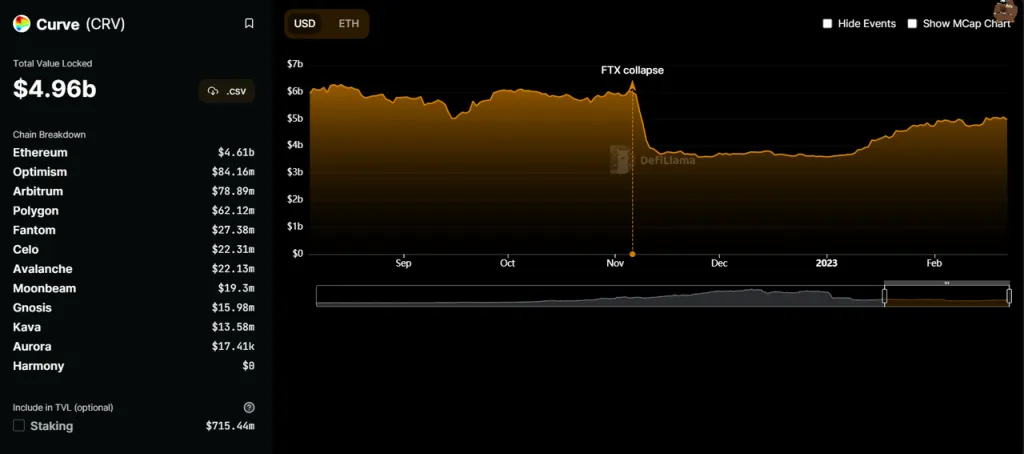

而根据DeFiLlama数据,目前Curve的总流动性为49.6亿$(此处的TVL已将CRV本身的质押价值扣除)。

因为Convex拥有51%的veCRV投票权,能指引51%的CRV排放,我们可以粗暴地理解为其指引了Curve 51%的流动性,即TVL*51%=25.3亿$。

那么,以贿选的投入296万$来看,对于贿选购买者来说,相当于【平均】用1$可以买到14天价值854.7$的Curve流动性。

我们再来看Curve在流动性市场的竞争对手Balancer的情况。

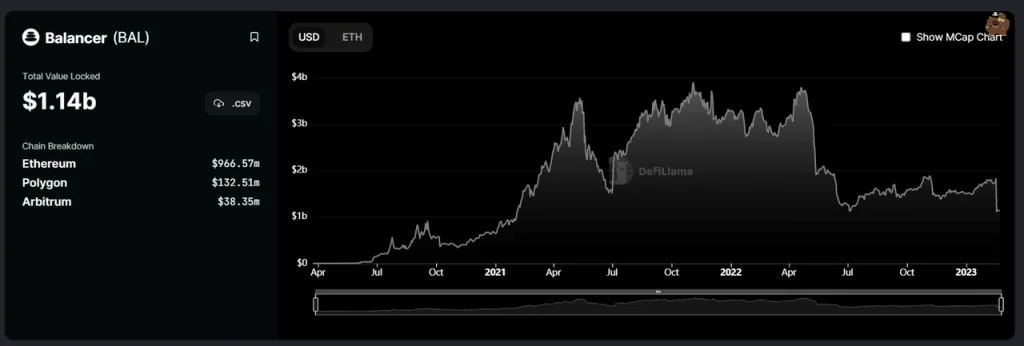

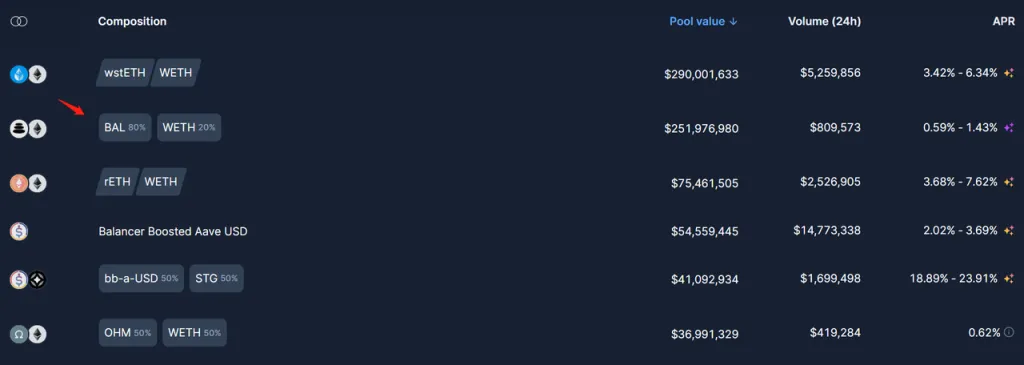

根据Llama.airforce对Balancer的贿选平台Hidden hand的贿赂统计数据,其最近新一轮结束的贿选中(第18轮,2.21截至),流动性采购者共支出了价值66.7万$价值的采购费用,获得了价值104万$的BAL+AURA(Aura.finance是基于Balancer的收益和治理聚合平台,类似于Convex和Curve的关系)奖励。

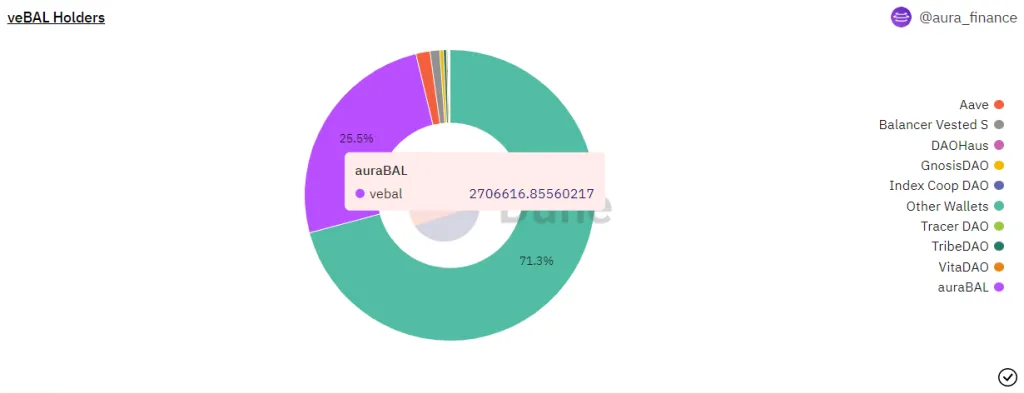

而同期Balancer的TVL为11.4亿$,Aura占有的veBAL占比为25.5%。

因为Aura拥有25.5%的veBAL投票权,对应指引25.5%的BAL排放,对应指引了Balancer 25.5%的流动性,即Balancer TVL*25.5%=2.907亿$。

那么,以贿选的投入66.7万$来看,对于贿选购买者来说,相当于【平均】用1$可以买到14天价值435.8$的Balancer流动性。

通过表格来比较会更加直观:

从贿赂投入到TVL的数据结果来看,尽管采购成本能在balancer能获得更高价值的流动性激励排放(CRV&CVX或BAL&AURA),但是从最终获得TVL的角度来说,还是Curve这边能提供更高的TVL。

当然,笔者以上针对Curve和Balancer两个平台流动性采购费效比的推算是粗略的,至少有以下几个因素未在计算中被纳入考量:

-

Curve和Balancer两个平台的TVL的资产构成不同,其中Curve的TVL里包含了接近80%的稳定对价资产池,而Balancer的同类资产池大约为50%左右

-

Curve的资产池内的资产价值比值统一为1:1,而Balancer由于池子的资产比例可以自定义,因此有不少8:2的资产池,比如TVL排名第二的BAL-WETH Pool就是8:2的资产池

- Curve和Balancer的交易量、交易费不同,同样的LP存在资金效率的差异,仅从交易量\TVL来看,Balancer要比Curve高(当然,这里有Curve稳定币资产TVL占比很高但交易量却较低的原因)

-

表格中的贿赂投入\TVL计算只是【平均值】,具体多少费用投入能收获多少TVL,对于流动性提供者来说还需要衡量做市的资产质量、池子大小等因素

-

池子的TVL不完全=流动性价值,池子内资产的分布情况(集中还是分散)和各类池子参数等都会影响同等TVL下流动性的价值和效率

但是即使将以上因素综合考虑,对于流动性采购者来说,同样的费用投入大概率在Curve还是能获得更佳的流动性。Curve相对于Balancer具有更高的“费效比”,Curve依旧是大多数项目的“流动性第一站”。

当然,Balancer通过模仿Curve的流动性商业模式,也正在逐渐拉近与Curve的距离,具体体现在:其每个投票治理周期的激励\贿选回报比(Emissions / $1 spent on bribes)在逐渐降低,这意味着流动性采购者们在提高自己对Balancer的流动性出价。

此外,曾经那些Curve war的主要参与者 — — 比如Frax — — 也开始讨论在Balancer上建立和采购流动性,Frax社区在2月26日正式发起了【FIP-191】提案,将出资10万美元价值的FXS或cvxCRV,用于veBAL或Aura的贿赂,为Balancer上的BB-E-FRAX | BB-E-USDC池引入流动性。

除了流动性成本之外,Balancer在产品上的独特功能也是Frax考虑的因素:

-

Boosted Pools功能:该类池子可以将Pool中处于闲置的流动性存入外部借贷协议(比如Aave或Euler),来为LP提供更高的资本效率和收益(本次Frax所提案的BB-E-FRAX | BB-E-USDC池子,就会将闲置资金存入Euler)

-

综合流动性:Boosted Pools内的稳定币,可以自如地跟借贷池中的其他生息稳定币互换,让稳定币可以进入更多的渠道

-

自定义资产比率的Pool:项目方可以在Balancer创建自定义比率的流动性,比如很多项目方会为自己的治理代币与ETH创建80%/20%的池子,在确保了一定的流动性的同时,又能节约做市资本,提升做市方对自己治理代币的需求。

不过,目前该提案尚未获得足够的Frax社区选票支持。

而除了Balancer之外,同样采用DEX+流动性采购市场双轮模式的还有BNBChain上的Wombat,以及Solidly(V2)。

其中Wombat以及其收益和治理聚合器Wombex都于2022年在Pancake上进行了IFO,但Wombat目前仅有5300万$的TVL,且BNBChain作为Binance CEX“侧链”的尴尬定位,导致其生态内的DeFi都有明显的天花板。

而Solidly则同样于2022年诞生,其核心概念由AC提出,综合了Curve、Uniswap以及众多(3,3)项目的特点,近期V2版本发布后TVL和交易量都有了明显增长,其本身自带贿选功能,目前TVL为7800万$,属于比较值得关注的回春项目,但就业务体量而言目前距离Curve还有很大的距离。

总体来说,由于采购成本、品牌、流动性量级、成熟的流动性采购体系的综合优势,Curve目前仍然是大部分项目构建流动性的第一站,但是目前也有越来越多的项目开始效仿Curve的做法,加入流动性市场的战争,其中不乏Balancer这样兼具创新能力、年代历史的老牌DeFi项目。

3.3 DeFi领域的“无限战争”

Curve所在的DeFi领域的残酷竞争,远不止于功能创新的赛跑、用户上的激烈争夺,还在于代币发行机制的存在。

在笔者看来,Web3项目引入代币机制有着多重意义,其中最重要的价值就是项目在发行了代币后就拥有了灵活的货币政策选择,可以用于迅速扩张自己的业务,争取比竞争对手更早地形成“网络效应的领先”,从而构建起对于后来者的竞争壁垒。

所谓网络效应,即某一种产品存在“产品网络中每新增一个用户,都会增加该网络中其他用户的价值”的情况。

Curve所在的DEXs赛道,也拥有网络效应,只不过其属于跨边网络效应,既:“某一边用户的规模增长将提升另一边群体使用平台所获得的效用,从而形成相互促进。”在互联网领域,跨边网络效应的典型案例是电子商务平台,商户一边的规模增长带来的品类丰富和价格竞争,会让消费者一边的购物体验更好,反之亦然。而在DEXs赛道,提供流动性的做市者越多,资产深度越厚,交易者就越愿意来这里交易,而交易者越多交易量越大,做市商获得的手续费越高,也反向激励了做市资金的进一步流入。

跨边网络效应是企业最强大的护城河之一,因此,用自己的代币对业务的双边进行刺激,推动跨边网络效应的尽快形成,成为了众多Web3项目,尤其是DeFi项目的起手式。

然而,当所有的玩家都这么做的时候,本该早早结束的赛道战争持续绵延,由于用户的选择太多,对流动性(或交易量)的补贴大战持续进行,没有一个项目可以做到阶段性地构建垄断,这就导致项目在代币层面的持续赤字(协议收入 — 代币激励为负)。

这时候,谁能在保证网络扩张的同时,让散出去的市场预算(代币补贴)更晚抛向二级市场,就能保持激励货币(代币)的价格稳定甚至向上,形成更好的(3,3)网络扩张效果。

这也是Curve设计的ve模型的主要目的之一。

这场战争的终局之一是某些项目(比如Curve或Uniswap)耗死竞争对手,其他后来者也在评估形势后放弃加入这场战争,市场的垄断格局终于稳定了下来。这时候,处于垄断位置的项目有多种手段可以开始实现盈利:

-

通过远大于对手的市场份额实现薄利和规模兼具的运营

-

直接提升服务收费(提升收入)

-

直接削减代币排放开支(降低成本或销售费用)

这场战争的另一个终局就是没有终局。

所有的项目都处于长期的血海竞争之中,垄断地位变得遥不可及,几乎没有一个项目对用户(流动性提供者、交易者和流动性采购者)有强硬的定价权。项目的唯一生存之道就是追求极致的运营效率和持续的创新赛跑(正如Uniswap、Curve和Balancer在业务机制上的不断创新),以期望通过更优越的机制、更好的体验,获得阶段性的用户青睐(但往往后来又会被其他项目的模仿或创新所追赶或反超)。而这是项目方和项目投资者最不愿意见到的局面,却是用户们所喜闻乐见的。

以上两种可能,到底哪一个更大概率会成为DEXs赛道的终局?

笔者目前更倾向于后者。

因为以区块链为基础的加密商业,由于账户、资金的自主性和无许可性,用户在平台间迁移的成本远低于传统互联网,加上DeFi项目的创建、运营、fork目前尚没有传统金融领域严苛的审批限制,以及多样便利的二级市场融资渠道(xx to earn也是一种变相融资),这些因素都决定了Web3是一个物种多样性、生命力和竞争都更加强大和残酷的世界:当你在进化的同时竞争对手也在进化,同时还有大量新商业物种即将诞生,酝酿着可能的跨界入侵。

Web3世界的商业龙头想要像互联网大厂一样凭借自然或行政垄断安坐其位,或许本身就是一场妄念。

而想要在这样的残酷竞争节奏中保持领先的地位,Curve生态的作用就显得非常重要了。

3.4 Curve的乐高生态

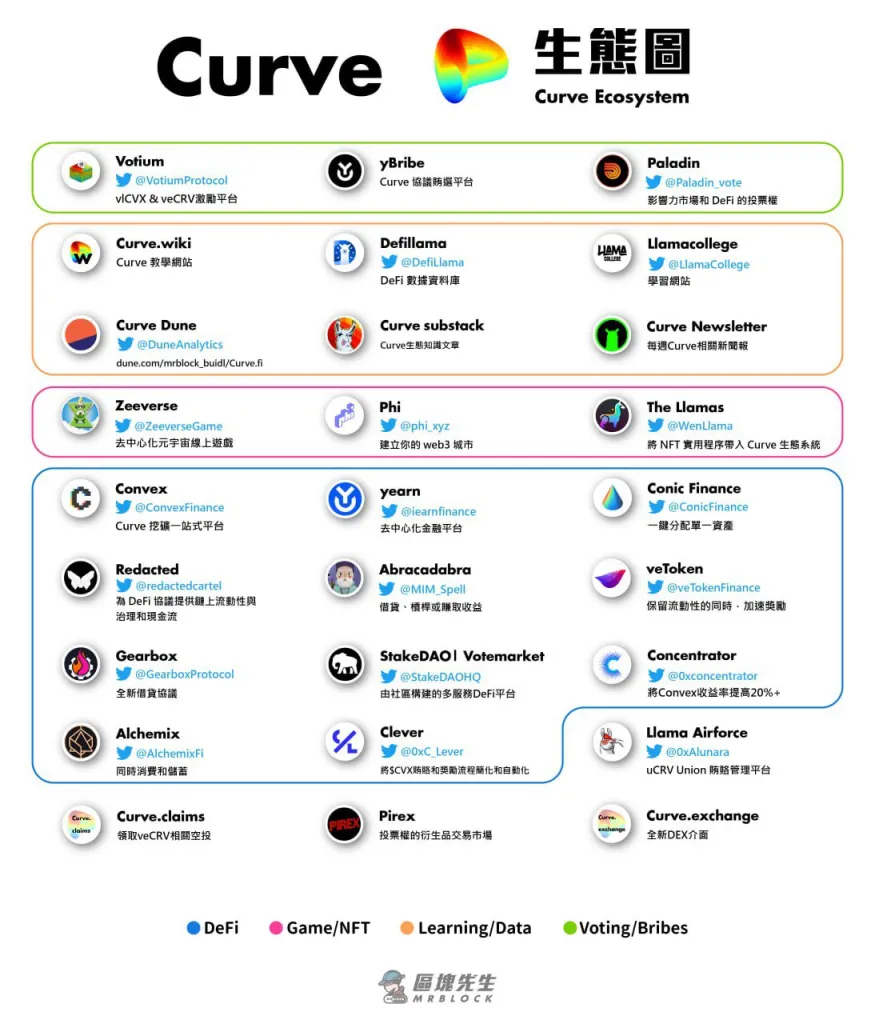

所谓Curve生态项目,广义来说就是Curve的利益相关方、组合协议或是单纯的Curve产品大客户。它们可以从产品功能角度进行分类,比如Curve华语社区的@区块先生 曾就Curve生态做过以下梳理:

而在笔者看来,Curve生态项目可以就生态重要性,大致分为:核心生态项目,生态项目、合作项目、用户项目。

1.核心生态项目

能被定义为“核心”,需两个条件:1.这类项目基于Curve构建,脱离Curve将无法维持其主要业务或产品的运行,与Curve有高度的利益一致性;2.这类项目的存在对Curve的核心业务也至关重要。

其中最典型的项目就是Convex,也正是基于Convex及其衍生项目,Curve的流动性采购市场才正式成形。

2.生态项目

生态项目同样基于Curve构建,且与Curve有着高度的利益一致性,但是就重要性来说不及核心生态型项目,它的们存在,一定程度上起到了润滑Curve业务的作用,但如果没有它们Curve的核心业务也能正常运行。

其中比较典型的项目是收益聚合器Concentrator、Convex收益聚合以及借贷项目Clever,以及流动性引导项目Conic(产品未上线)等。

3.合作项目

这类项目与Curve有着业务层面的协议合作,其有少部分业务基于Curve构建,它们与Curve业务的组合对Curve有推动作用。

比如借贷协议Abracadabra,其支持基于Curve Pool LP的抵押物进行借贷。同样的,MakerDAO也支持以Curve的ETH\stETH LP作为抵押物借出DAI。收益聚合器Yearn项目也属于这类项目,其多个收益来源都基于Curve构建。

4.用户项目

这类项目需要Curve的服务,比如需要在Curve做市和采购流动性。比如知名的LSD项目Lido,其就在Curve构建了其存托票据的资产池,并在Curve有着长期的流动性采购记录。但是,用户项目只是Curve的客户,其核心业务并没有搭建在Curve上,也不依赖于Curve而存在。这类项目是Curve生态圈的主流。

根据以上分类,我们可以将目前Curve生态内的代表项目进行举例梳理:

通过以上表格,我们可以发现Curve的生态项目对其的主要价值有:

-

为Curve提供直接的协议收入,即流动性采购费用

-

为Curve的核心业务 — — 流动性市场 — — 在流动性募集或流动性采购上提供体验优化或协助

-

吸收并增加CRV(或CVX)的锁定,避免CRV流向二级市场

站在更高的层面来看,生态项目中除了直接的客户类项目是在给协议提供底层价值的价值来源之外,其他项目的主要作用体现在:

-

分包了Curve生态的工具和产品创新,而正如【3.3DeFi领域的无限战争】小节所说,功能创新和体验的持续升级,是Curve保持阶段性领先的重要条件

-

通过层层嵌套的方式,把Curve比较高昂的流动性采购货币CRV进行锁定,避免其抛向二级市场引发Curve整体业务的负螺旋,具体举例来说:

-

Convex引导用户长期锁定CRV,并给CRV的锁仓用户分配Convex的协议收入作为激励

Convex的协议收入来自于抽取通过Convex在Curve做市的LP的收入的17%,而做市者之所以愿意在Convex做市,是因为Convex为他们提供CVX的代币奖励

因此CVX的价格决定了人们在Convex做市提供流动性的动力,CVX价格越高,就有越多人愿意通过Convex给Curve提供流动性,Convex的协议收入也就越高,能分配给在Convex锁仓CRV的用户的收益也就越高,人们锁定CRV的动力就越强

至此,CRV的价格压力通过这一系列的动作,部分转移给了CVX

-

Clever、Concentrator则引导用户长期循环锁定CVX,降低CVX的抛压,维持CVX的价格稳定

所以Curve生态的各类伴生项目,对于Curve的主要价值就是“产品功能和体验创新”的分包商,以及CRV锁仓体系(直接影响CRV价格)的直接或间接维护者,而这两点正是Curve在DEXs和流动性市场这场“无限战争”中能否存活到“自然垄断形成”那一刻来临的关键要素。

3.5 风险

Curve有着良好的团队履约历史、执行力和安全记录,其主要的发展风险来自于越来越激烈的市场竞争,以及生态内的利益协调,并要防范熊市时币价-业务负螺旋的可能性。

竞争挑战:现货DEXs

现货DEXs作为DeFi领域最重要,竞争也最激烈的赛道,目前在一线竞争者中已经形成了两种模式,即Uniswap VS Curve。这是DeFi领域到底能不能构建垄断的绝佳对比实验,Uni目前是简洁免费开放派,是典型的公共用品协议,导致迟迟无法盈利;而Curve尝试通过交易+流动性交易市场,联合其伴生项目,希望构建具有护城河、垄断性、强价值捕获的现金流项目,但是Uniswap这类免费公共品的挑战,在熊市有限的交易量份额中只给Curve留下了受限的空间。

竞争挑战:流动性市场

相比现货DEXs,Curve在流动性市场有更明显的优势。不过随着越来越多的项目认识到DEXs+流动性市场这种业务模式的好处,Balancer、Solidly、Velodrome等项目也都采用了这种模式,后续对于流动性的争夺会进一步加剧。

利益协调的挑战

对于Curve生态治理权的持续积累,可以为生态项目在流动性的获取,治理票的寻租上争取到直接的利益,这也成为CRV的直接需求来源之一。但另一方面,无许可性、低门槛、可组合、流动性的低成本和管理方案的灵活性,是Curve作为流动性市场对于项目方来说的核心价值。目前对于大部分新项目来说,跨入Curve生态的门槛正在越来越高,虽然它们可以自由构建工厂池,但是想要进入Gauge却需要获得社区的投票,要跨过这一门槛并不容易。后续Curve社区如何通过内部协调,在“保证现有治理权大户的利益”和“开放生态接纳更多参与者”这两者间做好平衡,也是很大的挑战。

CRV币价下跌造成流动性激励下降导致的业务负螺旋

与许多DeFi一样,Curve的业务激励由其权益代币CRV负责,CRV币价上涨会提升激励价值,促进业务上涨,反之币价下跌会造成激励降低,流动性会逐渐流失。这种负螺旋在熊市中是对项目的严峻考验,但目前来看Curve的抗压能力不错。

四.估值对比

考虑到商业模式、市场地位的相似和相近,笔者在这里选择同样是老牌DeFi,目前也同样兼营DEXs和流动性市场的Balancer来跟Curve做估值的横向对比。

这里具体采用的对比方案是:以交易手续费+贿选收入作为两个项目的收入项,与两个项目的已发行代币和全稀释代币市值做收益倍数的对比。此外,我们也对两个项目在流动性激励上的代币价值与它们的收入计算了比值。

从表中的结果我们可以看出:

-

两者从收益倍数的角度来看非常接近,Curve的相对估值略低(已发行代币的市值更具可参考性,我们主要以此为准)

-

Curve的收入\激励比更高,显示在同样的流动性激励金额下,Curve目前有着更高的综合收入

当然,以上Curve与Balancer在收益倍数层面的对比是比较粗略的,以下几个因素没有完全考虑在内:

-

贿选收入一栏,笔者仅统计了Llama.airforce的贿选收入数据,该收入数据仅覆盖了Votium(Curve最主要的贿选平台)和Hiddenhand(Balancer最主要的贿选平台)的贿选收入数据

-

贿选收入并不能完全囊括流动性采购者在采购流动性上的付费,因为还有很多项目方没有采用贿选的方式采购流动性,而是选择直接购买CRV或BAL进行锁仓来获得veTOKEN,进行长期的流动性采购

-

Curve的代币排放除了用于激励流动性的部分,给团队的每周代币激励还有3,841,978CRV(时值近400万$),不过这部分代币大部分未进入流通

总体来说,基于以上收益倍数,Curve相较于Balancer的估值处于合理区间。

五. 致谢

本篇研报的诞生需要感谢Curve华语社区@HaowiWang 分享的诸多信息和建议,以及Curve社区用户@Stakeholder 和我司创始合伙人@fanyayun 、研究员@lawrence_leeee 的审阅和反馈。此外,本文也就一些问题征询了@DeFi_Cheetah 的意见,他与@WinterSoldierxz 关于Uniwap VS Curve的讨论给我提供了很大启发。

其他参考信息:

Curve综合数据看板(@mrblocktw创建):https://dune.com/mrblock_buidl/Curve.fi

Balancer收入:https://dune.com/balancerlabs/Balancer-V2-Revenues-Overview

DeFi数据:https://defillama.com/