作者:Alex Xu, Mint Ventures研究合伙人

概述

本篇研报主要关注当下ve(3,3)Dex项目的发展现状,以及该模式在商业上的优势和挑战,并对Dexs赛道的长期发展进行了进一步的思考。

Dexs(去中心化交易平台)与Lending(借贷),是Defi领域最早实现PMF(产品市场契合)的两类产品,而Dexs作为价值互联网的基础设施,一直是用户量和交互金额最大的赛道,也是Defi整体生态的底层。

也正因为如此,Dexs始终是竞争和创新最为活跃的领域,同赛道选手在产品、经济模型、生态组合上保持着很快的进化速度。而Andre Cronje在2022年初提出的ve(3,3)模式的Dexs正是这个领域的重要实践之一。

本研报围绕ve(3,3)这一主题,尝试回答以下问题:

-

ve(3,3)的完整概念是什么?它在尝试解决哪些问题?

-

当下代表性的ve(3,3)项目的实际业务表现如何?它们基于最初的ve(3,3)机制做了什么改良?以及项目的估值水平如何。

-

ve(3,3)会成为长期有效的Dexs模式吗?

以下报告内容为笔者截至发表时对于ve(3,3)概念以及所涉项目的阶段性看法,可能存在数据、事实和观点的错误和偏见,不可作为投资理由,期待同业在观点和事实上的指点和斧正。

本文有大量关于ve模型的内容,或需要读者对Curve为代表的项目有初步了解,关于Curve可阅读:

-

理解Curve的正确姿势:头部流动性市场的业务现状、生态发展、护城河及估值对比(2023年2月发布)

-

Uni V3进击下的CRV:深度解析Curve业务模式、竞争现状和当下估值(2021年9月发布)

1.ve(3,3)模式的定义和价值

ve(3,3)并不是一个项目名称,而是一种构建和运营Dex和流动性协议的方式,其中,ve=vote escrowed(投票委托),来自于Curve的ve经济模型,其核心优点在于通过质押投票机制,进一步统一了参与者与协议的长期利益。

而(3,3)来自于OlympusDAO的(3,3)博弈理论(源自纳什均衡理论),其基本原理是:Olympus官方以债券形式将OHM低于市场价格卖给用户,官方获得用户支付的USDC、ETH等资产,使得国库得到价值资产支撑,并生成OHM通过Rebase机制分配给OHM质押者。若越多的用户进场购买OHM代币,国库就会增发更多OHM代币分配给到质押者,以此创造了一种在OHM币价持续上升时,质押者拥有高额APR的正向循环效应,但前提是市场用户不抛售OHM,而是选择不断去质押代币,也就是所谓(Stake,Stake) — — 即(3,3)。即鼓励用户不断的参与质押,以此享有OHM代币持续增发的权益,减免代币被稀释的风险。

如果读者对于(3,3)机制觉得难以理解,我们可以把其抽象为这样一种博弈机制:

-

某个项目具有网络效应,其多边或双边规模的用户和参与资金越大,竞争壁垒越强,因此它具有不断扩大其规模以打造网络效应壁垒的诉求。

-

它引入了一种机制,这种机制极端鼓励所有持币者都动作一致地质押复投代币(或是其他协议希望用户进行的动作),将会让协议的规模持续扩张,网络效应越来越强大,直到形成强大的竞争壁垒,足以获取所在赛道的垄断收益。而用户作为项目的“股东”,只要其维持住自己在整个项目的代币份额,其拥有的价值自然也随着项目的规模扩张和垄断性提高而上升,构成了“共赢”的局面。

-

这种机制的脆弱点在于,一旦部分用户选择采取了逆向动作(比如不再质押而选择抛售离场),整体预期、币价可能会逐渐形成共振,用户开始集体退出,变成一个衰退的螺旋,导致项目失败。

在OHM为代表的稳定币项目中,其追求的网络效应在于稳定币的网络越大,其场景、用户越多、后来者就越难赶超。在Solidly为代表的Dex项目中,其追求的网络效应在于Dex的LP、ve代币质押者和Trader三者的相互强化,它在交易市场的份额越大,后来者就越难以追赶。所以说,所谓(3,3)机制在DeFi领域的应用,主要目的在于帮助项目在特定阶段扩大其网络效应,构建壁垒。

除了ve和(3,3),ve(3,3)的Dex还叠加了在项目冷启动层面的新手段以及治理凭证的可组合性,综合以上设计,试图打造一个整体更优的Dex模式。

从抽象回归具体来说,ve(3,3)类Dex项目具备以下特点:

-

项目主体采用了Curve的ve经济模型,这意味着:

-

项目除了是Dex,更是一个流动性的聚合和采购市场,项目的权益代币是本平台流动性的采购货币

-

项目代币需要质押才能拥有治理权和收益(手续费+贿赂费)分红权,想从平台提取价值的前提是与平台的发展长期绑定

-

而ve(3,3)项目与Curve的不同在于:1.curve会把所有Pool的协议交易手续费分给ve质押者,而ve(3,3)项目的ve质押者只会拿到自己投票的Pool的交易手续费;2.ve(3,3)项目的LP只获得项目代币作为做市奖励,交易手续费全归ve质押者所有;3.Curve的贿选模块是由外部平台(Votium或Votemarket)搭建的,ve(3,3)类项目则自带贿选模块,短期采购流动性会更简单

-

参考了Olympus的(3,3)博弈机制,这意味着:

-

鼓励用户将项目的权益代币进行ve锁仓(stake),针对锁仓的ve凭证持有人进行等比的代币激励排放,避免代币持有人的代币比率被稀释,以鼓励用户积极质押

-

通过质押率的提高,降低代币的抛压,推动代币价格上涨,代币价格上涨导致做市APR上涨,进一步吸引到更多的流动性聚集和创造更好的交易深度,吸引到更多的交易量,形成一个自强化的业务飞轮

-

冷启动时,往往将初始的ve凭证空投给生态(往往指该项目所在的公链)内业务和影响力靠前的项目,为其流动性采购市场网罗第一批“B端客户”,其逻辑类似于互联网产品给客户发“免费体验券”,这里体验的就是项目的“流动性采购服务”

-

权益代币的质押凭证由veToken变成了veNFT,veToken是不可转移的,veNFT则可以,这意味用户可以转售或再抵押自己的ve凭证,进一步提高资本效率

总体来说,ve(3,3)类项目是Curve模式的再升级,希望着重提升以下3点:

1.提高用户ve质押的意愿,进一步提高持币用户与协议的利益和行动一致性

2.更加的“交易费”激励导向,因为Pool的手续费仅分配给那些给Pool投票的人,进而迂回激励交易量(更好的流动性可以招来更多交易以创造更多的手续费)

3.更加的“TOB”导向,既为代币发行的项目方提供更好的流动性采购体验,以及更高的初始激励,积极绑定B端客户

因此,笔者也将重点考察ve(3,3)项目在以上三点的表现。

2. ve(3,3)代表项目分析

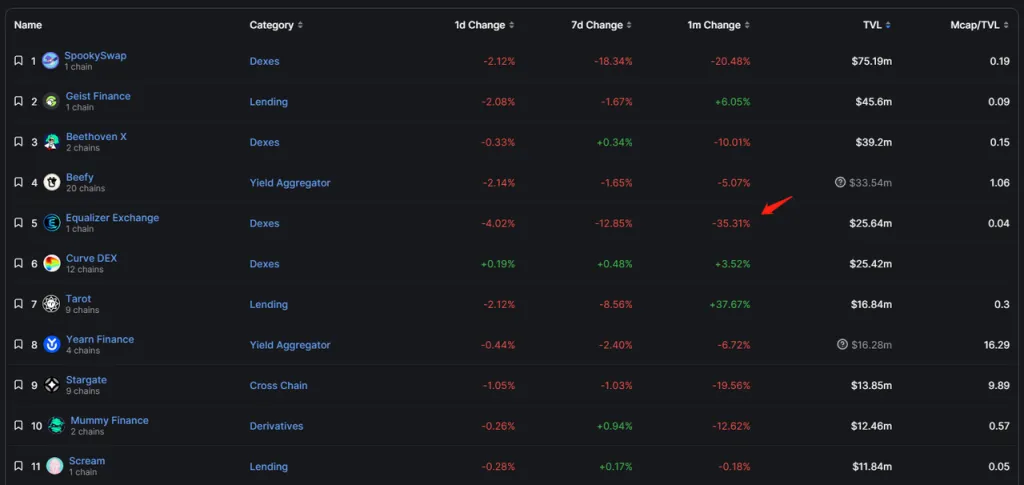

在具体ve(3,3)项目的选择上,笔者综合考虑了项目所在链的竞争力排名、交易量、贿赂金额等指标,选择以下业务表现较好的项目进行对比和分析:Velodrome(Optimism)、Thena(BNBchain)、Euqalizer(Fantom),以及最近刚刚上线Arbitrum的Chronos。

2.1 Velodrome:ve(3,3)首批实践者,OP链头部Dex

Velodrome是Solidly fork项目中最具代表性的项目,笔者将花更多的篇幅进行介绍。

2.1.1项目介绍和差异机制

a.机制设计

Velodrome目前仅部署在以太坊的L2网络OP上,其产品机制设计源于ve(3,3)的鼻祖Solidly,不过做了一些调整,具体来说:

-

针对Pool的流动性贿赂奖励,只有在下一个周期可以领取

-

对Velo代币的激励发放的Pool采取了白名单机制,白名单现阶段是开放申请制,没有走链上治理流程,而Solidly的排放申请则是无许可的,这意味着只要掌握投票,可以把代币激励导向那些完全没有交易费用产生的Pool。此外,Velodrome还有一个委员会,可以随时暂停对任意Pool的排放。

-

降低了对ve代币holder的增发奖励比率,相对于Solidly对ve代币的持有者的代币占比不会被稀释的保证,在Solidly的机制设计下,ve代币的排放奖励为:(质押总量 ÷ TOKEN总量)× 0.5 × 总激励排放,而Velo对ve凭证的增发奖励比率计算方式为:(veVELO的质押总量 ÷ VELO总量)³ × 0.5 × 总激励排放。假设目前Velo的质押率为50%,那么传统ve(3,3)模式下,veVELO的用户将获得总排放量的50%;而在Velo调整后的模式下,veVELO用户仅将获得50%³=12.5%的总排放量,仅为传统模式的1/4。这种改进实际上已经大幅削弱了ve(3,3)机制里的(3,3)部分。

-

Velo排放量的3%将作为运营费用转入团队的多签钱包,为项目的长期运营提供预算

-

取消了LP Boost机制(承袭自Curve的基于ve代币的数量可以为LP挖矿加速的机制)

b.团队情况

Velodrome Finance由原Fantom生态的veDAO背后团队孵化。而veDAO又是由匿名区块链研究组织Information Token所孵化,其初始任务是获取Andre Cronje提出的Solidy生态系统治理权。22年初,Andre Cronje在Fantom推出Solidly,并表示将Solidly的初始治理权(veNFT)会按照TVL的比率分配给Fantom上前20大项目。veDAO顺势推出,高峰时期吸引到了近26亿美元的TVL。

然而Andre Cronje不久后宣布退圈, 加上Solidly上线后问题不断很快“天折”,此后Fantom生态也在熊市中持续滑坡,不复AC所在时的活跃。此后,veDAO团队开始转向Optimism生态,并开发了Velodrome。

c.大事记和路线图

项目大事记如下:

2022.4 veDAO表示将在Optimism上以Solidly为模板推出Velodrome,并宣布会进行代币空投。

2022.5 宣布Optimism成为其官方启动合作伙伴,Optimism官方将获得代表约5%初始投票权的veNFT。

2022.6 产品正式上线,并获得OP提供的400万OP代币空投。

2022.7 TVL超越Uniswap(OP链)。

2022.8 团队钱包被盗,损失了价值35万美金的运营资金,后确认盗窃者为前团队成员。

2022.11 启动总预算为400万OP的激励计划“Tour de OP”,用于激励流动性和veVELO的锁仓用户,尤其是对合作的协议项目提供了高额的奖励。

2022.12 发布了Velo2.0的功能规划,其中包括了ve权益的代理和收益优化功能,以及集中流动性的基础功能、自定义Pool、veNFT的分割和交易等,当时评估V2会在2023年的一季度推出。

2023.2 发布VELO FED概念,表示后续veVELO用户将可以通过治理调节Velo的排放速度,此外还宣布将提供Pool的可选费用等级(fee level)功能。

2023.2 发布OP激励计划“Tour de OP”的新版本,调整了针对流动性和veVELO锁仓的激励比率。

Velodrome接下来最重要的里程碑是Velo2.0的上线发布,官方此前规划在23年一季度发布,但截至目前(23年5月初)尚未上线。笔者也在官方社区咨询了Velo2.0的上线时间,社区大使的回复是目前审计已经完成,5月应该就会上线。

Velo2.0包含的内容较多,主要分为5大块:

-

Velodrome “Night Ride” UI升级:数据看板丰富、交互友好度提升、视觉优化

-

Velodrome Relay:围绕ve质押委托的贿赂收益优化等功能

-

新功能:LP自定义(集中流动性的基础功能)、Pool自定义(类balancer的可编辑Pool功能)、费用层级、投票模块升级(类Votium)、veNFT的交易、碎片化等

-

技术升级:代码库精简、审计、风控等

-

治理升级:veVELO可以对VELO的排放进行治理控制

不过考虑到2.0包含的内容较多,笔者认为以上承诺的功能同步上线难度较大,分批上线的可能性更高。此外,Lauchpad功能、LP的自动复投、完整的集中流动性功能、组合池(类似于curve的metapool)以及veNFT的借贷等功能也被团队安排为23年的重点工作。

2.1.2业务情况

在业务的评估上,笔者将从四个方面对Velodrome和其他项目进行评估,即:流动性(TVL)以及对应的流动性采购开支、交易量、贿赂金额和贿赂项目数量,以及Velo的质押比率。

作为一个ve(3,3)模型的现货Dex+流动性采购市场,Velodrome的商业模式可以用一句话来概括,即:通过平台权益代币(Velo)采购和聚集流动性,然后将流动性用于:1.满足交易者(用于换取手续费);2.出售给项目方(为其代币提供流动性)。

所以,通过流动性(TVL)以及对应的流动性采购开支、交易量和手续费、贿赂金额和贿赂项目数量,可以较为全面地掌握项目的收入、客户和成本情况,而Velo的质押率则用于评估项目的(3,3)机制效果。

a.流动性(TVL)以及对应的流动性采购开支

根据Defillama数据,Velodrome目前TVL为2.89亿美金(截至23年5月4日数据),且近两个月大部分时间TVL均在2.7–3.2亿美金之间震荡。

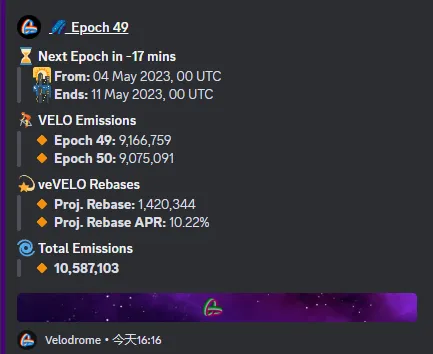

而最近一期的Velo周流动性激励为9,166,759个,价格为0.129$,如下图。

则周流动性激励为:9,166,759×0.129=1,182,511$。我们将TVL/周流动性激励,即289,300,000/1,182,511=244.64$,我们可以粗暴地理解为:Velodrome目前每周通过1$的激励支出可以维持244.64$的流动性(当然,流动性的指标除了绝对金额之外,其资产的构成、交易曲线的算法都存在差异)。

b.交易量和交易手续费

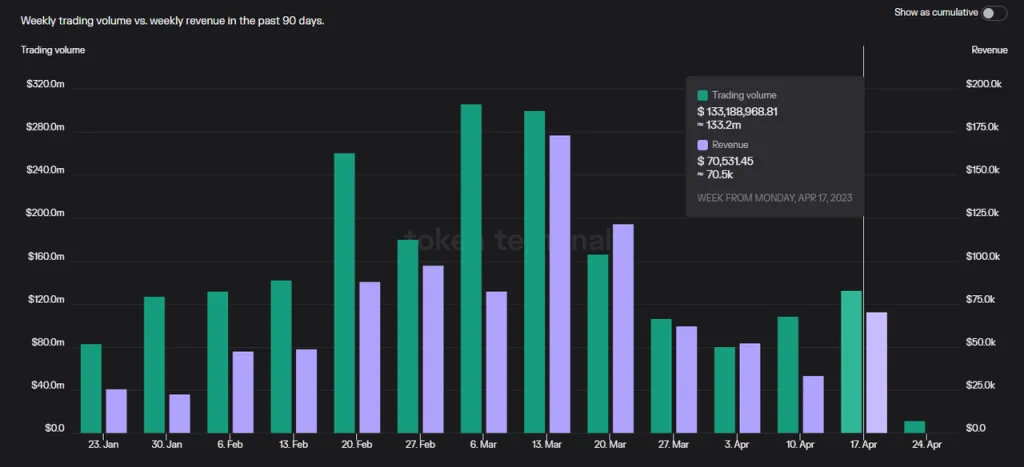

根据Tokenterminal数据,近3个月Velodrome每周交易量在8000万-3亿美金之间,其中大部分时候每周交易量在1–1.5亿美金左右。

而其周交易费用收入大部分时间在2.5万-10万美金之间。

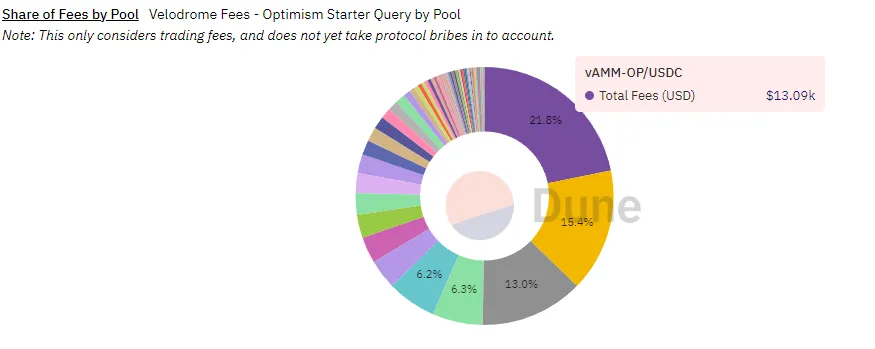

而Velodrome交易费的来源主要是非稳定交易对,即Volatile AMM(vAMM),根据社区用户 @msilb7 构建的看板数据,过去7天Velodrome的交易手续费排名中,前5大都是vAMM Pool,其交易手续费贡献占到62.7%。

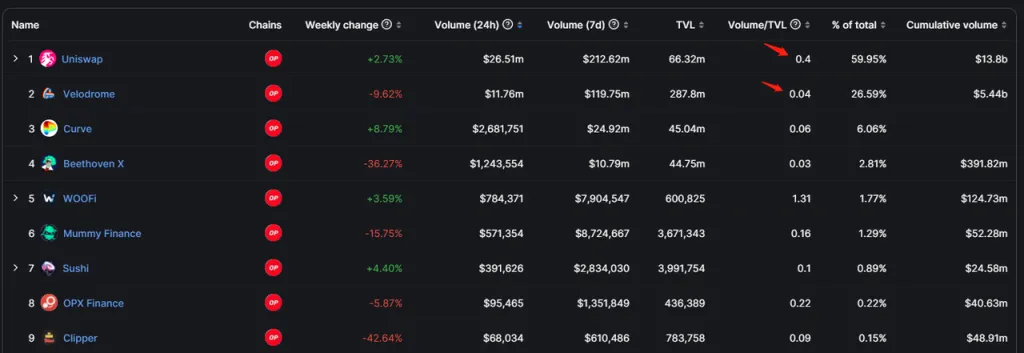

然而,就LP的资本效率上Velodrome明显低于Op上的Uniswap,两者的【交易量/TVL】的比值整整差了一个数量级,Uniswap V3为0.4,Velodrome为0.04。

这个巨大的数据差异,来自于Uniswap的集中流动性机制,集中流动性机制虽然给LP带来了更高的管理难度,但在交易量的捕获上拥有明显的优势,这也是Velodrome2.0以集中流动性为主要课题的核心原因之一。

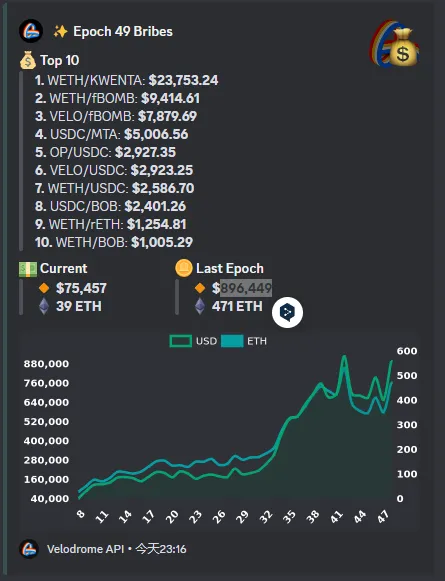

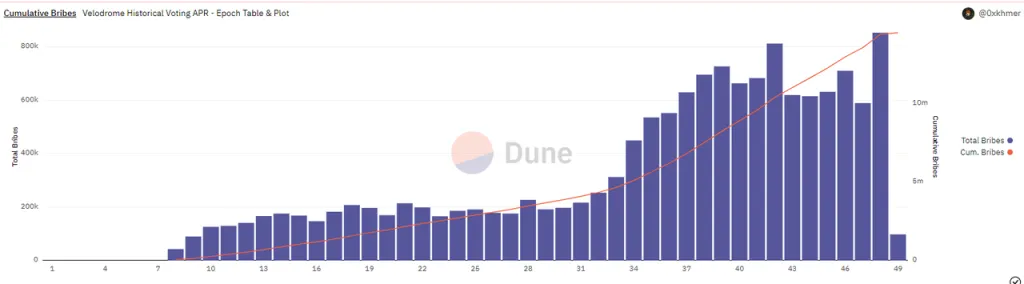

c.贿赂金额和项目数量

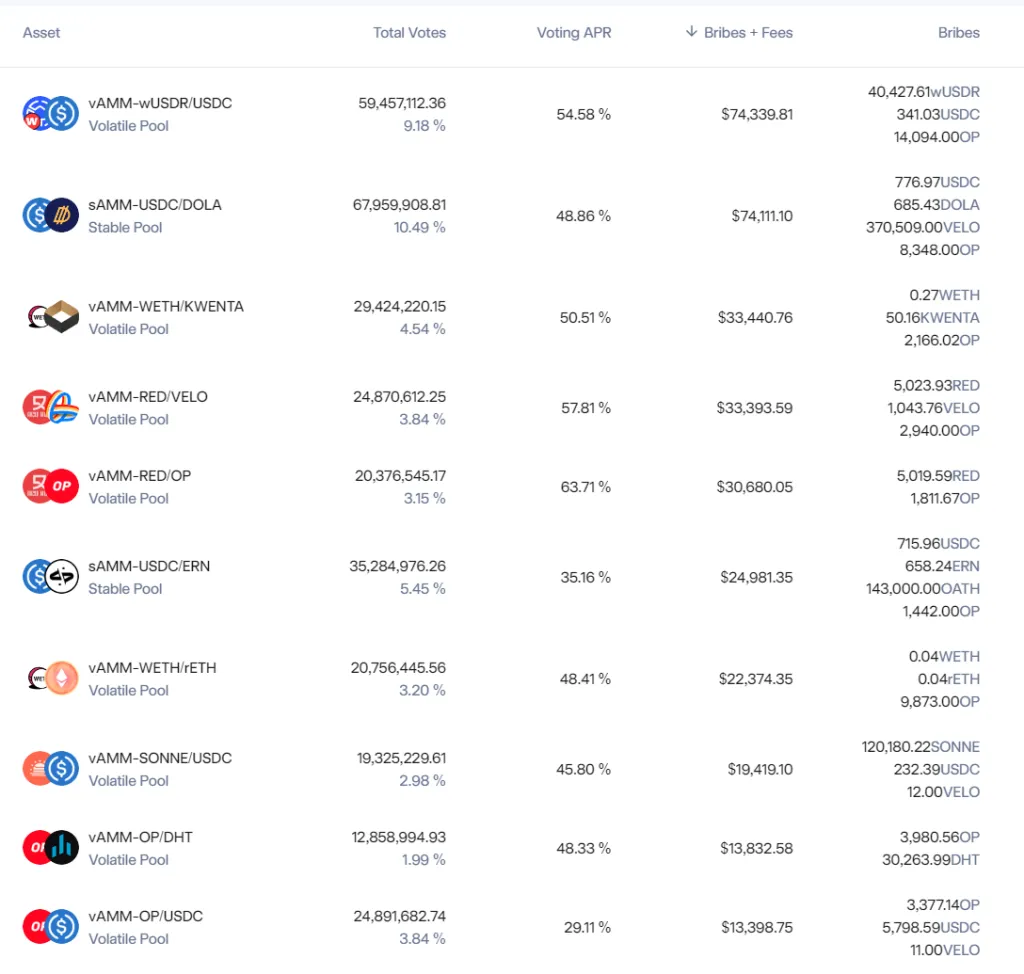

笔者撰稿至此时是Velodrome为第49个投票周期(Epoch49),上一期的总贿赂金额为89.6万美金。

而从过往数据来看,Velodrome的贿赂金额已经连续15周站上30万美金,近12周更是都在50万美金以上。

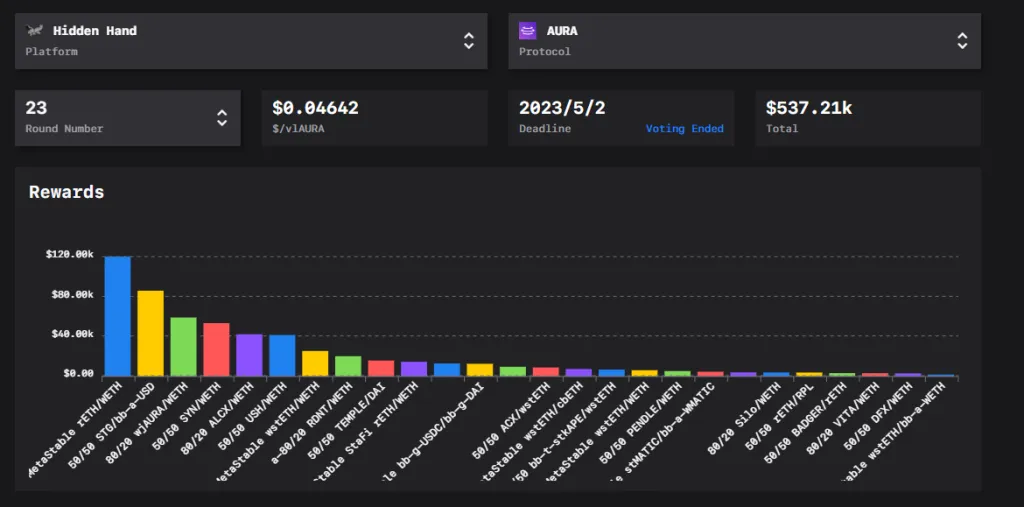

这个周贿赂数据已经超过了同样采用ve模型,兼营Dex和流动性市场的老牌项目Balancer近来的贿赂金额。目前TVL为12亿美金的Balancer最主要的贿选平台hidden hand最近一次的贿选金额为53.7万美金,但其治理周期为2周,所以周贿选金额为26.85万美金。

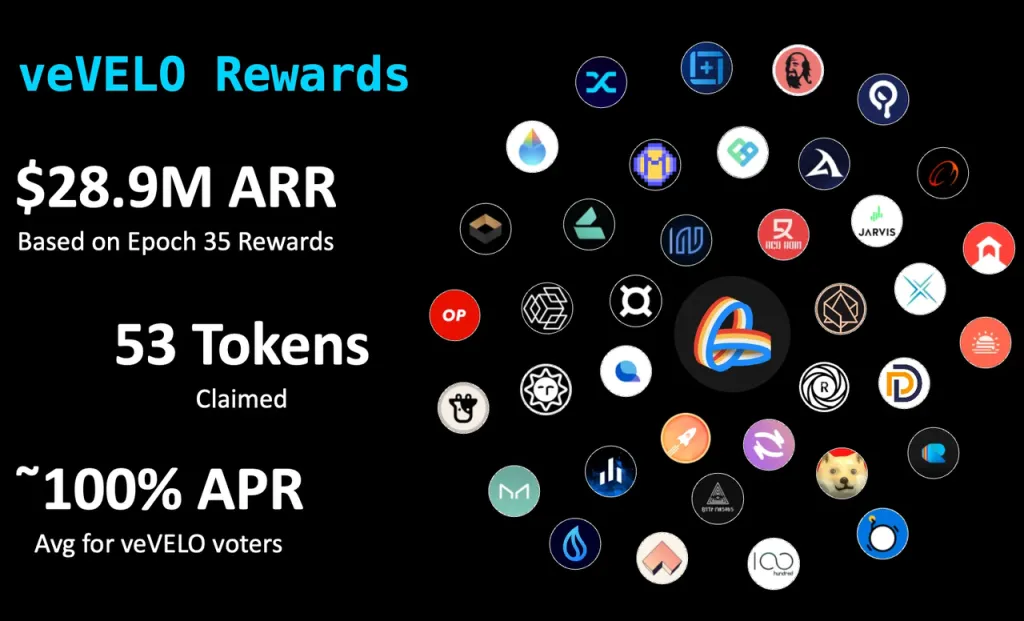

尽管这里需要考虑到Balancer在Hidden参与换票上的ve治理权不足30%,但是也能侧面印证Velodrome在贿赂收入上的强劲。这个数据或许也侧面印证了直接集成了贿选模块的ve(3,3)项目,在ve治理的调动、在贿选金额的募集上,比传统ve项目的积木式服务更有优势。 从合作的协议数量上来说,根据Velodrome今年2月公布的数据,Velodrome已经发放的贿赂代币数量超过53个。

根据Velodrome4月26日的贿赂数据,活跃的Pool有248个,其中周贿赂金额前10的Pool的贿赂金额都在13000$以上,周贿赂在1000$以上的Pool有49个。

当期(Epoch47)贿赂金额前10的Pool的出资分别来自9个项目,项目类别也比较丰富,包括借贷和稳定币协议(Tangible、Inverse、Ethos、Sonne)、衍生品(Kwenta)、娱乐(Red)、LSD(Rocket Pool)、资管(dHedge)和L2基础层(OP)。

而目前OP上TVL排名前10的DeFi协议中,有5个在Velodrome进行流动性采购,没有采购行为的5个项目中3个是同为Dex赛道的竞品(Uniswap、BeethovenX和Curve),另外两个是已经登陆大所,流动性已经足够良好的Aave和Stargate,而Stargate近日也刚刚通过在Velodrome上开展流动性采购的社区治理提案。

总体来看,Velodrome的流动性采购客户来源丰富,分散程度较高,处于比较好的发展态势。

d.质押比率

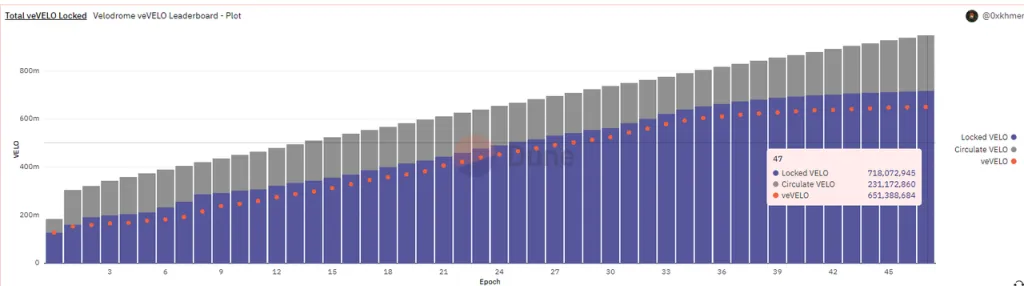

Velodrome自上线以来Velo的质押率一直处于上升趋势。

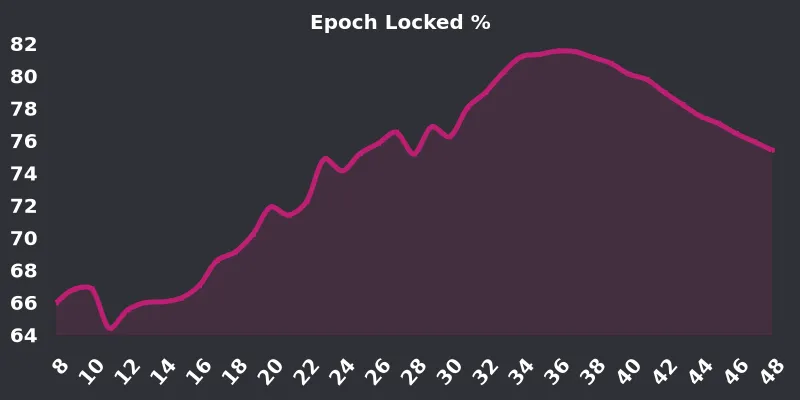

但在今年2–3月(Epoch36)质押率到达峰值开始拐头下降,尽管质押总量仍在上升,但新流通的Velo代币质押比率明显下降,如下表所示:目前Velo质押率距离高点81.6%已经跌去近7%,来到74.67%。

而Velo质押率见顶下降的原因可能有四个:

- Velo代币价格从23年1月下旬开启了一波持续的上涨,虽然同期Velodrome的交易费和贿赂收入也有上涨,但幅度远不及币价的涨幅,这直接导致了veVELO的APR的快速下降,质押的收益回报下降,

2. 2–4月期间Velo代币价格波动剧烈,动辄几倍的涨跌幅,让投资者倾向于持币保持更好的流动性而非进行质押。

3. 从去年11月开始的“Tour de OP”计划已经持续了5个月,而该预期总跨度为6–8月的计划的主要内容是通过Velodrome获得的400万OP奖励用于激励Velo的锁仓,随着计划进入尾声,OP的激励告一段落,锁仓的激励会进一步下跌,形成潜在的抛压。

4. 70%-80%本身就已经是很高的锁仓比率,保持和提升锁仓率的综合边际成本是越来越高的,同样采用ve模型的Curve目前的质押率为38.8%。

2.1.3 小结

Velodrome是目前发展最好的ve(3,3)项目之一,TVL位于OP的第一位,同链的交易量仅次于Uniswap。而其流动性业务的发展也比较顺利,无论是客户数量、质量还是金额都处于第一梯队。不过由于目前代币距离1月已经有了较大的涨幅,且震荡幅度较大,质押率也来到了高位区间,出现质押率回落的情况,再综合考虑“Tour de OP”活动结束后对质押的OP奖励减少,中期veVELO的质押比率可能进一步承压。而长期来看,Velodrome2.0上线后带来的集中流动性,有望帮助Velodrome进一步提高LP的资本效率、费用收入和在OP上的交易量市场份额。此外,Velodrome目前属于和OP社区高度绑定的状态,其业务天花板由OP生态的发展情况决定,除了OP本身作为一条L2之外,其主打的基于OP Stack的Superchain L2网络最终能有多少L2运营商和应用加入,或许也会影响Velodrome的发展潜力。

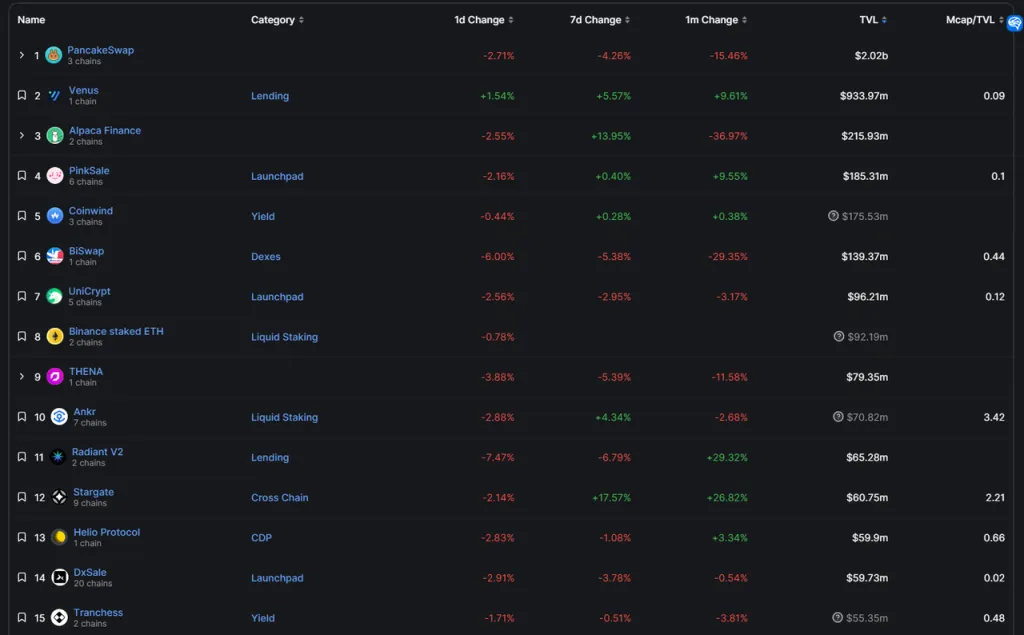

2.2 Thena:BNBchain上的集中流动性ve(3,3)领头羊

Thena于今年1月上线,目前TVL在BNBchain上排名第9,也是最早实现了集中流动性功能的ve(3,3)Dex。

2.2.1 项目介绍和差异机制

a.机制设计

Thena目前仅部署在BNBchain上,其在Velodrome的基础上进一步对ve(3,3)进行了改造,重要的机制变化包括:

-

目前启动了名为Fusion的集中流动性功能,且支持基于集中流动性的自动做市区间管理策略

-

ve代币的rebase奖励,占每期产出的30%(为上限值,也是目前的固定值)

-

引入推荐机制,推荐人可分享新用户交易费,新用户通过推荐启用则有彩票奖励

-

早期采用NFT进行募资,NFT质押后可分享协议10–20%的手续费分润

-

提高费率,sAMM池的费率为0.02%,vAMM池的费率为0.2%(Velodrome为0.01%和0.05%)

除此之外,Thena与Velodrome一样,采用了Gauge申请许可制、取消LP boost、每期排放代币的2.5%(Velodome是3%)给到项目方。

Fusion:集中流动性+自动化=更低的参与门槛和资本效率

除了项目整体机制设计之外,在这里有必要重点说明一下Thena4月上线的Fusion功能,这也是目前Thena区别于其他ve(3,3)项目最大的特点,同时也是Thena V2的核心功能。

Fusion的主要功能点如下:

-

引入集中流动性(CLMM)能力,让LP可以自定义做市的区间。好处是同样的资本由于集中在一个区间内,因此在【特定的价格区间内】可以提供更厚的深度,更低的滑点,因此捕获更大的交易量和手续费,从而提升LP在【这个区间内】的资本效率。之所以要反复强调【特定价格区间内】,是因为一旦LP做市的资产对突破该价格区间,资产对就会被兑换为单一资产,且不再能捕获手续费(此时资本效率为0),且这一过程意味着更高的无常损失风险,因此在集中流动性机制下,做市者需要具备更高的做市水平(对价格趋势的预测、动态调整做市区间的精力和策略)来匹配。

-

提供自动化的LP管理策略,以部分解决上文提到的集中流动性机制较高的做市门槛。具体来说,其方案主要针对做市难点中的2个,即:1.自动调整LP做市区间,以避免价格长期超出做市区间的问题;2.提供模板化的做市策略,涵盖5种主要的LP场景,方便专业能力普通的用户也能很快找到适合自己的LP策略,如下:

策略对应资产好处负面影响窄区间模式价格联动明显,较低相对波动性的非关联资产,比如:BTC和ETH在低波动性情况下赚取更多费用在高波动情况下更高的无常损失宽区间模式价格联动不明显,较高相对波动性的非关联资产,比如:ETH和某山寨币在高波动情况下更少的无常损失在低波动性情况下赚取的费用更低手动模式任何资产完全的LP自主权1.需要积极的管理动作,深厚的交易专业知识2.只能获得LP交易费,没有挖矿收益(THE)锚定模式封装资产(Wrapped token),如multiBTC1.低费用+低滑点2.流动性集中在1%→更高的手续费脱锚时,你的LP会全部变成脱锚资产关联模式LSD资产,如wstETH(特点是代币净值不断增长)自动化的再平衡策略,无需持续的手动做再平衡脱锚时,你的LP会全部变成脱锚资产稳定币模式稳定币流动性集中在1%→更高的手续费脱锚时,你的LP会全部变成脱锚资产来源:Thena官方Medium制表&译制:Mint Ventures

- 引入动态费用模式,随着pool内资产的价格变动幅度增加,手续费比率随之增加(以补贴LP的无常损失);当价格变动收窄,手续费降低,以捕获更多的交易量。

总的来说,Fusion为Thena带来了明显的好处,尤其是简化了基于集中流动性做市的复杂性。但正如前文所说,集中流动机制下的做市挑战,除了需要持续调整做市区间,更重要的是预判价格趋势(是波动还是单边?是宽幅波动还是窄幅波动?),这是自动化策略没有办法帮用户解决的问题,也是用户必须承担的风险。

此外,Fusion集中流动性机制和动态费用来自于Algebra Protocol的服务,而自动化LP管理则使用了Gamma的服务(LP使用Gamma服务无需支付费用,Thena给Gamma提供了veTHE作为报酬),这种积木式创新的方式让Fusion得以更快上线(而Velodrome开发多月的集中流动性模块还未发布),但另一方面由于Fusion的核心服务来自于三方的组合,也引入了更多的外部风险。

b.团队情况

Thena团队目前没有公开实名信息,其主要成员来自Fantom上的收益聚合和流动性服务项目Liquid driver,此前Liquid driver与同属Fantom的SpookySwap、Scream、Hundred Finance和RevenantFinance组建了0xDAO,采用类似于veDAO的模式吸收流动性,最终募集到了高峰期20亿美金的流动性,也获得后续Solidly最大比率的ve空投份额。

目前Liquid driver项目本身的业务已经比较萧条,TVL仅为8百万美金左右,代币FDV也仅有1700万美金左右。预计团队目前更多精力已经放在Thena上。不过尽管Thena团队目前并没有公开核心成员信息,但是社区内不少成员表示“知道他们是谁”,所以团队并非严格的匿名状态。同样根据社区成员提供的信息,Thena核心团队成员人数为8人,属于比较精干的团队。

c.大事记和路线图

项目大事记如下:

2022.10 项目官宣,介绍了Thena的理念以及后续的NFT筹资计划。

2022.11 发布NFT筹资细节和筹资时间,共3000个创始NFT,单个mint成本为2-2.5BNB

2022.11 发布THE代币经济模型。

2022.12 NFT销售完成。

2023.1Thena正式上线发布,同月TVL突破1亿美金。

2023.2启动交易推荐系统,采用了MUON的服务。

2023.3官宣Fusion功能。

2023.4Fusion功能上线。

2.2.2业务情况

a.流动性(TVL)以及对应的流动性采购开支

根据Defillama数据,Thena目前TVL为8141万美金(截至23年5月4日数据)。

与Velodrome类似,Thena平台的流动性采购开支即The的给Pool的排放激励,目前(epoch17)Thena周总排放为2,213,790个(根据官方文档计算,初始每周排放2.6M,后续每周衰减1%),其中用于流动性激励的排放占到67.5%,THE单价为0.33$,即用于流动性采购的激励为1,494,308×0.33=493,121$,我们以流动性除以周流动性激励:81,410,000/493,121=165.1$。我们可以粗暴地理解为:Thena当时每周通过1$的激励支出可以维持价值165.1$的流动性。

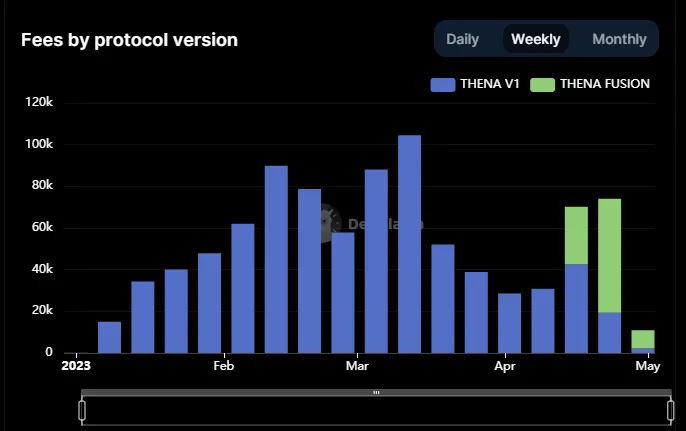

b.交易量和交易手续费

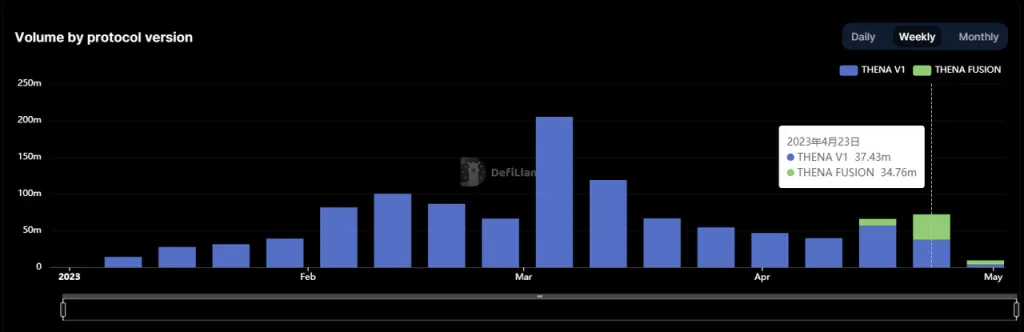

根据Defillama数据,近3个月Thena每周交易量在5000万-2亿美金之间,其中大部分时候每周交易量在5000万-1亿美金左右。

而其周交易费用收入大部分时间在4万-10万美金之间。与Velodrome相比Thena的交易量更低,但整体创造了更高的交易费收入,主要原因在于其V1版本的vAMM和sAMM的手续费比率设置得都更高,vAMM为0.2%(Velo为0.05%),sAMM为0.04%(Velo为0.01%)。

值得注意的是Fusion上线后,其产生的无论是交易量还是手续费,在Thena的业务总量占比中都在迅速上升,尤其是手续费,已经占到73.8%。更重要的是,这还是在Thena TVL下降的情况下产生的,Fusion集中流动性+动态手续费在交易量和手续费上带来的捕获能力可见一斑。

c.贿赂金额和项目数量

笔者撰稿至此时,Thena正在epoch17阶段。由于近期fusion上线的原因,大部分外部数据看板没有将挪至Fusion的贿赂进行统计。而2–4月的大部分的周贿赂金额在15–30万美金,作为一个上线不足半年的项目,这部分的收入已经表现不俗。

而根据Thena的官方数据,本期活跃(贿赂金额>0)的贿赂池有146个,周贿赂金额超过100美金的Pool有69个,超过1000美金的Pool有41个。

而本周贿赂金额最高的10个项目中,类型包括稳定币(Tangible)、视频流媒体(XCAD)、LSD(Ankr、Pstake、Frax)、衍生品与合成资产(Deus finance)、Ponzi土狗(Libera)等,类型比较丰富。而BNBchain排名前15的DeFi项目中,除了Thena自己之外目前有在Thena进行流动性采购的仅有Ankr(LSD)、Radiant(借贷)和Helio(稳定币)。

再排除Thena的竞品项目Pancake、Biswap,剩余的项目中Venus、Alpaca、Chess、Stargate均已经上线Binance具备不错的流动性。

总体来看,Thena的流动性采购市场业务发展较好,客户群体比较分散。尽管BNBchain近一、二年的生态活力、优质项目数量、TVL等指标均有停滞下滑的趋势,逐渐被Arbitrum等生态赶超,但是仍然保有较高的活跃用户量,吸引到了不少新项目在此部署,这是Thena流动性市场的主要客户来源。但是BNBchain作为Binance中心化CEX的“侧链”属性,也限定了它的信用上限,导致项目多而不精,创新贫乏;此外,Binance本身作为最大的交易平台,其本身也在虹吸BNBchain的交易量。

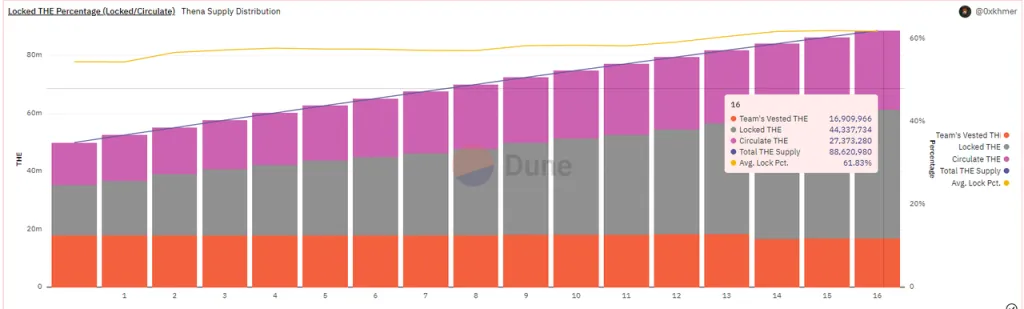

d.质押比率

THE的锁仓率目前为61.83%,且自项目上线以来一直处于缓慢上升趋势。

Thena逐渐抬升的质押率的主要推动力应该来自于较高的投票APR(Thena的平均投票APR为397%,而Velodrome高于此投票APR的Pool仅有两个),而这又是由两方面原因推动的:

-

THE代币本身币价较低(受到BNBchain发展滞缓导致的估值压制或是主因之一)

-

流动性采购方激烈竞价,给出了较高的贿赂费用

如果以上条件保持不变,Thena的质押率将有很大机会继续保持上升趋势。

2.2.3小结

Thena作为BNBchain最早的ve(3,3)项目,目前运营得有声有色,在BNBchain上处于Dex里的第三名的位置(第一二名均有币安的投资和扶持)。目前来看,其做对了几件事:

-

在Velodrome的实践基础上进行改良,利用好了前人的经验;

-

采用积木式创新的方式,与其他项目进行合作开发,大大提升了产品迭代的速度,比如与Algebra Protocol和Gamma合作开发集中流动性,与MUON合作引入推荐返佣功能,与Open Ocean合作了交易路由。

除此之外,Thena的业务数据也证明了集中流动性机制的采用对Dex的业务的提振是明显的,Fusion上线后它无论是交易量还是手续费都有了明显的环比上升。这一方面印证了集中流动性模式采用的大势所趋,另一方面或许也揭示了围绕集中流动性的服务市场(比如Gamma)也存在着丰富的机会。

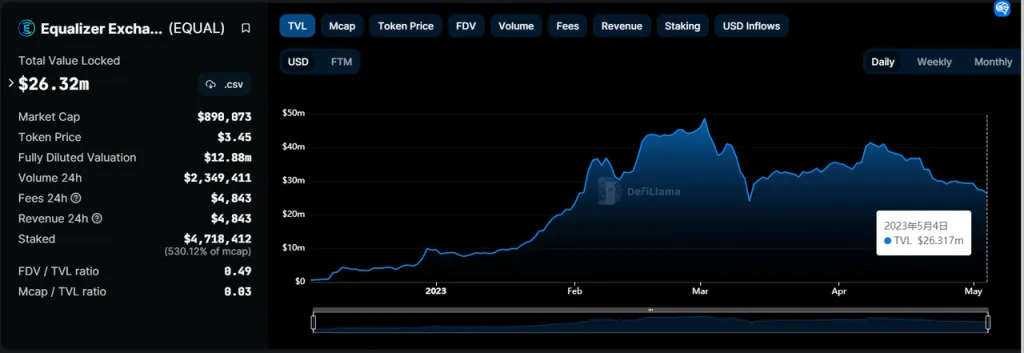

2.3 Equalizer:Fantom上的ve(3,3)“独苗”

Equalizer是Fantom上TVL第三高的Dex,但也是本研报关注的ve(3,3)项目中目前TVL、市值最小的项目,一方面受制于Fantom生态本身的衰退,另一方面也因为Fantom激烈的竞争环境。

2.3.1 项目介绍和差异机制

a.机制设计

Equalizer目前仅部署在Fantom上,其机制同样继承自Solidly,机制上的差异点包括:

-

取消了Rebase机制,ve凭证不再获配排放的代币

-

ve代币锁仓上限时间为26周,即半年

-

提高费率,sAMM池的费率为0.02%,vAMM池的费率为0.2%

-

没有特意对其他项目方做初始的ve代币治理权空投

其中Rebase的设计本来是ve(3,3)机制中最重要的一项,AC认为通过Rebase能提高用户的质押意愿。然而,大多数后续来看比较成功的ve(3,3)项目都大幅降低Rebase的比率,因为它们都发现:给现有ve代币的持有人太高的Rebase补偿,会导致治理权的固化,后进的参与者获取治理权的成本和门槛会越来越高,因而彻底放弃加入,这种局面最终将会导致系统的僵化。而通过调节给ve凭证持有人Rebase奖励占总排放的比率,实际上是在“激励和引入早期用户”与“留给后进者平等的竞争机会”之间的权衡。

至于要不要保留Rebase机制,保留的比率应该是多少,笔者认为应该根据该ve(3,3)所在链的情况决定。

如果我们预测一条链上的生态格局越是稳定,现有龙头项目未来保持领先的可能性越大,那么ve(3,3)项目就应当倾向于早早锁定这些“客户协议”,给他们足够的ve治理权以及通过治理权在早期免费采购流动性的权利;如果所在链的竞争局势仍然混沌,真正的“大客户协议”仍未冒头,那么ve(3,3)项目就应该避免给早期的ve治理权拥有者分配太多的利益,反而要给后来的进入者留出平等竞争的机会。

但是问题在于:主流公链上的头部项目,大多已经上线大所,拥有较好的流动性,其在Dex上采购流动性的动机也会减弱。长期来看,新兴项目将始终会是流动性采购的主要客户,也正是这个原因,降低或取消Rebase成为了ve(3,3)项目的主要选择。

b.团队情况

Equalizer的创始人是Blake Hooper,拥有软件和托管服务的营销背景,项目大部分的出镜视频都是由他录制的。目前团队的核心成员共有5人,也是非常精干的人员结构。

c.大事记

2022.7 项目启动,正式官宣。

2022.11Equalizer宣布上线时间和空投计划,用户将于11月21日可以开始领取空投

2022.11Equalizer项目正式上线。

2022.12TVL突破1000万美金。

2023.3发布Equalizer的V2版本,主要更新点是UI交互(集成了Firebird交易路由)以及智能合约层面的一些机制修补。

整体来看,Equalizer在产品层面并没有太多出彩的地方,相较于另外3个ve(3,3)项目,其交付能力和创新能力都比较普通。

2.3.2 业务情况

a.流动性(TVL)以及对应的流动性采购开支

根据Defillama数据,Equalizer5月4日的TVL为2632万美金,同期的每周EQUAL排放量为45435个,当日价格为3.45$,对应的周流动性激励价值为156,842$。我们同样以TVL/每周排放激励计算,可得:26,320,000/156,842=167.81$,即Equalizer每周通过1$的激励支出可以维持价值167.81$的流动性。

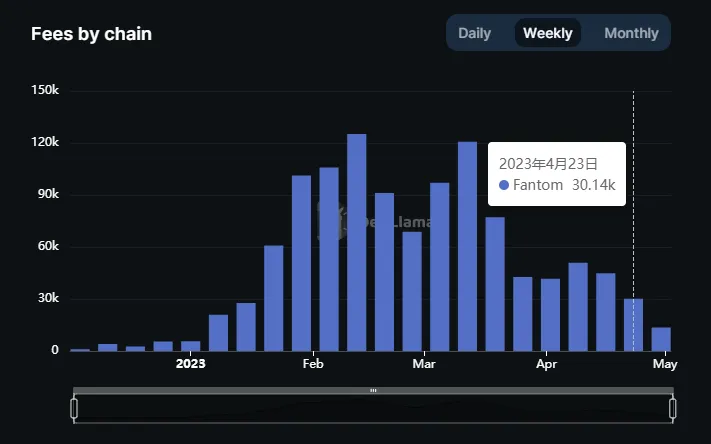

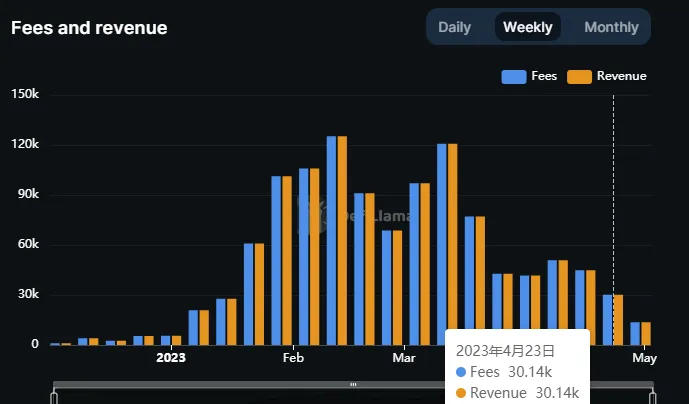

b.交易量和交易手续费

根据Defillama数据,Equalizer近3个月的周交易量在3000万-1.2亿美金波动,不过自从进入4月以来交易量一直保持低迷,近两周交易量仅3000万左右,最近一周手续费收入为3万美金左右。

c.贿赂金额和项目数量

笔者在公开信息中暂未找到Equalizer的往期贿赂金额,就最新一期(epoch25)的数据来看,目前共有73个开放贿赂的Pool,其中已经有50个Pool提交了贿赂(其中部分Pool包含团队自己的贿赂),不过笔者撰文时正处于这个epoch的早期,所以金额还不是很高,数据参考性不高。

不过从epoch23的官方公告截图来看,贿赂排名前20的Pool的周总贿赂金额大约为95544美金,据此推算当周所有池子的总贿赂金额应该在10万美金左右。

而其中排名前10个的贿赂项目类型以Defi项目为主,包括收益聚合器、衍生品、借贷等,还有一个域名项目。

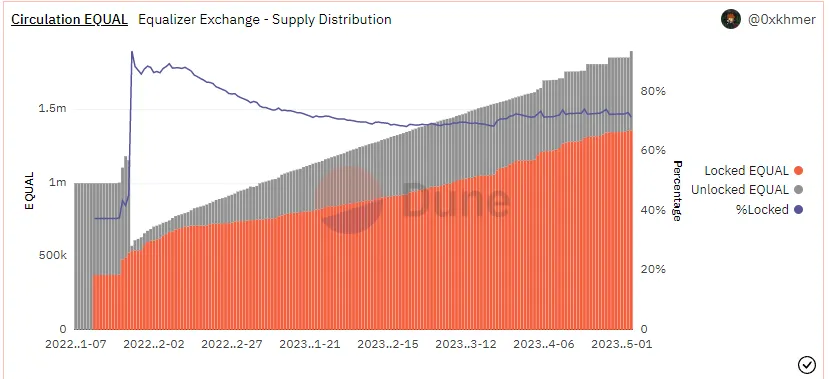

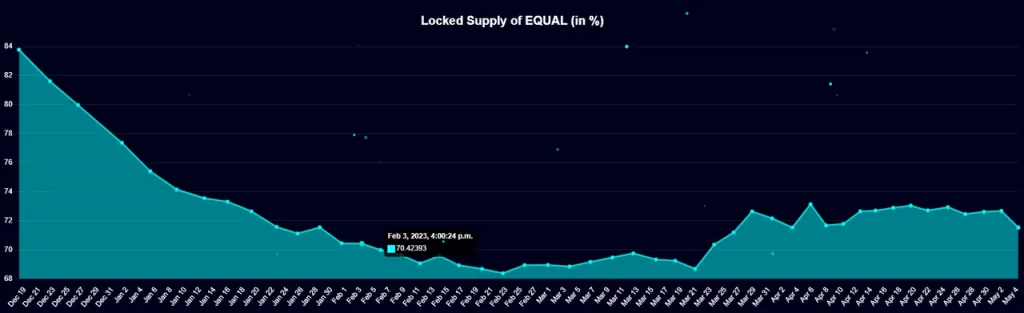

d.质押比率

Equalizer上线后的代币质押率一度高达94%,不过后续逐渐回落至70%左右的水平,目前质押率为71.55%。

官方提供的新增代币质押数据,也显示目前每天新增的代币进行质押的比率在71%左右。

根据过往数据显示,贿赂量较大的Pool的投票APR主要在80%-150%区间。

2.3.3小结

虽然Equalizer的流动性规模明显小于Velodrome、Thena,但其收入和贿赂金额与其规模相比并不逊色。但近一个月以来其TVL经历了一波明显大于对手的快速滑坡,这与其币价下跌有很大的关系,代币价格与其采购的流动性的关系依旧是高度相关的。

此外,Equalizer所在的Fantom生态自从此前AC离开后一直表现低迷,即使后来AC重回担任顾问,生态境况仍未好转,其链上的DeFi TVL已经跌至第10位,近一年的跌落速度仅次于归零的Terra和受SBF事件和FTX崩盘影响的Solana,就连AC回归后也没有明显好转。近期甚至连AC都在Twitter上对Fantom团队的营销动作迟缓表达了隐隐的不满(后又删除)。随着Arbitrum、OP、Base等L2的崛起后对开发者、用户和资金的虹吸,Fantom等L1的未来恐怕将更加艰难。

2.4 Chronos:Arbitrum上的ve(3,3)新势力

Chronos于不久前(4月26日)刚刚上线,虽然它并不是Arbitrum上的第一个ve(3,3)项目,但上线后的初步业务表现远比之前的尝试者要成功,而且也引入了针对传统ve(3,3)模式问题的新机制。尽管其正处于业务发展的早期,但目前来看项目整体质量不错,加上Arbitrum良好的发展势头,笔者认为有继续关注的必要性。

2.4.1 项目介绍和差异机制

a.机制设计

部署在Arbitrum之上的Chronos,其机制设计广泛参考了Velodrome、Thena和Equalizer,与传统ve(3,3)的机制差异体现在:

-

取消Rebase机制,ve用户不再获配排放的代币(与Equalizer一致)

-

ve锁仓最长时间为2年(与Velodrome一致)

-

早期采用NFT进行募资,NFT质押后可分享协议10–20%的手续费分润,后续还将有推荐返佣机制(与Thena一致)

-

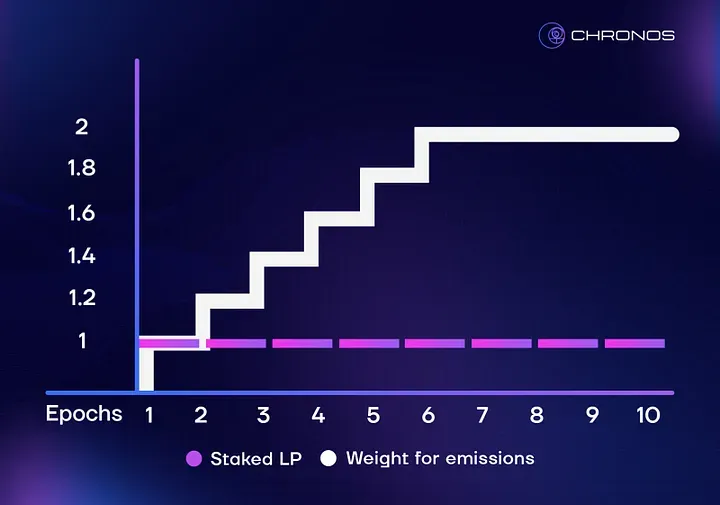

为流动性提供者的LP凭证引入“质押时间”的概念,用户将LP token再次质押后获得maNFT(Maturity-Adjusted NFT,即动态成熟度NFT),以maNFT作为获得流动性激励的凭证,成熟度越高,获得激励的加成效果越强(最高为2倍)

-

vAMM费率为0.2%(与Thena、Equalizer一致),sAMM费率为0.01%(与Velodrome一致)

其中最主要的创新在于maNFT的应用,传统ve(3,3)机制的(3,3)博弈设计主要针对代币的质押环节,但是流动性的存留依旧是ve(3,3)Dex们的主要难题。而以maNFT作为带有时间权重属性的LP来分配流动性激励,会提升LP长时间留存的意愿,增加了撤离流动性的“时间价值损失”。此外,maNFT的用户还可以通过转售的方式来出让流动性,而质押时间较长的maNFT自然也会有更高的“时间溢价”。

maNFT的引入,把协议对流动性“量”的激励,进一步升级为对流动性“量”+“留存”的激励。当然,如果时间要素在激励分配中的权重过高,这也会导致新的LP面对老LP在流动性挖矿上的效率劣势,导致吸引新的流动性不力,如何平衡两者还需要实践来证明。

b.团队情况

Chronos的核心团队处于匿名状态,官方公示的9名核心成员仅标注了工作职能,并未提供更多个人资料。目前协议已经完成了Certik的审计。

c.大事记

2023.3项目启动,宣布产品将发布在Arbitrum上。

2023.44月1日,发布NFT募资和权益细节,以及合作协议(可获得ve治理权空投)的清单。

2023.44月14日,公布代币初始分配规则以及空投细节。

2023.44月20日,给出了具体的上线发布规则,以及初始的流动性信息等。

2023.44月27日,项目上线,Epcoh0。

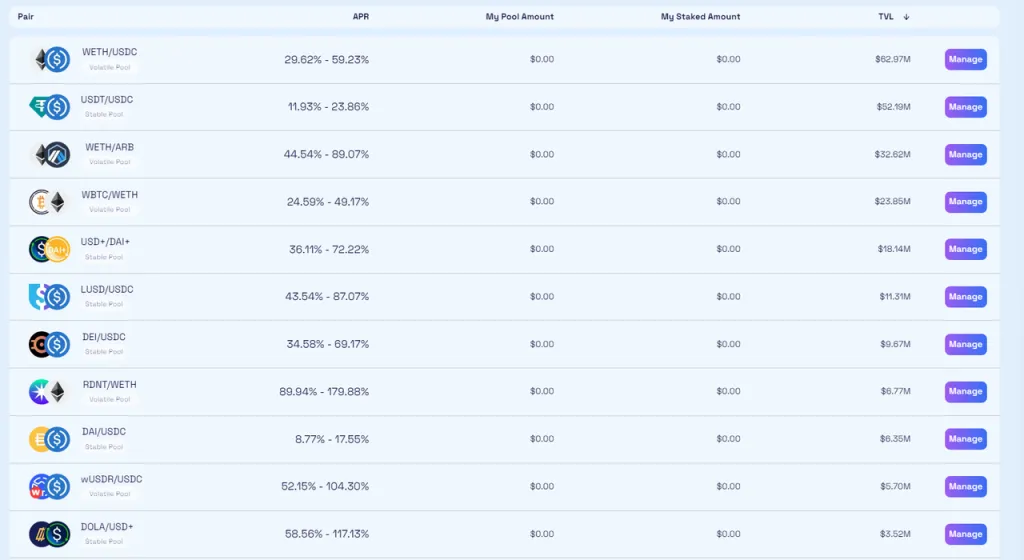

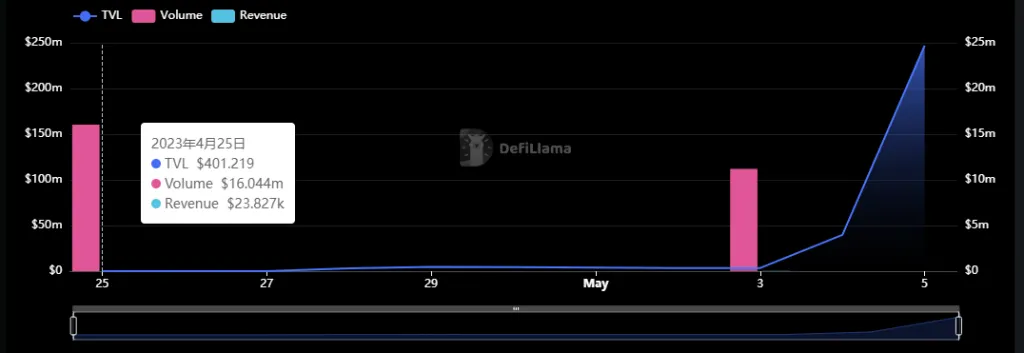

2.4.2 业务情况

需要注意的是,在笔者撰文至此时Chronos仍是一个上线不足两周的新项目,其各项业务指标和价格均处于剧烈波动的状态,请读者在阅读和参考时需将此因素考虑在内。

a.流动性(TVL)以及对应的流动性采购开支

目前Chronos仅为上线的第二周(5.5),流动性已经达到了2.63亿美金。其中TVL排名前10的Pool中,有6个属于稳定币池,而稳定币池的TVL占比为37%,并不算高。

而目前Chronos处在epcoh1,,每周用于流动性采购的排放量为2,509,650个CHR(初始排放×99%×97.5%),以目前的价格1.18$计算,本周Chronos的流动性采购费用为1.18×2,509,650=2,961,387$。

我们同样以TVL/流动性采购费用,得到:263,000,000/2,509,650=104.8,即价值1$的CHR激励目前可以维持104.8$的TVL。

b.交易量和交易手续费

根据Defillama的数据,Chronos上线首周的交易量为1600万美金,手续费为23827美金。来到5月3号开启的第二周,交易量开始迅速放大。

c.贿赂金额和项目数量

根据官方披露的信息,Chronos首周(epcoh0)的流动性采购金额超过了18万美金。

其中贿赂金额在5000$以上的项目(根据贿赂金额降序)有:Overnight(稳定币)、Yield Farming index(收益聚合)、GMD(收益聚合)、Deus(合成资产和衍生品)、Radiant(借贷)、Tangible(稳定币)等。

除此之外,在Chronos正式上线前,项目方提前发布的veNFT空投合作协议清单非常细致,除了列明了合作项目的定位、分配份额之外,还就双方在业务层面达成的合作意向和价值进行阐述,令人印象深刻。截至目前(epoch1),Chronos上建立的贿赂Pool已经有100个。

d.质押比率

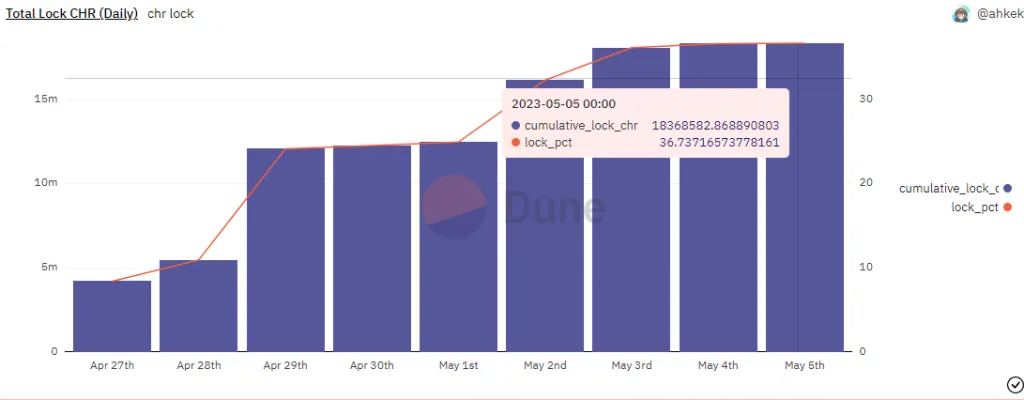

根据*@impossiblefinance*构建的数据看板,Chronos的锁仓率走势呈现低开逐渐高走的趋势,但在达到36%后进入平台期,目前(5月5日)代币锁仓率为36.7%。

相较之下,Velodrome、Thena和Equalizer其他三个ve(3,3)项目的质押率大多在60–80%之间,Chr锁仓率还有很大的提升空间。

2.4.3 小结

Chronos在Velodrome、Thena和Equalizer三者的基础上进一步进行了创新,引入了LP的时间权重作为获得流动性激励的重要维度,是针对现有ve(3,3)挑战的积极尝试。加上Chronos处于生态繁荣的Arbitrum公链上,拥有更高的业务发展空间。不过,Chrono目前仍处于epoch1阶段,其代币正处于快速通胀时期,目前CHR相对于初始总量的周通货膨胀率约为5%且用户整体锁仓意愿不高,二级市场短期恐仍有较大的抛售压力。

3.总结

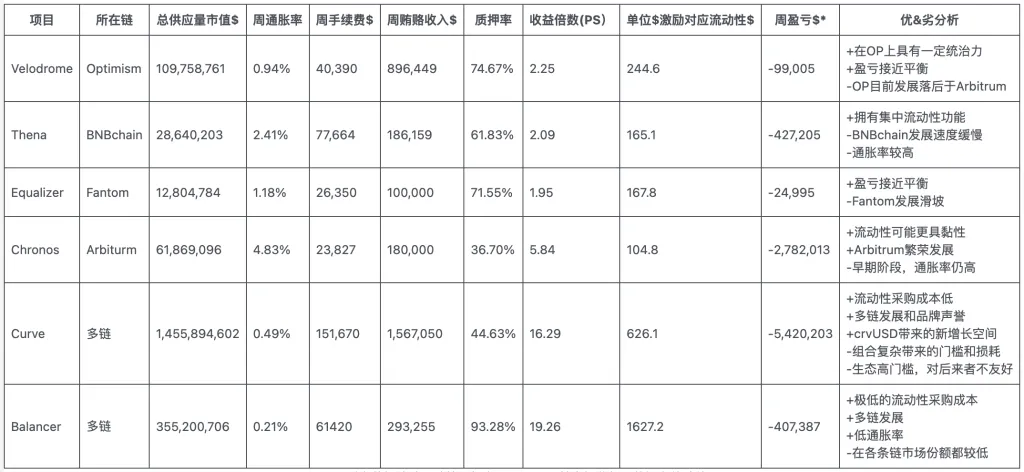

在本章节,笔者将从项目的市值、业务数据和项目特性出发,将本文覆盖的四个项目以及同样采用ve模型,兼营现货交易和流动性采购市场的Curve、Balancer进行横向对比,然后结合ve(3,3)项目对Dexs的未来发展和竞争进行梳理思考。

3.1 ve(3,3)和ve项目对比

从上表我们可以看出,由于Dex赛道的惨烈竞争,仅从收入与激励费用的比较(不考虑流动性采购者对治理代币的买盘)来看,目前所有veDEX都处于亏损阶段。但是由于ve(3,3)类Dex对贿赂模块的直接整合,以及更宽松的流动性采购条件(无需治理投票决定进入Gauge的权限,采用中心化申请制),让他们实现了“同样流动性下”更高的贿赂收入。

而老牌Dex由于发展的历史更长带来的品牌和信任优势,拥有明显低于新兴Dex的流动性采购成本,这或许也是Curve和Balancer能享受更高PS估值的主要原因之一,因为收入扣除成本和费用后才是净利润。

3.2 ve(3,3)和Dexs的未来

从业务数据表现上来看,Velodrome在OP上站稳TVL的位置,Thena作为后进者能在颇为成熟的BNBchain上排进前列,Chronos上线两周就登顶Arbitrum的TVL前三,这都说明了ve(3,3)模式在实践中的优越性。

在笔者看来,由AC提出、被后来者发扬光大的ve(3,3)是颇为有价值的Dex探索,其中有些实验被证明是颇为有效的,比如:

-

将流动性采购(贿赂)模块直接整合进Dex,提高采购的便利性,避免三方投票平台的“抽税”

-

强调“TOB”属性,重视对流动性采购者(其他项目方)的激励(比如对潜在客户协议空投治理权),明显提高了贿赂端收入

-

根据投票分配Pool的手续费,将激励指向更能创造费用的Pool

而有一些ve(3,3)重要机制也在实验中被逐渐证伪和淘汰,最典型的就是为了保证ve用户的治理权不被稀释而设置的Rebase机制。先是Velodrome大大下调了rebase的比例,而较新的项目如Equalizer和Chronos则完全取消了Rebase,以保证后进的流动性采购客户相比早期用户不会有明显的劣势。

更重要的是,ve(3,3)项目们强劲的流动性采购收入,似乎进一步证明了“兼营现货交易和流动性买卖”这一Curve开创的Dex模式的可行性。

笔者在*《理解Curve的正确姿势:头部流动性市场的业务现状、生态发展、护城河及估值对比》*中曾经大篇幅谈到过项目方为什么会倾向于在Curve或Velodrome这样的DEX平台采购流动性,而不是采用传统的“二池”模式,即:

-

在大平台采购往往有更低的成本

-

部分避免用本币做激励带来的“币价-代币流动性负螺旋”

-

缓解二池挖矿调整激励政策造成的社区预期动荡

而在具体的运营中,ve(3,3)项目们用更小的流动性规模创造出了更高的流动性转售收入,这可能来自于它们对于新客户的“开放态度”。在Curve上新项目想要采购流动性首先就要面对进入Gauge的投票表决问题,不够票连采购资格都没有。而ve(3,3)项目们虽然大多承诺后续会将Gauge的审批权放给社区,但目前均采用比较宽松的中心化申请制,一方面大大拓展了潜在客源,另一方面也带来了被竞价抬高的流动性价格,这都直接助推了收入的上升。

但这也带来了潜在的风险,即抱有恶意或是运营不善的项目方也因为审核的松弛更可以便捷地、迅速买到流动性。当恶性事件发生时,损失的将是在Dex提供流动性的LP们。比如2021年11月,稳定币USDM的发行方大量贿赂在Curve采购到流动性之后,虚印USDM进行砸盘套现,USDM的归零给LP们造成了约3500万美金的损失。而就在今年5月6日,Defi协议DEUS被黑客攻击,造成其发行的美元稳定币Dei脱锚跌至0.18$,而DEUS是众多ve(3,3)项目的流动性采购者之一,发生攻击前其稳定币Dei在多个平台都有不错的流动性。流动性采购者的评估资质究竟是应该由社区来把控,还是应该来者不拒,由LP们自行承担做市的风险,这是一个很有意思的实践课题。

另一个值得关注的趋势是发轫于Curve的ve(3,3)型Dex,目前在保留了传统的Curve稳定交易池和Uni V2 AMM机制之外,正在积极引入Uni V3的集中流动性机制。集中流动性是Velodrome即将上线的V2最重要的功能,Thena更是通过跟外部伙伴合作火线上线了集中流动性功能,上线后其交易量也有了明显的放大。与此同时,Curve也没有停止交易算法改进的脚步,目前其关于tricrypto V2(WBTC\ETH\USDT)的算法改进方案已经流出,旨在进一步扩张其在头部代币品种上的交易量份额。

相对于中心化交易平台,Dexs的优势在于资产无需托管带来的隐私和自主性,可以连接整体DeFi生态的可组合性,以及更容易成为新兴项目的初始流动性发源地,它也是整个Web3商业世界的基础流动性层。

未来,我们有望看到Dexs进一步扩大自己在加密交易中的总份额,但是对于单个Dex项目来说,Dexs的竞争远远未到终局,正如笔者在*《理解Curve的正确姿势:头部流动性市场的业务现状、生态发展、护城河及估值对比》*所说的:

“所有的项目都处于长期的血海竞争之中,垄断地位变得遥不可及,几乎没有一个项目对用户(流动性提供者、交易者和流动性采购者)有绝对的定价权。项目的唯一生存之道就是追求极致的运营效率和持续的创新赛跑,以期望通过更优越的机制、更好的体验,获得阶段性的用户青睐(但往往后来又会被其他项目的模仿或创新所追赶或反超)。”

相比起早期的去中心化订单簿项目IDEX、AMM的首创者Bancor、把AMM发扬光大的Uniswap和引入ve模型的Curve,ve(3,3)更像是一次小型的迭代。

Dexs们的创新大战仍在继续,目前只是中场罢了。

4.致谢

感谢ve(3,3)的研究者、Panews研究总监@Jianghb1992对本文的仔细审阅和宝贵意见,以及Thena的社区用户@BOBBOB15047599 和我司创始合伙人 @fanyayun 、研究员@lawrence_leeee 的审阅和反馈。