1. 项目概况📝

简介

Terra 是一个公共区块链协议,部署了一套算法去中心化稳定币,支撑着一个繁荣的生态系统,将 DeFi 带给大众。

Terra Protocol立项于2018年1月,是一个基于算法的稳定币协议,致力于提供一套价格稳定且被广泛采用的稳定币系统。

“Terra”指的就是该系统内的稳定币,与MakerDAO、Liquity等货币协议主要专注于铸造与美元挂钩的稳定币不同,Terra在一开始就志在提供一套更为丰富的货币组合,以满足不同区域、不同场景的稳定币需求。目前Terra协议提供包括与美元、韩元、蒙古图格里克、泰铢以及国际货币基金组织特别提款权(SDR)挂钩的多个稳定币,但从发行量来说,UST仍然是目前Terra Protocol最主要的稳定币。

除了货币种类的丰富性,Terra与Maker更大的差别在于其不仅仅局限于一个铸币或借贷协议,而是尝试围绕其底层货币系统搭建和引入更为庞大的金融服务体系,因此Terra协议本质上正在朝一个专注DeFi的公链生态发展。

Terra 是一个稳定币区块链协议,其原生代币 Luna 主要作用在于通过质押和销毁机制在算法上维持稳定币锚定。可类似看做是弹性稳定币系统,特点在于 Terra 系统中的稳定币可以对标美元、韩元、欧元等各类现实资产,原生代币 Luna 具有质押、分红、投票权。

Terra 最初专注于亚洲电商支付领域,其在韩国推出移动支付应用 CHAI 年交易量近10亿美元。2018年便获得币安、火币、OKEX、Upbit等共同投资,其创始人 Daniel Shin 是韩国电子商务平台 TMON 创始人,目前该平台是韩国第二大电商平台。其他团队成员技术、商务能力均较出色,可持续关注。

当前市值

- LUNA:41B

- UST:17B

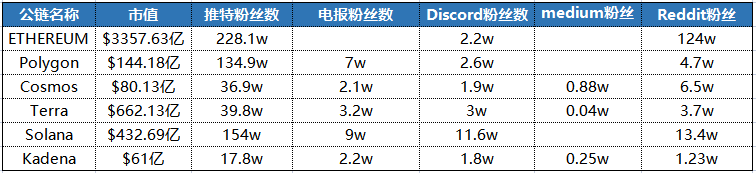

2. 社区状况📱

3. 团队💻

Terra的核心团队成员所在的公司主体是Terraform Labs,我们可以把它理解为Block.one公司相对于EOS的存在,这个团队是Terra项目的创造者以及核心推动力量。

创始人

Terra的主要创始人有两位:Daniel Hyunsung Shin和Do Kwon。

Daniel Shin是Terra的联合创始人,在Terra早期的报道中他作为公司的创始人在新闻报道中频繁现身。Daniel本身就是韩国电子商务领域的知名企业家,毕业于美国沃顿商学院,同时也是韩国电子商务平台TMON的创始人兼主席,该平台创立于 2010 年,主打团购模式,截至2020年约有900万用户,据新闻报道是韩国第二大的电子商务平台。

但是从2020年开始,Daniel Shin逐渐淡出了Terra的对外宣传,团队对外发言人变成了另一位联合创始人Do Kwon。

Terra的CEO兼联合创始人Do Kwon毕业于美国斯坦福大学计算机专业,于2019年入选“Forbes 30 Under 30 ”。他曾于2016年1月创立通讯应用Anyfi,但于2017年10月退出。从2020年开始,Do Kwon站到了台前,成为公司的主要发言人,经常在媒体和社区AMA中露面与大家交流。

Terra Protocol背后的企业Terraform Labs位于韩国首尔,公司规模约为50多人,这在加密企业来说算是一个不小的团队。

从人员分布上来看,Terra的大部分员工在韩国工作,但在美国也有不少员工。其中岗位占比最高的是开发人员,其次是BD、财务和市场营销。而员工的专业也集中在计算机、数学、财务等领域。

Terra的团队不像其他DeFi和公链团队那样清一色的来自于加密领域,而大多是互联网商业背景。目前来看,团队也充分发挥了这一优势,利用自己的产业资源,不断把Terra生态通过支付应用嵌入到大型互联网产品中。

投资机构

Figment Networks、Arrington XRP Capital、Binance Labs、OKEx、Huobi Capital、Polychain Capital、FBG Capital、Hashed、Kenetic Capital、TransLink Capital。

4. 经济模型📊

代币

Luna作为Terra的核心代币,其对于持币者的作用主要有三:

- 治理代币:用来发起提案,以及对协议的重要参数和规则调整、资金赞助等提案进行投票;

- 质押获得奖励:通过质押Luna给验证节点,可以获得Terra网络的Gas费、稳定币税和Luna的铸币;

- 铸币资产:用户要铸造新的Terra稳定币,必须通过Luna来进行,这个动作有点类似于将Luna转换为稳定币,该过程称为铸币,目前铸币所消耗的Luna将统一进入社区池,根据官方的规划,社区池内的Luna将在Terra Protocol的Columbus-5主网上线后进行销毁。

除此之外,目前在Terra的官方钱包客户端Terra Station通过内置的Terra Swap功能将Terra兑换为Luna时,其产生的手续费也将用于回购Luna,分给节点作为收入。

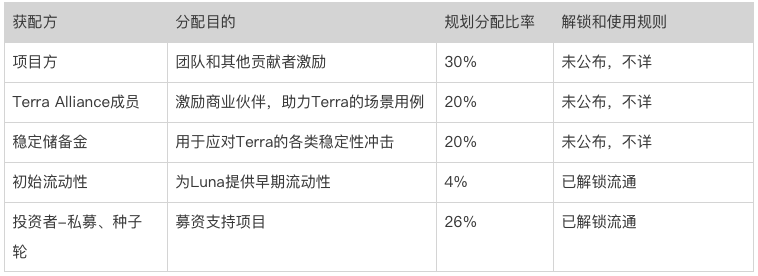

代币分配

Luna代币规划总量为10亿枚,实际代币总量为9.9541亿枚左右,目前实际供应量为4.15亿左右,其代币分配情况如下:

- Terraform Labs(10%):用于促进Terra项目的研究与开发。

- 员工和贡献者池(20%):用于补偿项目的员工和贡献者。

- Terra联盟(20%):Terra联盟对于推动Terra的早期采用和使用至关重要。 我们将使用该部分奖池设置激励机制,主要是市场折扣计划(例如用户优惠券)和联盟合作伙伴的批量激励机制。

- 稳定储备(20%):引导稳定币并非易事。 稳定性储备将用于管理网络接近起源的早期稳定性。

- 支持者(26%)

- 创世纪流动性(4%)

总代币量中有高达70%的代币解锁时间不明,此外,Terra的浏览器功能极为有限,目前并没有查询Luna地址排名、持仓比率等功能,这进一步降低了项目代币的透明性,这一点值得投资者警惕,毕竟清晰透明的规则和数据公开,比依赖项目的道德自律要来得更靠谱。

5. 生态🔄

代表项目:

1) Anchor

2021年3月在Terra上线的Anchor,该产品的卖点就是可以提供年化20%左右的稳定储蓄收益率。或许20%的收益率对于经历过DeFi挖矿热潮的加密用户来说吸引力一般,但对于低利率甚至负利率环境中的传统世界用户是非常有吸引力的。

Anchor面向储蓄用户的收益率是比较固定的,可由其社区治理来调整目标利率,目前为19.46%。相对大部分DeFi产品的浮动存款利率,Anchor的固定利率更加符合传统金融用户的理财习惯,这种又高又稳定的“理财产品”是一种粗暴有效的资金拉新手段。

在加密货币牛市中,由于各类项目估值的泡沫化,项目代币的价格也水涨船高,加上投机和套利需求的活跃,稳定币的借用需求大增,这使得各类挖矿收益长期能保持在二位数甚至三位数。但当加密市场进入熊市,奖励的代币价值下跌,投资和套利需求萎缩,储蓄收益自然也大幅下跌。

那Anchor是如何保证其存款利率长期处于20%附近的呢?

主要原因有两个:

- 它只接受有原生Staking收益的资产作为借款抵押物,比如Terra的核心代币Luna,以及近期刚刚支持的stETH(通过和staking服务商Lido合作),因此Anchor可以获得抵押代币的额外staking收入,用于补贴存款人。

- Anchor上线后启动了为期4年的借贷挖矿机制,当系统的实际收益率(借款利率+抵押代币的Staking收入)低于目标储蓄利率时,系统就会提高借贷挖矿的力度,以刺激借款行为(本质上是通过代币补贴来降低借款利率),进而提升存款资金的利用率,最终提升借贷利率来到目标的储蓄区间(比如目前的19.46%),满足储户的收益需求。

除了Anchor之外,Terra还在筹备针对不同国家的类Anchor产品,包括同样以20%储蓄利率为目标的储蓄类应用Tiiik(优先向澳大利亚地区的用户开放),定位消费级应用的固定利息产品Saturn Money(支持英镑和欧元存入),这也透露出Terra拓展更多区域用户的野心。

2) Mirror

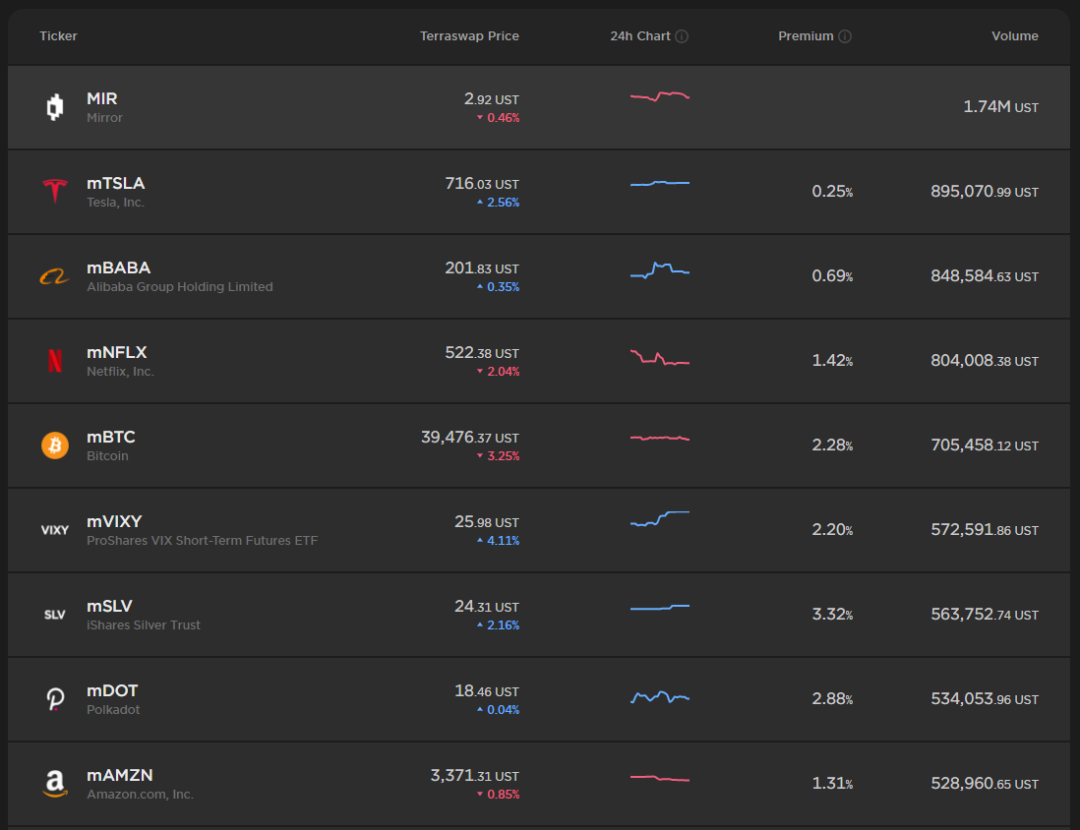

Mirror Protocol是一个去中心化的合成资产协议,它由Terra孵化,并以Terra稳定币作为主要抵押物以150%的抵押率自由铸造和交易各类合成资产,合成资产在Mirror平台中也被称为镜像资产(mAssets)。mAssets的目标是模拟和跟踪从股票到加密货币任何资产的价格,这为投资人提供了丰富的资产类别可供选择。

Mirror上的所有mAssets都与UST配对,只能通过UST进行交易,这为UST提供了直接的交易使用场景。

理论上来说,合成资产的价格是一个基于底层标的物参数变化的“数学函数”,并没有实际的价值支撑,也不需要托管底层资产(比如特斯拉股票合成资产的底层资产本应是特斯拉股票),直接在区块链上合成。

因此,合成资产智能合约可以包罗万象并添加杠杆,拥有比传统资产更强大的灵活性。其可以覆盖的标的物包括股指、个股、利率、外汇、大宗商品和商品指数,甚至是基于信用、住房、通胀、天气等开发的另类衍生品,有极大的挖掘空间。

这使得Mirror理论上可以满足Terra生态内投资者全方位的投资需求。

但需要注意的是,与Synthetix的合成资产采用预言机报价来直接交易不同,Mirror的合成资产交易是通过AMM机制进行的,这一方面为UST带来了庞大的流动性需求,另一方面也造成单笔交易金额较大时会导致的高滑点等问题,影响了产品的使用体验。

此外,目前Mirror启用了流动性挖矿,该机制为这一原本是零和博弈的市场带来了额外的收入,对于Mirror初期的迅速起量帮助巨大,但MIR代币的价值捕获及这种模式的可持续性仍然需要观察。

目前Terra前5大应用中,Mirror和Anchor的TVL就占到了近98%的比率,与Anchor通过高息固定收益存款创造Terra的稳定币需求不同,Mirror是通过mAsset资产的流通性挖矿为Terra创造了巨大的稳定币需求。

除了Mirror之外,Terra还在孵化其他投资类产品来为用户提供更为丰富的投资选择,比如在今年3月底Terraform Labs联合创始人Do Kwon就表示正在开发一款基于Terra生态的算法ETF产品Nebulas,此外还有衍生品交易平台Vega等等。