Quinta-feira é dia de experiências degeneradas no Laboratório DeFi 🧪

Hoje você irá aprenderá a utilizar a Symmetric, um protocolo com pools de até 8 tokens, permitindo você expor-se a uma gama de ativos e ainda obter rendimentos!

O que você vai aprender hoje:

- O que é a Symmetric?

- Entendendo a dinâmica das pools multi-tokens

- Como obter rentabilidade passiva na Symmetric?

O que é a Symmetric?

A Symmetric é fork da Balancer presente na Gnosis Chain - antiga xDAI - e Celo. O protocolo tem como objetivo oferecer mercados eficientes para usuários interessados em negociar tokens em sua DEX, ao mesmo passo que fornece opções de rentabilidade interessantes aos provedores de liquidez. Seu diferencial é a utilização de pools com até 8 tokens diferentes, permitindo usuários expor-se a uma gama de tokens com apenas um depósito.

Pools com múltiplos ativos são comparados aos ETF - Exchange Trade Funds -, produto do mercado de finanças tradicional. Ao adquiri-lo, o investidor expõe-se a uma cesta de ativos selecionadas pelos gestores do fundo, mas com a obrigatoriedade de pagar uma taxa de administração - cerca de 1 a 3% da aquisição -. Um exemplo de ETF com criptoativos é o HASH11, da Hashdex.

No caso da Symmetric, os usuários são capazes de realizar o mesmo investimento e ainda obterem rendimentos passivos, sem nenhum custo atrelado ao seu depósito. Ou seja: em DeFi, você é pago para depositar; em TradFi, você será cobrado pela utilização do produto criado pelo fundo.

Você deve estar se perguntando: mas se não há taxa de administração, qual a origem do dinheiro para pagamento das recompensas?

Os protocolos DeFi cobram pequenas taxas de negociação dos usuários que utilizam suas DEXes. Uniswap, Curve, Pancakeswap, Honeyswap e a Symmetric utilizam esta estratégia. Normalmente, as taxas são arbitradas via governança ou de acordo com a volatilidade do ativo.

Tratando-se da Symmetric, as taxas de negociação coletadas dos ativos negociados serão selecionadas pelos criadores das pools.

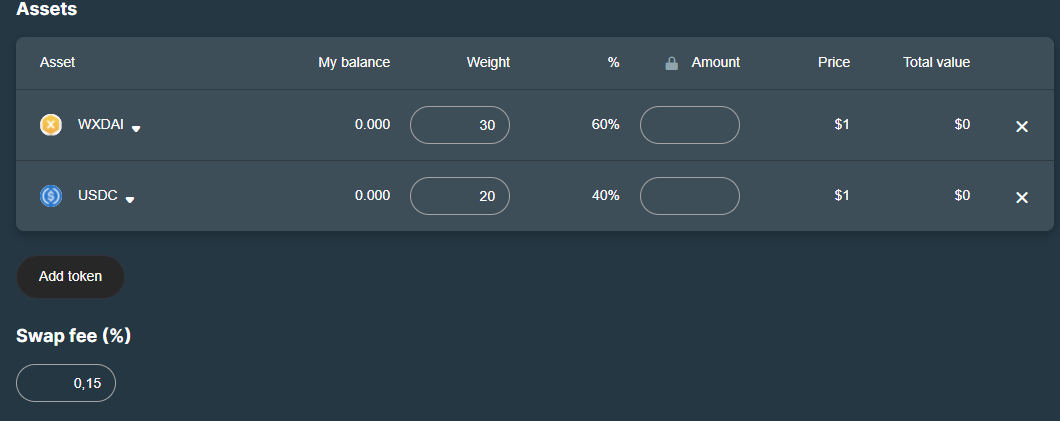

No exemplo acima, estamos criando uma pool de wxDAI e USDC com uma taxa de 0,15%. Estas, serão utilizadas para remunerar os provedores de liquidez.

Além disso, outros protocolos podem fornecer incentivos para as pools, atraindo maior liquidez para negociação de seus ou tokens de parceiros.

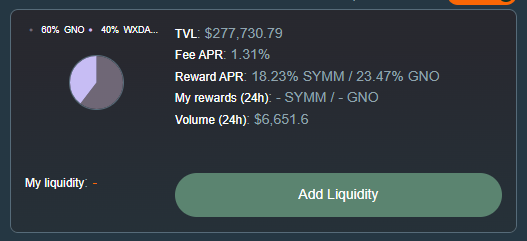

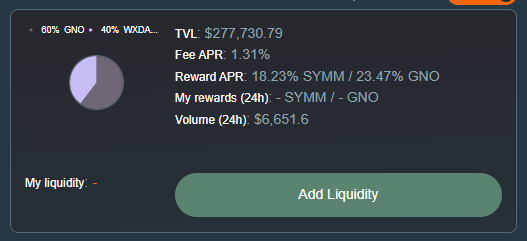

A pool acima tem apenas 2 tokens: wxDAI e GNO. As recompensas pagas pela Symmetric são denominadas em SYMM, seu token nativo. Porém, a Gnosis Chain, querendo atrair maior capital para negociação no par wxDAI/GNO, está incentivando aos usuários a depositarem seus tokens na pool, pagando uma recompensa adicional em GNO. Todas as recompensas você pode observar em Reward APR.

Compreendidos os conceitos de ETF, pools de ativos com múltiplos tokens e a origem dos incentivos financeiros pagos pela Symmetric, vamos a prática!

Entendendo a dinâmica das pools multi-tokens

- Acesse a Symmetric

- Clique em “Reward Pools”

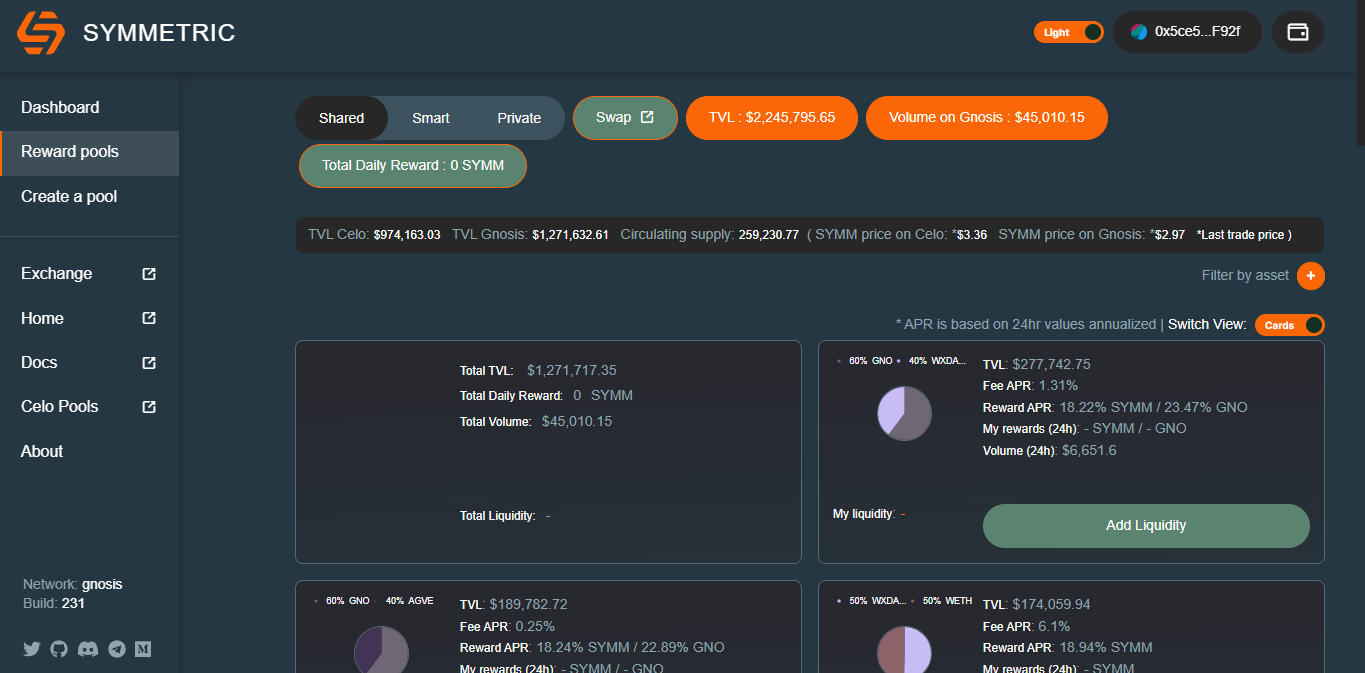

- Serão listadas todas as pools existentes no protocolo. Observe que na parte superior há três tipos de pools:

- Shared: pools convencionais criadas por usuários e abertas para qualquer interessado em prover liquidez a elas.

- Smart: detém uma maior complexidade e risco, com estratégias diferentes e que podem alterar-se de acordo com o arbitramento do criador da pool.

- Private: somente o criador da pools poderá prover liquidez.

- Recomendamos observar apenas as Shared pools. Iremos explicar como utilizá-las.

- Para escolher uma pool para prover liquidez, analise sempre o volume de negociação dos tokens existentes nela.

- Caso esteja seja alto, significa que há a coleta de taxas constantes da negociação de seus tokens. Assim, o pagamento dos incentivos financeiros por prover liquidez podem ser considerados sustentáveis, porque existe receita suficiente para distribuir recompensas.

- Porém, observe também a existência de pools com recompensas adicionais. Estas, mesmo com menor volume, poderão proporcionar maiores rentabilidades

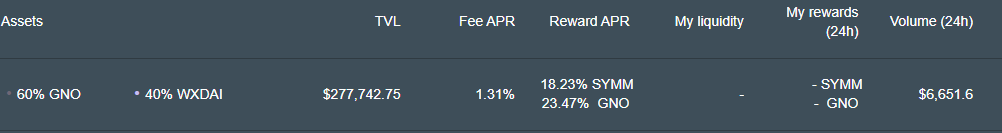

- Na pool de wxDAI/GNO indicada no começo do texto há duas recompensas: SYMM e GNO. O pagamento de dois tokens diferentes diversifica os rendimentos pagos pelo protocolo, além de proporcionar maiores incentivos aos provedores de liquidez.

- Mesmo com o volume de negociação reduzido - Volume (24h) -, a taxa de negociação dos ativos e os incentivos da Gnosis são suficientes para manter a rentabilidade da pool.

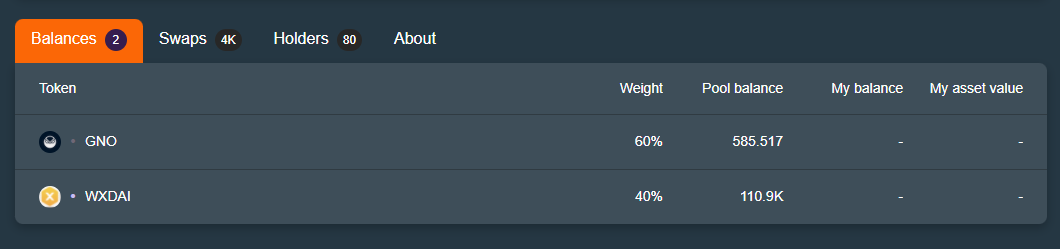

- Além dos incentivos, análise também os ativos existentes na pool.

- Ao prover liquidez você ficará sujeito ao Impermanent Loss ou Perda Impermanente. Quanto maior a variação do valor entre os tokens, maiores poderão ser seus prejuízos.

- Por isso, ao escolher uma pool, analise a estabilidade do preço de todos os tokens inseridos nela e a variação entre eles.

- Um adendo: pools com mais de 2 tokens sofrem um risco ainda maior de Perda Impermanente. Verifique a porcentagem de cada token na pool, para compreender melhor os seus riscos.

- Uma forma de mensurar a Perda Impermanente é fazendo uso de calculadoras específicas para esta tarefa. Você pode encontrar uma delas aqui.

- Agora que você entendeu como analisar uma pool na Symmetric, chegou a hora depositar seus tokens!

Como obter rentabilidade passiva na Symmetric?

- Dentro da aba “Rewards Pools”, escolha uma pool de seu interesse, segundo suas análise.

- De acordo com a análise feita anteriormente, vamos optar pela pool de 40% wxDAI e 60% GNO

- Clique em “Add Liquidity”

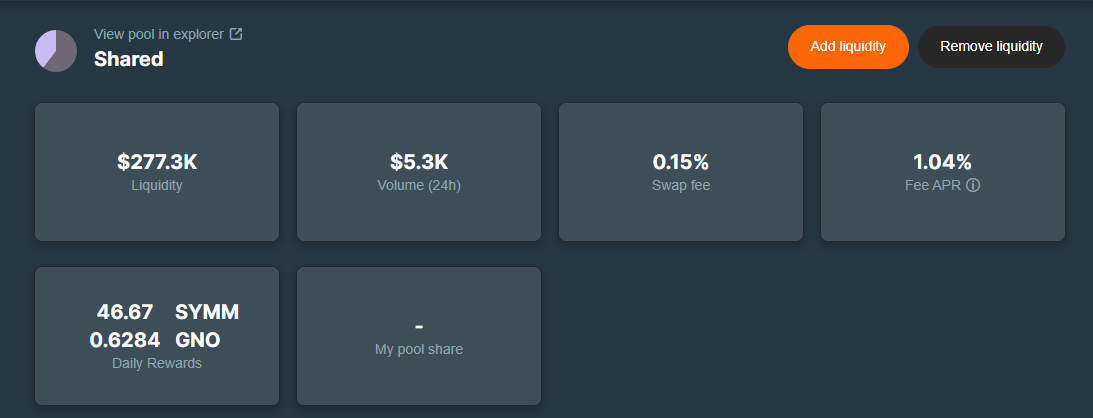

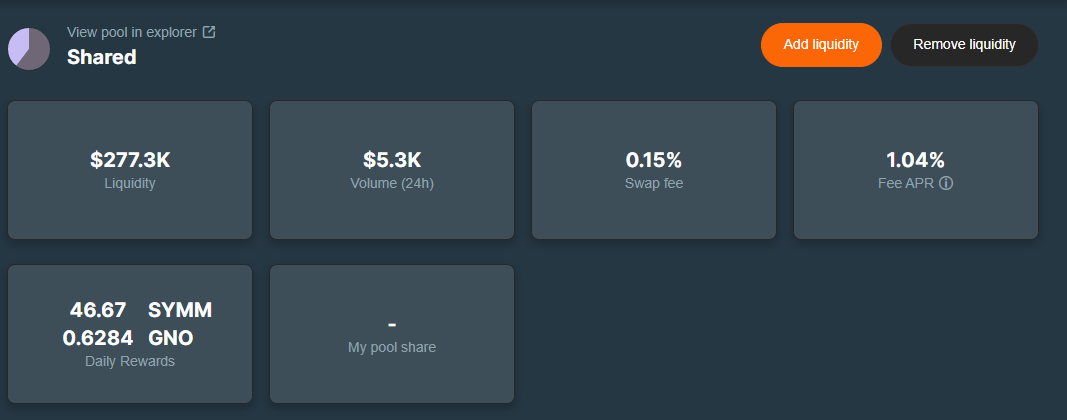

- Será aberta uma página com informações mais detalhadas da pool:

- Gráficos demonstrando a variação de volume de negociações dos tokens; liquidez; e as taxas coletadas nas últimas 24 horas:

- E informações quanto ao seu saldo na pool; os swaps realizados entre os tokens; e os endereços dos provedores de liquidez.

- Clique novamente em “Add Liquidity”

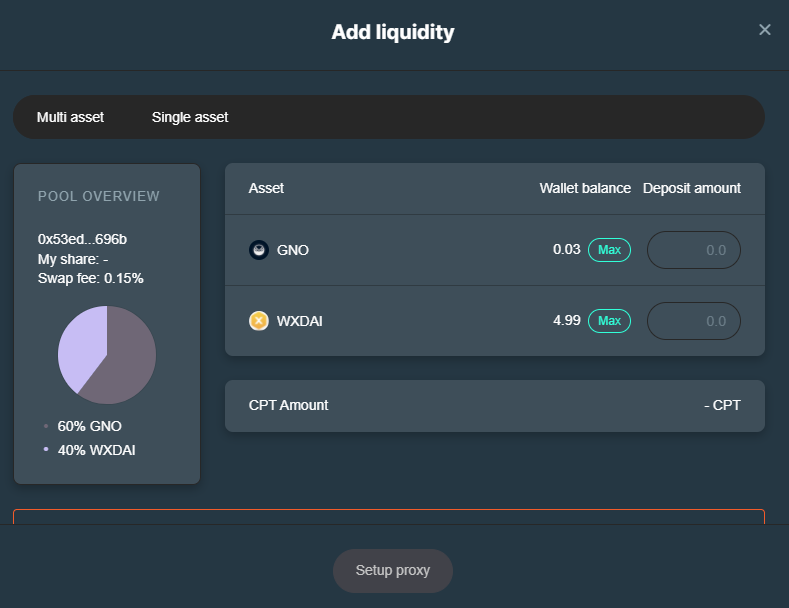

- Um pop-up será aberto:

- Há duas opções para prover liquidez na pool:

- Multi asset: você irá depositar os tokens em quantias proporcionais. No caso da pool de 40% wxDAI/60% GNO, precisará ter a porcentagem correspondente de cada token e deposita-los.

- Single asset: basta optar por um dos tokens da pool e depositá-lo.

- Observe que há um espaço com os dizeres “CPT amount”. Este, representará a sua participação na pool e ficará na sua carteira após prover liquidez.

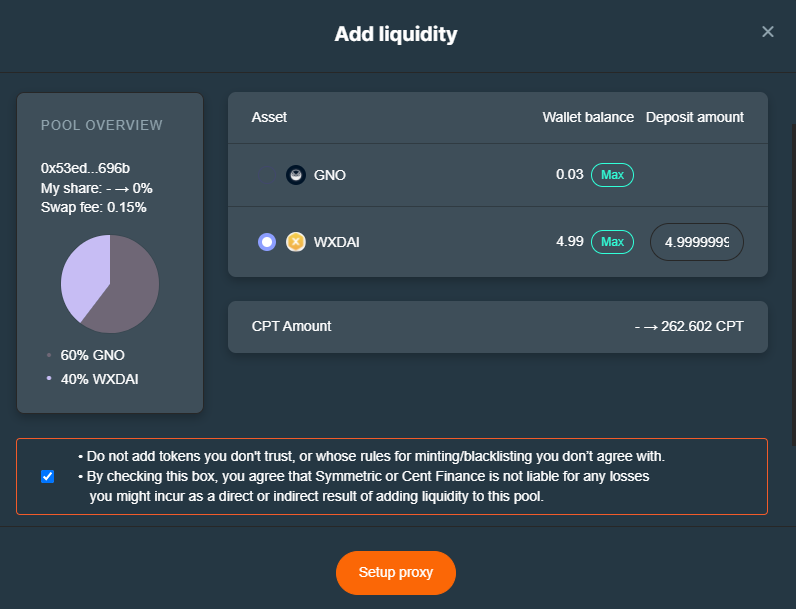

- Vamos optar pelo Single Asset. Nesta opção, há menos transações a serem realizadas e precisará apenas de 1 token.

- Acima, você pode observar que estamos depositado ~5 wxDAI e recebendo 262.602 CPT, representando a nossa share da pool de wxDAI/GNO.

- Clique na checkbox, concordando com os termos de uso da Symmetrics e em Setup Proxy.

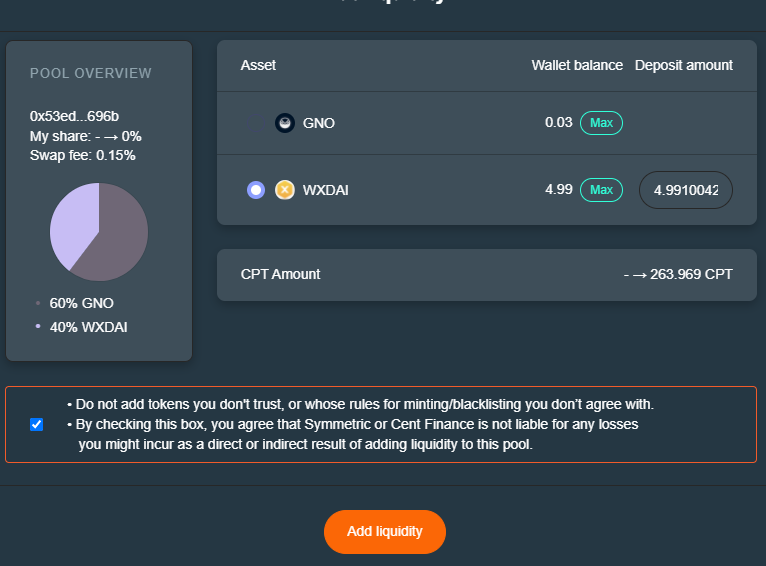

- Após isso, dê “Unlock” no token depositado e em “Add Liquidity”:

- Aprove a transação em sua wallet e pronto! Seus tokens já estão lhe gerando rendimentos passivos 🤑

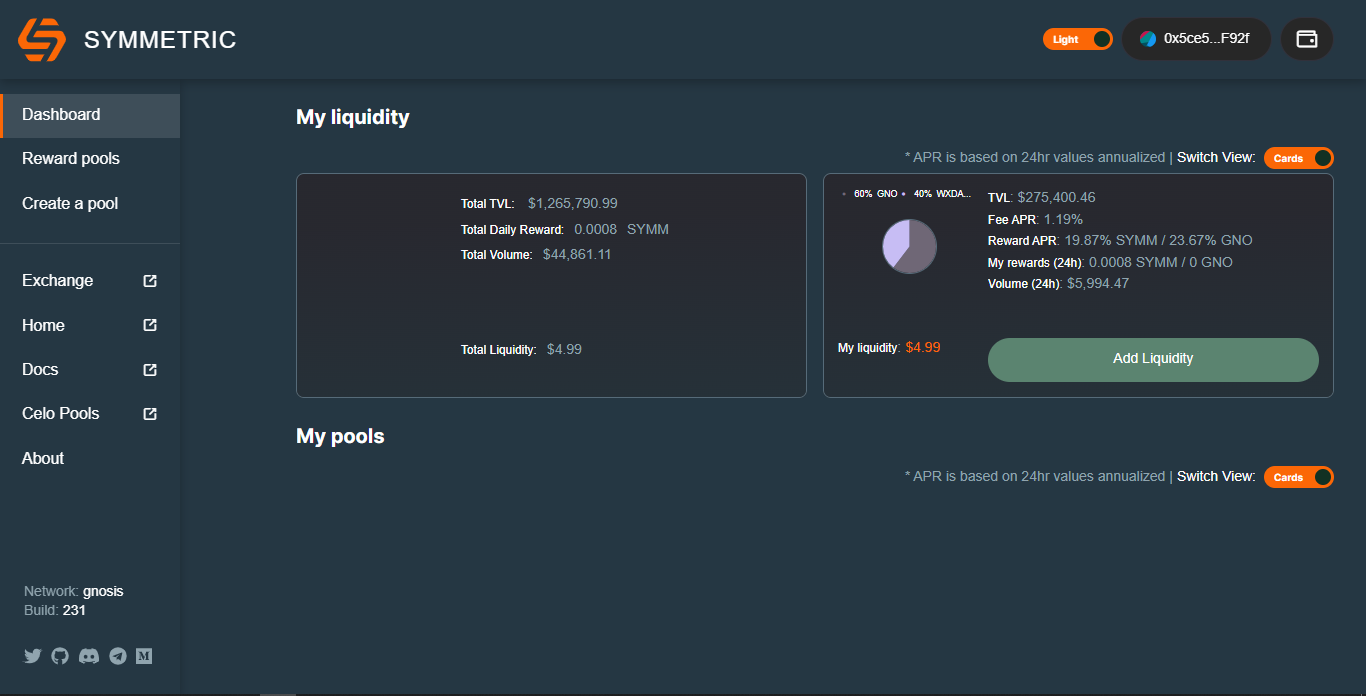

- Para visualizar seu depósito na Symmetric e monitorar suas recompensas, vá até “Dashboard”.

- Serão exibidas duas pools: aquela em que foram depositados os tokens e a pool referente ao token de incentivos, o SYMM.

Hoje, no Laboratório DeFi, ensinamos como funcionam as pools de liquidez com múltiplos tokens, demonstrando os riscos e as oportunidades deste mercado.

Demonstramos na prática a forma de expor-se a Symmetric, protocolo que oferece este serviço na Gnosis chain.

Ficou alguma dúvida? Ou deseja ver um tutorial de um projeto interessante?

Interaja em nossa comunidade no Discord, Telegram ou Twitter.

Vamos conversar e aprender juntos mais sobre DeFi!

Autor: guiriba, copywriter no LatAm Labs da ShapeShift, pesquisador e degen. Escreve, a priori, sobre DeFi, NFTs and DAOs.

Esse artigo não é um conselho de investimento , mas apenas um boletim informativo com conteúdo estritamente educacional e não é um ou uma solicitação para comprar ou vender quaisquer ativos.