作者:Alex Xu,Mint Ventures研究合伙人 & Lawrence Lee,Mint Ventures 研究员

在此前发表的《沙里淘金:寻找穿越牛熊的长线投资标的(2025版 )》的上篇和中篇中,我们梳理和介绍了借贷赛道的Aave、Morpho、Kamino,MakerDao,以及质押赛道的Lido、Jito,还有交易赛道的Cow Protocol、Uniswap以及Jupiter。本文作为系列文章的最后一篇,将继续介绍拥有优质基本面,具有长线关注潜力的项目。

PS:本文为两位作者截至发表时的阶段性思考,未来可能发生改变,且观点具有极强的主观性,亦可能存在事实、数据、推理逻辑的错误。

本文所有的观点均非投资建议,欢迎同业与读者的批评和进一步探讨。

4.加密资产服务:Metaplex

业务现状

业务范围

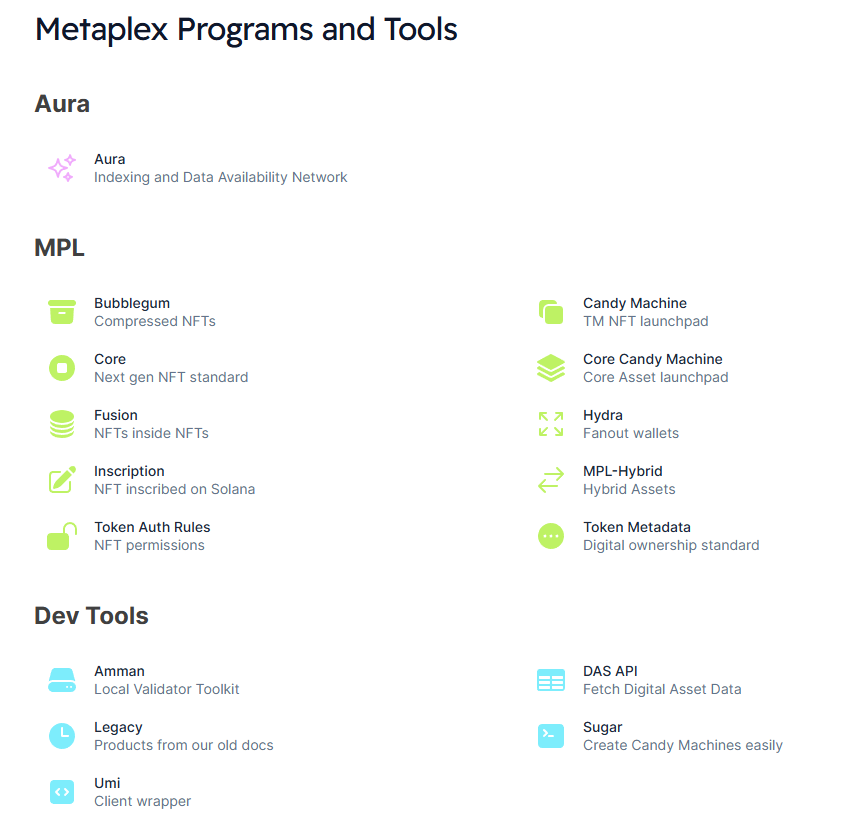

Metaplex 协议是一个建立在 Solana 以及支持SVM(Solana虚拟机)的区块链上的数字资产创建、销售和管理系统,它为开发者、创作者和企业提供了构建去中心化应用程序的工具和标准。Metaplex 支持的加密资产类型包括 NFT、FT(同质化代币)、真实世界资产(RWA)、游戏资产、DePIN 资产等。

在加密资产的服务方面,Metaplex提供的服务可以分为资产标准(Digital Asset Standard),以及资产的发行\销售\管理(Program Library)两大类。前者为资产发行者提供了在SVM生态兼容性高、低创建和管理成本的代币发行标准,后者则是供资产发行者用来创建、销售、管理自身资产的一系列工具和服务。

在Solana上发行的大部分NFT和FT资产发行方,都是Metaplex的用户。

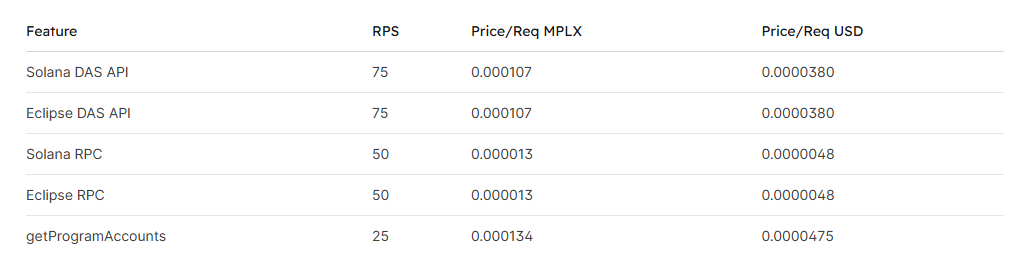

近半年以来,Metaplex还通过其新业务线Aura Network,将业务横向拓展至Solana生态的其他基础服务领域,比如数字资产的索引(Index)和数据可用性(DA)服务。

长期来看,Metaplex致力于成为Solana生态最重要的多领域基础服务项目之一。

除了Solana之外,Metaplex目前也在Sonic和Eclipse上提供服务。

盈利模式

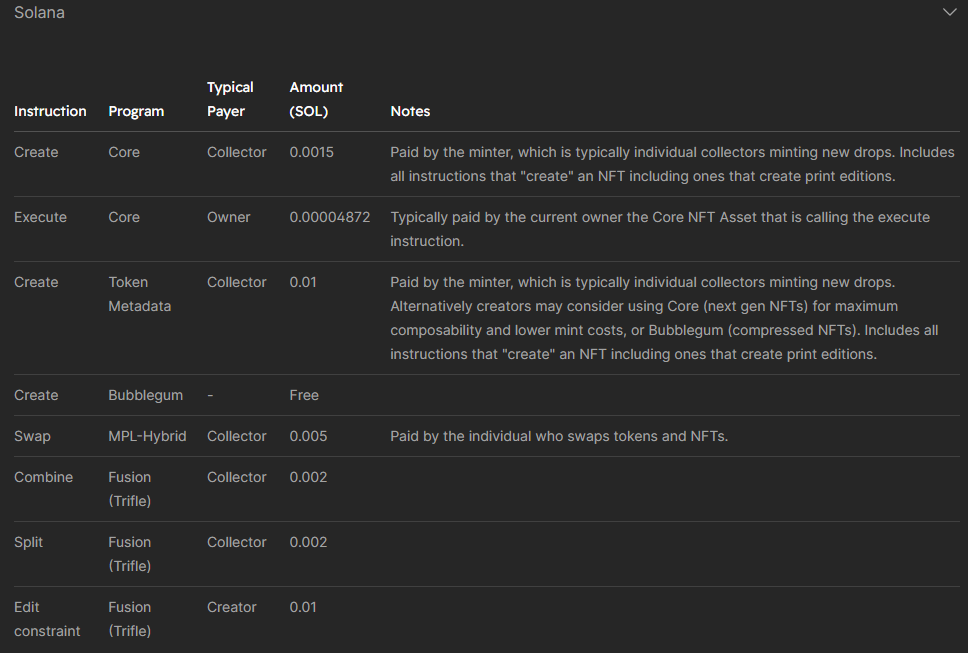

Metaplex 的商业模式比较简单,即通过提供链上资产相关的服务,包括资产的铸造服务,以及数字资产的索引和数据可用性服务,来获得服务使用费用。

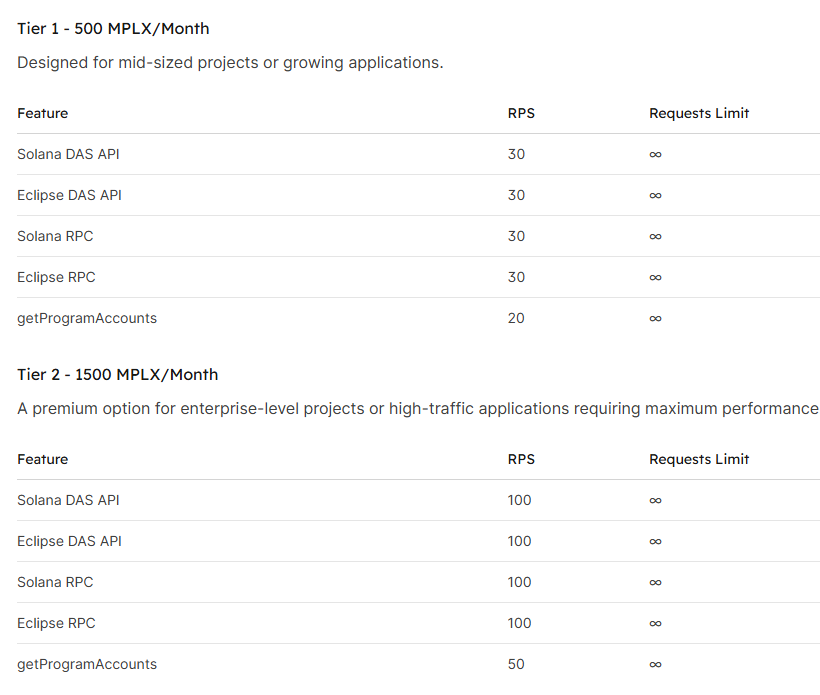

Metaplex提供的服务和产品门类较多,并不是全部收费,具体服务的费用清单见下:

Aura业务线仍处于起步阶段,Metaplex目前的大部分收入由资产铸造和管理服务(MPL)贡献。

业务数据

我们将重点观察其服务的资产铸造的数量和协议收入这2个核心指标。

在呈现和分析以上两个指标之前,我们先来看一下Metaplex协议发行的资产的类型分布。

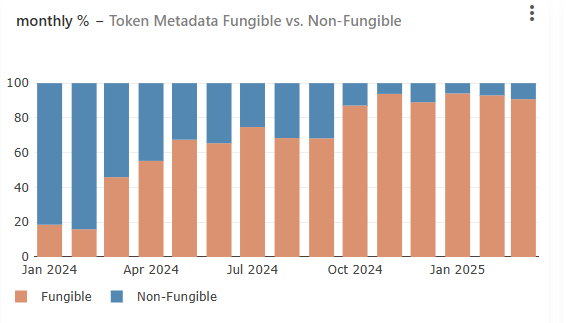

上图展示了使用了Metaplex的Metadata(为数字资产提供额外的附加数据,比如资产图片、说明等,基本所有资产都会用到)的NFT和FT资产占比走势。

我们可以看到,在24年初时,Metaplex协议发行的主要资产还是NFT,占比约为80%,但从去年4月开始,FT资产的占比迅速提升,已经成为Metaplex的主要服务资产类别,目前占比超过90%。

而其中大部分的FT资产,都是Meme类项目,他们背后的发行方是目前Metaplex的主要客户群体和收入贡献者。

这也意味着,Solana链上的Meme繁荣与否,目前直接影响Metaplex的业务走势。

我们来看具体的业务指标。

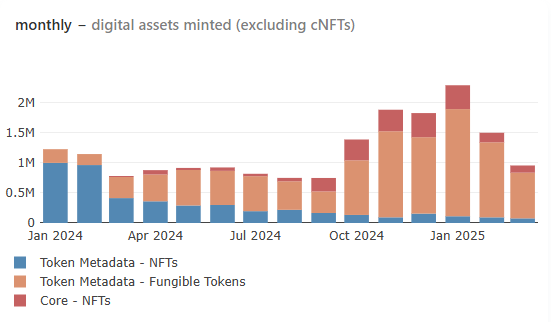

资产铸造数量(月)

我们可以看到,Metaplex的资产铸造数量从去年9月开始见底起飞,在今年1月创出历史高峰(超过230万类资产被铸造),随后逐渐回落,3月的数据已经基本回落至去年6月的水平(约96万类资产被铸造),该数据与Solana生态的Meme交易热度走势高度吻合。Meme热度越高,通过Metaplex发行的资产就越多。

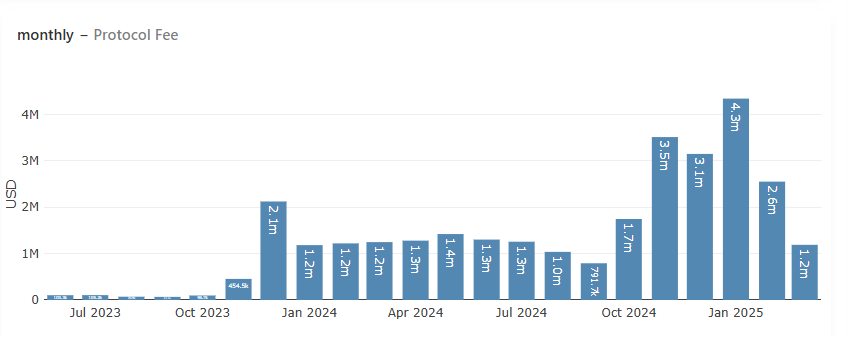

协议收入

Metaplex的协议收入与其资产铸造的数量走势一致,在1月创出了历史高峰,协议收入高达430万美金,随后快速回落,3月预计的协议收入为120-130万美金,回到去年上半年的水平。

协议激励

与大部分Web3协议的业务数据依赖补贴不同,Metaplex没有对业务提供补贴,其收入是完全有机的,来自于资产发行方的真实需求。不过其在今年的1月-3月初进行过一轮价值100万美金的代币激励,与Orca、Kamino和Jito合作,用于激励其代币MPLX的流动性,目前计划已经结束。

竞争情况

作为Solana上最早的资产标准制定者,在资产标准以及其衍生的资产服务领域,Metaplex在Solana生态暂时没有可与之匹敌的竞争对手。

竞争优势

Metaplex的竞争优势来自于它是Solana生态资产标准的制定和维护者,是Solana数字资产的基础,确保了生态中 NFT、FT、真实世界资产(RWA)、去中心化基础设施(DePIN)、游戏资产等之间的互操作性和流动性。

这意味着基于Metaplex发行和维护资产的发行方,后续想要把项目的资产切换到其他协议进行管理,会面临较高的时间、技术和经济成本。

而新的开发者和项目在选择资产服务平台时,也会优先考虑选择生态兼容性更强的 Metaplex 资产格式,以保证自己资产与Solana生态其他基础设施(如钱包)和产品(Defi、交易面板)的兼容性。

而在资产服务之外,Metaplex 正在推广中的数据索引和数据可用性服务Aura Network,也有望在未来给 Metaplex 创造第二条业务增长曲线,考虑到该服务的对象与 Metaplex 原有客户群是高度重合的,其新拓展业务也可能会更容易被已有的合作客户所接纳和体验。

主要挑战和风险

-

Solana Meme 热度继续降温,造成资产铸造数量持续滑坡,业务收入减少,从1月以来的这个趋势目前来看仍未止住

-

Metaplex 目前的收入是按照创建的资产种类进行一次性收取的,那些资产种类比较固定的项目,无法长期给 Metaplex带来持续收入

估值参考

Metaplex 的协议代币是 MPLX,总量为10亿。

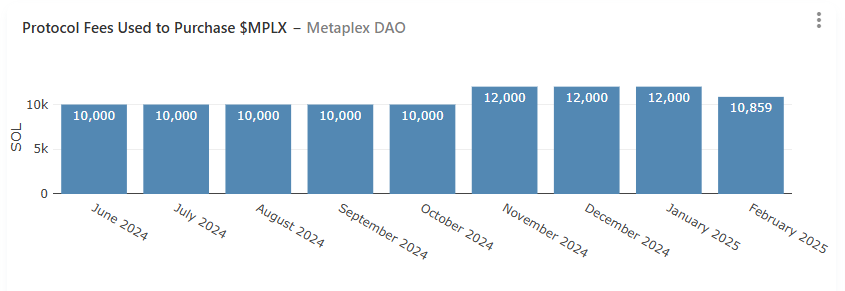

目前MPLX的效用主要是治理投票。此外, Metaplex 从2024年3月宣布后续将用协议收入的50%进行代币回购(实际执行中并未严格执行该标准,大多是在10000-12000sol之间),回购的代币进入国库,用于发展协议生态。

截止目前来看,每月回购的量都在10000 SOL以上。

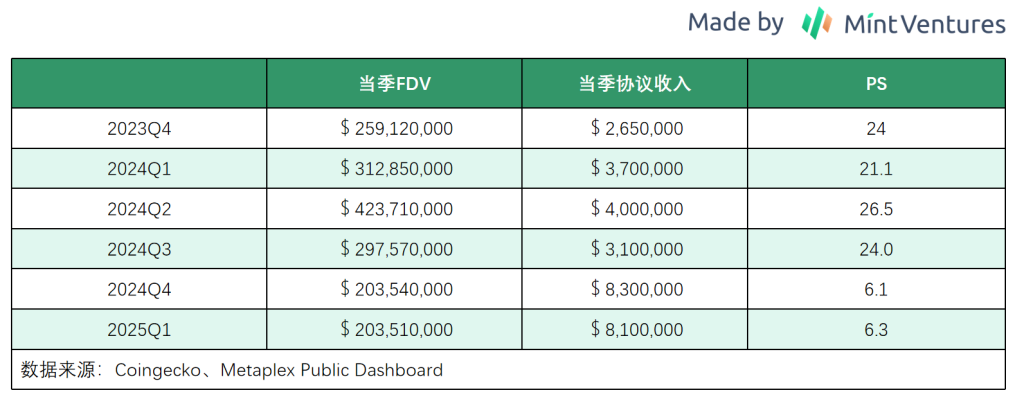

考虑到Metaplex缺少同类的对标项目,我们主要观察其市值与月度协议收入比值,从纵向角度进行估值参考。

截止目前来看,与其一季度的协议收入相比,其估值水平处于过去一年多以来的低位,也基本体现了市场对Solana上的资产发行市场的悲观预期。

5. Hyperliquid:麻烦缠身的衍生品+L1

Hyperliquid是本轮周期中为数不多的实用型新项目,Mint Ventures在去年年底曾经发表过关于Hyperliquid的文章,感兴趣的读者可以前往查看。

业务现状

Hyperliquid的业务可以细分为三部分,衍生品交易所、现货交易所和公链。目前这三部分业务都已经上线,不过从业务量和影响力而言,衍生品交易所是Hyperliquid目前的核心业务。

对于衍生品交易所而言,交易量和持仓量是其核心指标。

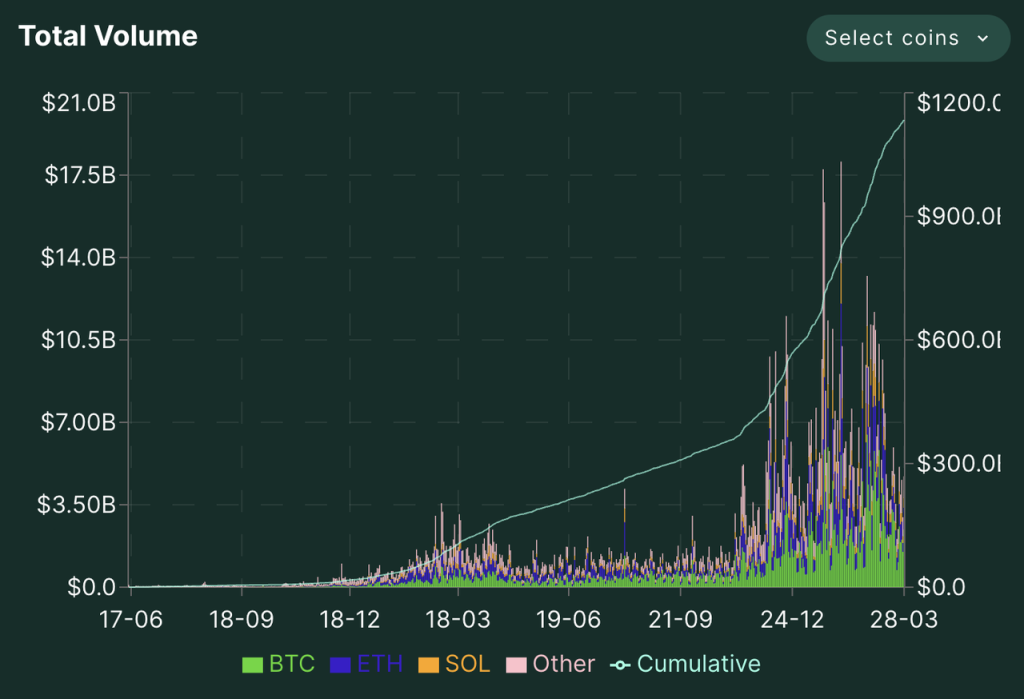

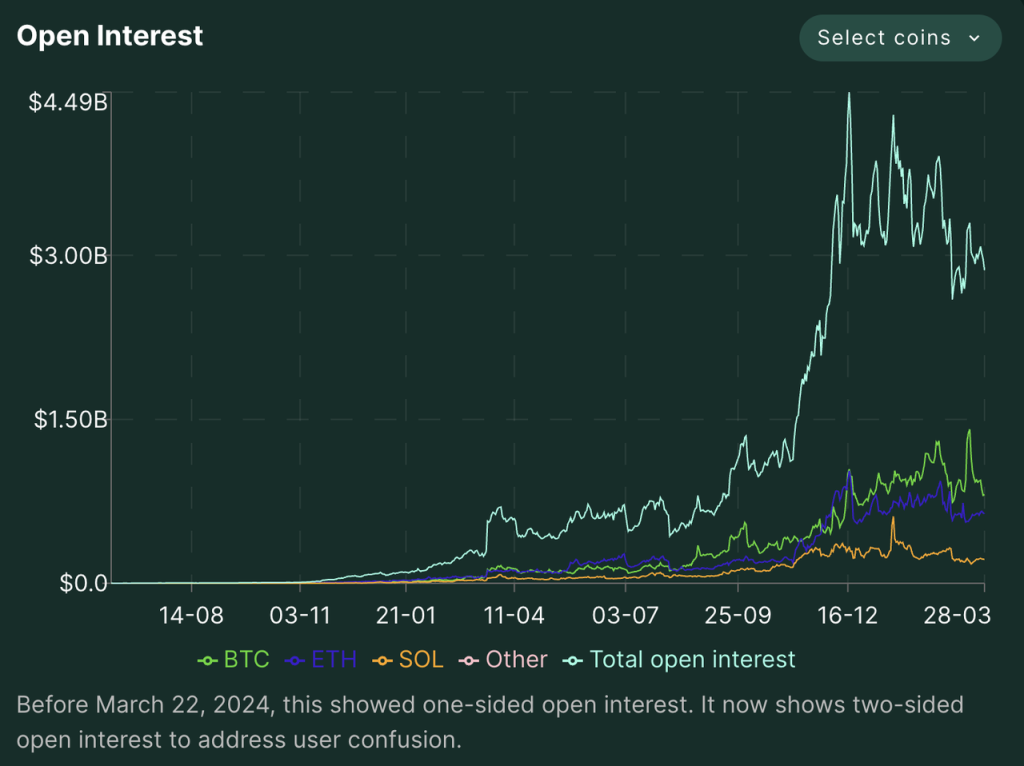

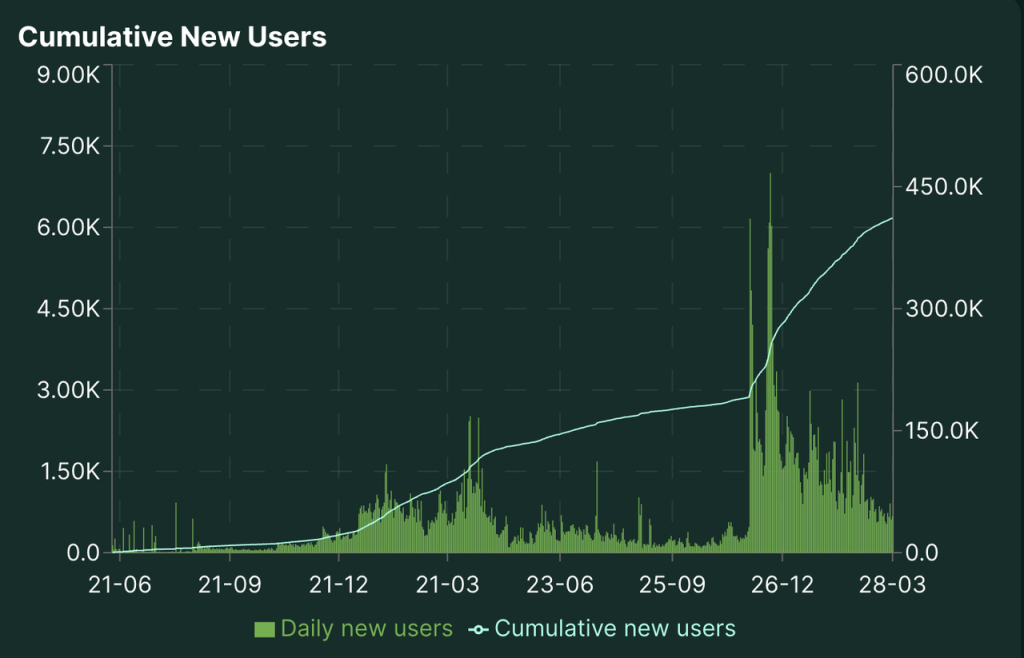

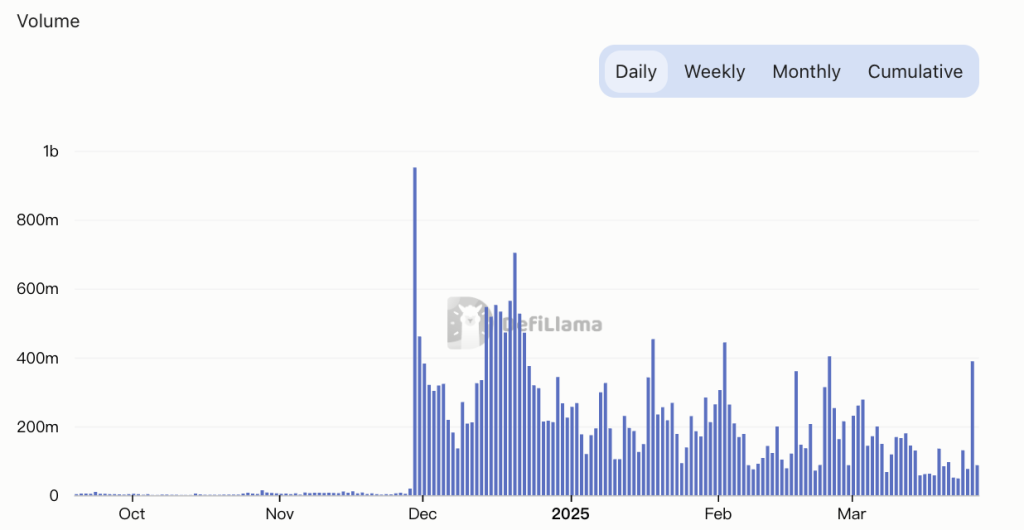

Hyperliquid的衍生品交易从2023年6月份开始冷启动,于23年11月份开始积分活动,到24年11月底正式发放代币空投之后,交易量和持仓量开始迅速上涨。在去年12月以来,Hyperliquid的衍生品日交易量平均在40-70亿美元之间,单日最高交易量为181亿美金。持仓量也迅速上涨,进入12月以来,持仓量在25亿-45亿美金波动。

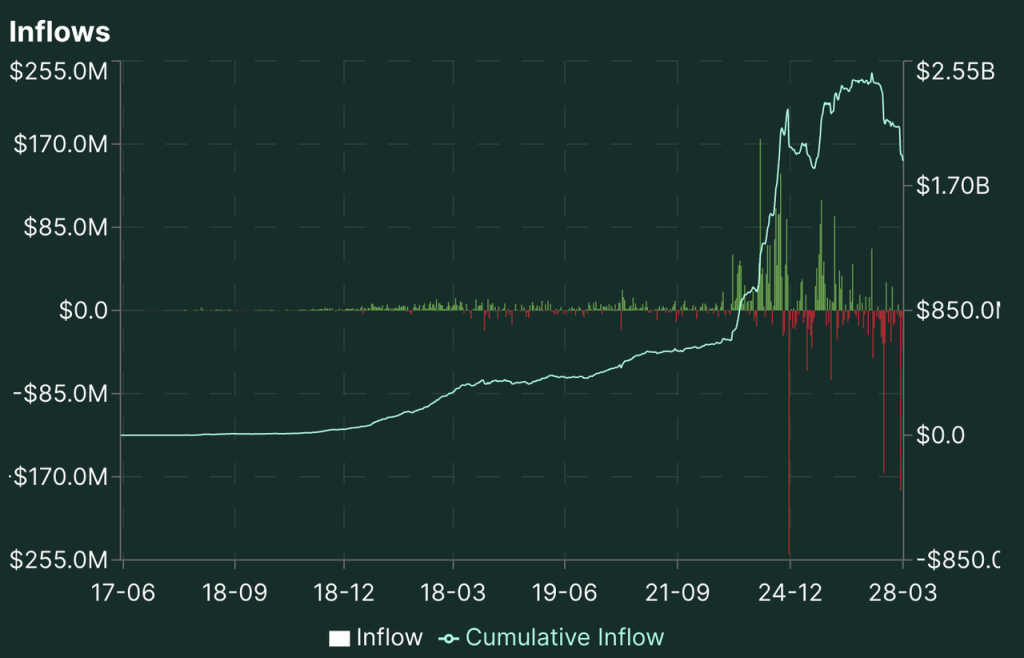

Hyperliquid的平台资金从11月开始猛增,此后一直在20亿美金上下波动,不过近期接连出现的被攻击事件,使得Hyperliquid的资金从25亿美金骤降至18亿美金。

在用户方面,Hyperliquid的地址数也迅速上涨,目前累计交易地址接近40万。

在现货交易方面,Hyperliquid此前只支持Hyperliquid L1的原生资产,其中又以HYPE本身的交易量占绝对多数。不过在今年的2月份,Hyperliquid上线了适合Hyperliquid的去中心化BTC现货交易解决方案uBTC,不过Hyperliquid的BTC现货交易量金额每日大概在2000-5000万美元,占Hyperliquid现货交易日均2亿美元左右的占比并不高。

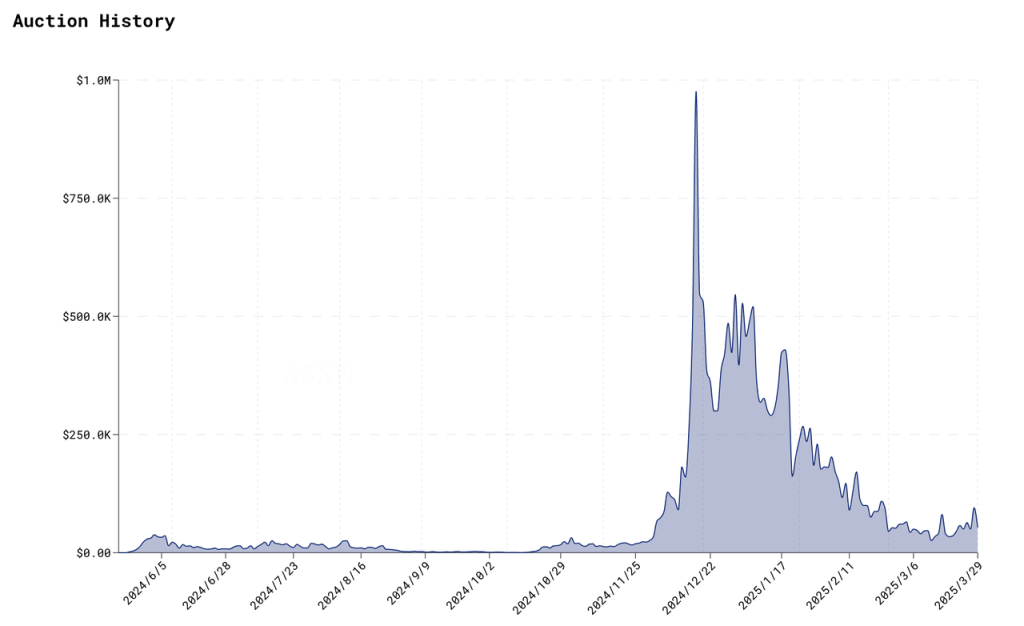

另外,Hyperliquid的现货上币采取了去中心化(HIP-1)的方式,所有人都可以在Hyperliquid公开拍卖现货上架的资格,这部分拍卖金额可以看做Hyperliquid的“上币费”,其走势如下图所示;

可以看出,Hyperliquid的上币费波动很大,12月曾经创下近百万的最高价格,不过此后随着市场对山寨币热情的降低,目前已经降低到5万美元左右。

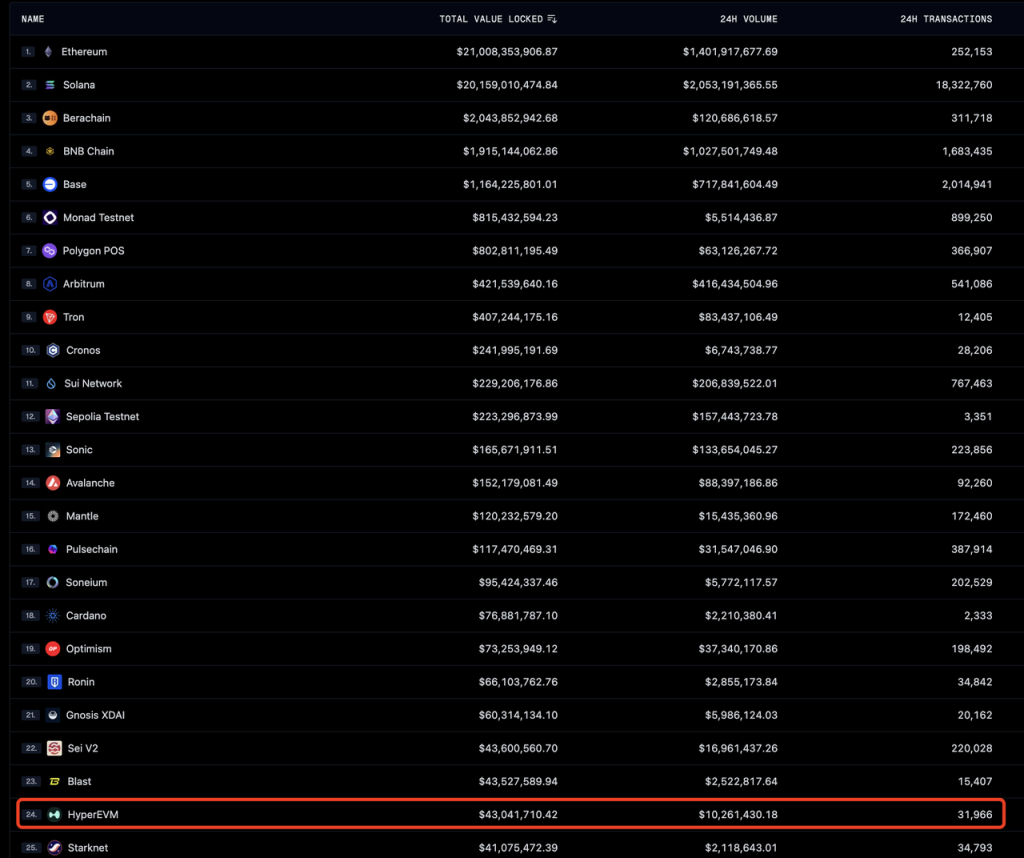

Hyperliquid的EVM部分HyperEVM在今年的2月18日Alpha上线,在3月26日,HyperEVM完成了与现有的HyperCore的打通,不过由于相当部分EVM的协议都未上线,桥等关键基建也并未非常完善,官方也没有推出激励措施,所以目前HyperEVM的总体活跃度仍然有限,从TVL、交易量以及tx数量来看,大致居所有链的20位左右。

在收入分配方面,他们将协议收取的一切收入,包括衍生品和现货交易手续费和现货上币资格拍卖费,除了分配给HLP之外,全部通过AF援助基金(Assistance Fund)回购 $HYPE代币。

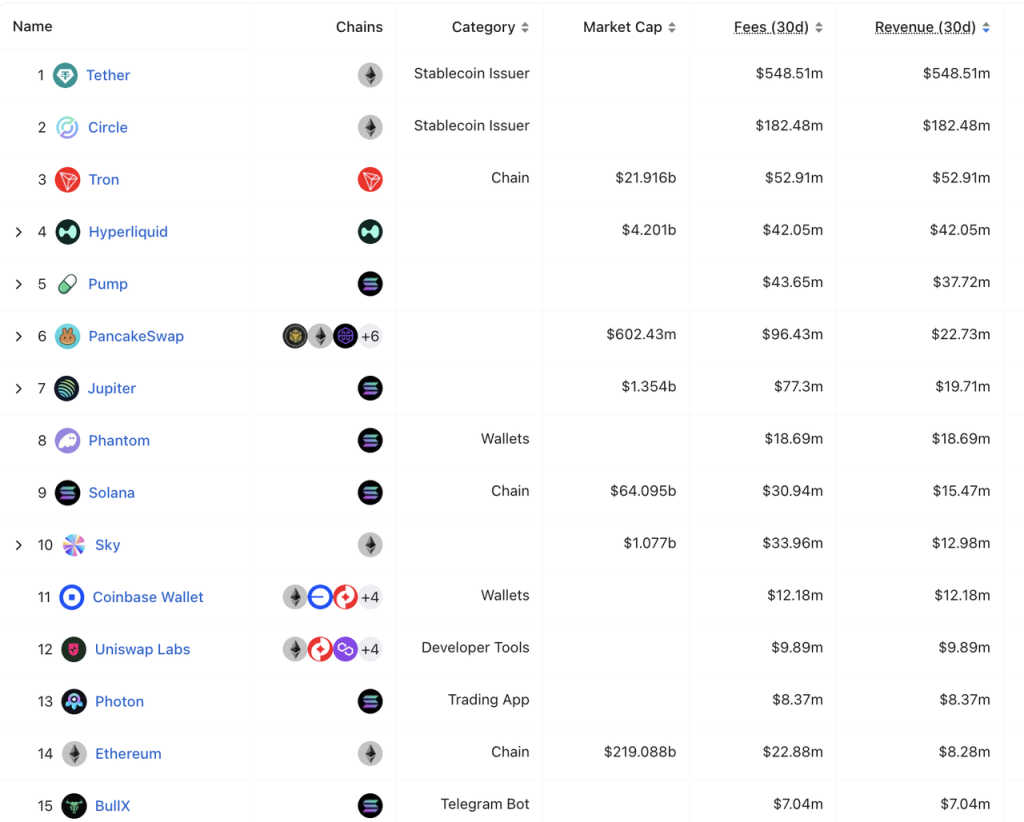

Hyperliquid最近30日收入4205万美元,仅次于Tether、Circle和Tron,高于Solana、Ethereum等L1公链以及Pump Fun、Pancakeswap诸多其他的应用。而除了Tron之外,其他协议的收入都与其代币无关(或无相关代币)。

竞争情况

由于HyperEVM目前总体状态更加类似“线上测试”状态,我们主要区分衍生品交易所、现货交易所两部分来分析Hyperliquid的竞争状况。

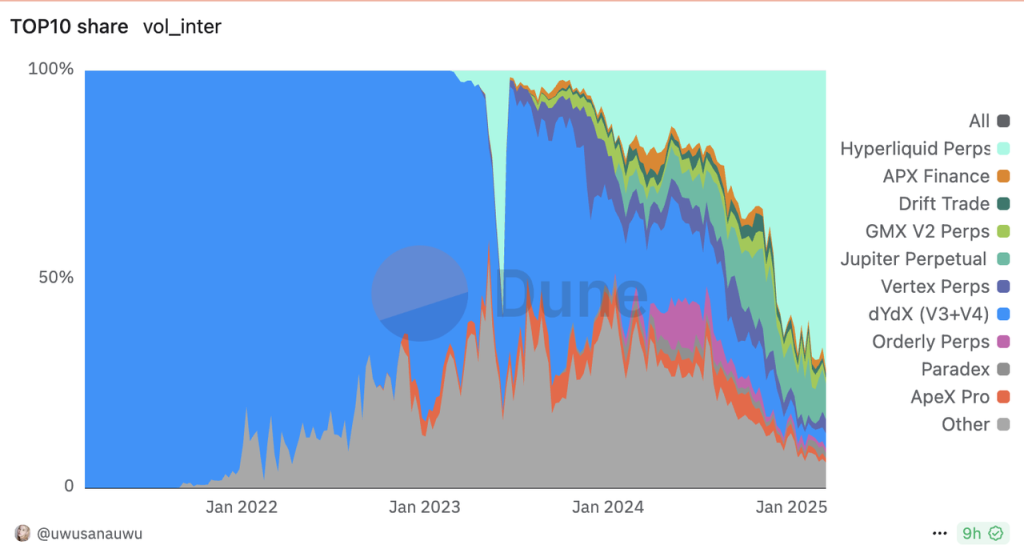

Hyperliquid目前在去中心化衍生品交易所中已经占据了绝对的领先地位。

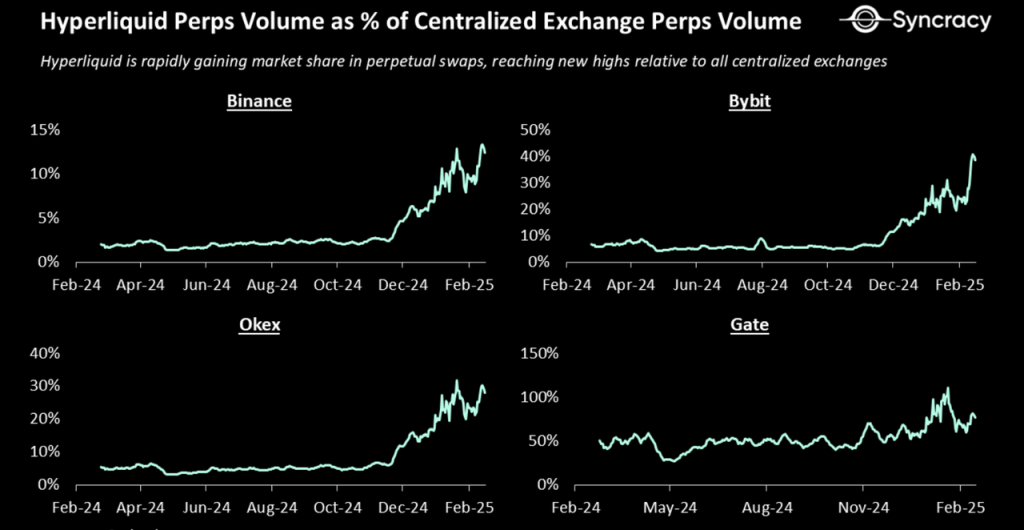

与几个头部的中心化交易所相比,Hyperliquid的交易量也在迅速提高,下图是Hyperliquid与Binance、Bybit、Okx、以及Gate合约交易量的比值:

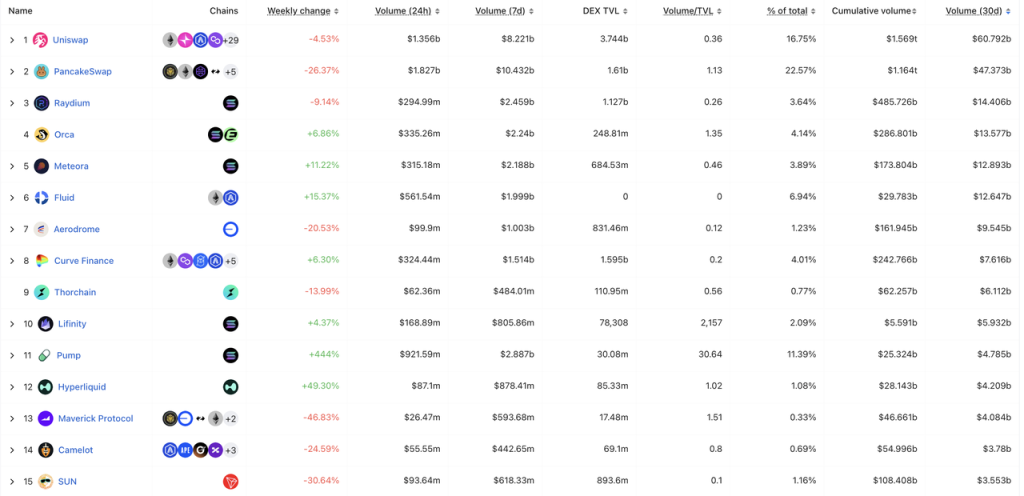

在现货交易部分,Hyper最近一个月日均交易量在1.8亿美元左右,居所有Dex的第12.

Hyperliquid的竞争优势

Hyperliquid的衍生品业务得以迅速的发展起来,主要依托于如下几点:

1.采用在交易领域被广泛验证的订单簿模型,体验上平滑迁移中心化交易所的体验,同时方便引入做市商;

2.更积极的合约上币策略。Hyperliquid第一个推出了Pre-launch token合约,同时也推出了纯DEX代币的合约,在热点币种上也及时迅速地跟进,使得Hyperliquid成为许多新币种流动性最佳的交易所;

3.更低的费率。相比GMX0.1%左右的综合手续费(包括0.06%~0.08%的交易手续费、以及滑点费、借贷费用等等,Hyperliquid仅收取0.0225%(来源:Mint Ventures)的综合手续费,使得Hyperliquid的费率具备更明显的优势。

以上,使得Hyperliquid在去中心化衍生品交易所领域站稳了脚跟,同时从23年11月开始的积分计划,以及慷慨的空投计划则进一步积累了用户忠诚度,使得Hyperliquid目前在去中心化衍生品交易所内并无竞争对手。

不过,上述几点并不足以构成Hyperliquid长久的竞争优势,因为竞争对手完全可以跟进Hyperliquid的机制设计、上币策略以及费率。目前看Hyperliquid的竞争优势主要在于:

1.精悍进取的团队和持续的交付能力。Hyperliquid目前团队规模在10-20人左右,但是在不到2年时间内他们已经陆续采用较为创新的方式交付了衍生品交易所、现货交易所和L1三大产品,尽管部分产品仍然存在瑕疵,但团队的创新和交付能力在同类产品中出类拔萃。

2.不错的品牌效应。尽管近期连续出现了ETH合约和JELLY合约事件,但是相对其他竞争对手,Hyperliquid仍然具备更好的品牌效应,Hyperliquid仍然是链上用户合约交易的首选。

3.规模效应。从24年下半年以来的市场领先地位,为Hyperliquid积累了相比其竞争对手更深厚的流动性,由此带来的规模效应也是Hyperliquid的重要竞争优势。

值得一提的是,数据完全公开透明本身并不算是Hyperliquid的竞争优势,尽管这个特性总体而言方便了用户,但是对Hyperliquid的业务影响从短期乃至长期来看都可能是弊大于利的,我们将在下文的JELLY合约事件中详述。

主要挑战和风险

衍生品交易机制风险:Hyperliquid近期接连出现两次事件:

一次是50x巨鲸杠杆做多ETH仓位清算事件,造成了HLP 400万美元的损失,主要原因是Hyperliquid的留存保证金规则设置不合理,目前造成该问题的漏洞已经被修复。 另一次是JELLY合约事件,这次事件主要原因是Hyperliquid对小市值币种的持仓金额上限设置有问题。在JELLY上线时,其市值接近2亿美金,Hyperliquid采用了通用的3000万美金的持仓金额上限,不过在事发之时,JELLY的市值已经不足千万美金,此时Hyperliquid的持仓金额上限仍然为3000万美金,这就给了外部资金可供攻击的机会,该事件使得HLP最高亏损近1500万美金(占HLP历史总盈利的24%),最终Hyperliquid选择按照JELLY价格异动前的价格进行结算,造成了市场对其去中心化问题讨论。

两次事件都凸显出了Hyperliquid核心交易规则中的漏洞,尽管事后Hyperliquid都进行了较为有效的措施进行补救,但是从根本上来看,“所有地址完全透明的仓位状态(包括仓位大小和清算金额)”这一在去中心化衍生品交易所的特性,叠加“HLP完全承担清算对手方”这一Hyperliquid平台特性,给潜在的攻击者留下了理论上无限的可被攻击向量,在人为设定的规则之下,总可能存在各种各样的漏洞,被区块链黑暗森林中的有心人士所利用。只要这两点核心机制没有改变,Hyperliquid就仍然面临着未来被攻击的可能。这是近期市场目前对Hyperliquid最主要的担忧。

安全风险:目前Hyperliquid的资金主要存储在其Arbitrum网络的桥中,该智能合约的安全性,以及管理全部资金的团队多签的安全性显得至关重要。此前在12月份曾有朝鲜黑客测试Hyperliquid合约事件,曾经让Hyperliquid的资金从22亿美金骤降至19亿美金。

EVM****进度不及预期:HYPE目前的估值中仍有不小对其EVM的预期,HyperEVM上线以来的进展并不十分顺利,继续如此,则HYPE估值中的L1部分将继续降低,而L1的总体估值要远高于衍生品交易所,如仅以衍生品交易所估值,则HYPE目前估值已经不低(详见下)。

估值参考

Hyperliquid的收入目前主要来自衍生品和现货交易所的手续费和现货交易所的上币费,Hyperliquid对这部分收入目前是进行统一分配,补贴完HLP的收益之后,全额通过AF(Assistance Fund)来回购HYPE。因而对 HYPE的估值,我们适用P/S模型乃至P/E模型(用于回购HYPE的部分既是收入,也可以近似看做代币持有人的净利润)。

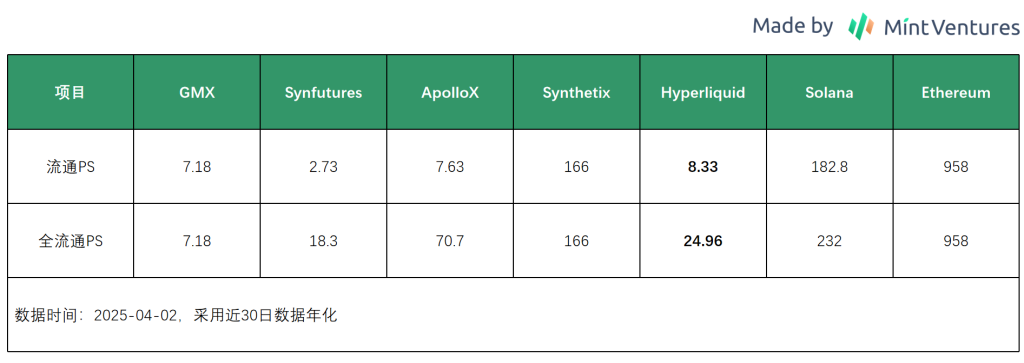

Hyperliquid最近30日收入4205万美元,年化收入为5.02亿美元,按照目前42亿的流通市值计算,其流通PS为8.33,全流通PS为24.96。以流通PS计算,在衍生品交易所范畴内,Hyperliquid与GMX、ApolloX估值接近。不过相比L1,Hyperliquid估值仍然较低。