作者: Colin Lee, Mint Ventures研究员

年初至今,市场对于RWA(real world assets,即真实世界资产)的讨论愈发频繁,一些观点认为RWA将引发下一轮牛市。部分创业者也将自己的方向调整到与RWA相关的赛道,希望能在逐渐升温的叙事的加持之下助推业务快速增长。

RWA是将传统市场中的资产通过代币的形式映射上链,供web3.0用户买卖交易。RWA的代币拥有资产的收益权。几年前的STO,范围主要集中在企业的债券融资,现在的RWA范围则更为广阔:不局限于传统资产的一级市场,任何在一二级市场中流通的资产都可以通过代币化的方式上链,让web3.0的用户参与投资。因此,RWA的叙事中,包含的资产种类丰富,所涵盖的收益率范围也较为宽泛。

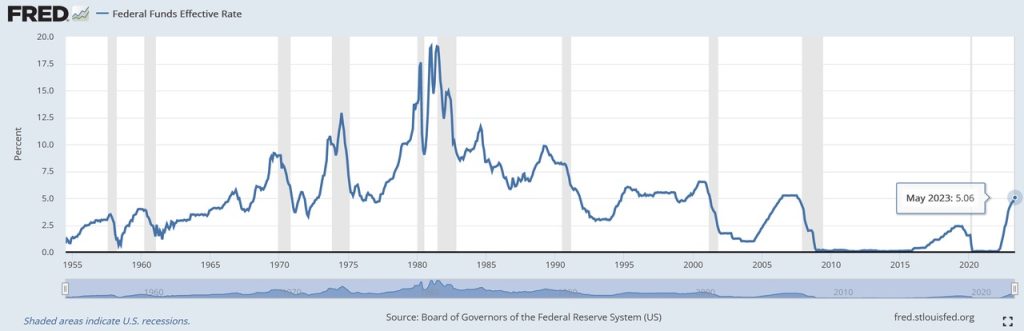

RWA逐渐被市场所关注,可能有几方面的原因:首先,现在加密市场缺乏低风险U本位资产,而传统金融市场在加息的浪潮下,主要经济体的无风险利率已经抬升至4%甚至更高的水平,对于加密原生市场的投资者来说具有足够的吸引力。与这个现象所对应的是,在2020-2021年牛市期间,也有不少传统资金进入加密市场,通过套利等策略赚取低风险收益。通过RWA引入传统市场中低风险高收益的产品,可能会受到部分投资者的欢迎;其次,加密市场现在并未处于牛市,即便在加密原生市场中也缺乏足够多的叙事,RWA是目前看到的少数有坚实收益支撑的赛道,可能会实现业务的爆发式增长;最后,RWA是连接传统市场和加密市场的桥梁之一,通过RWA也有机会吸引传统市场的增量用户,注入新增流动性,这无疑对于区块链行业的发展是一种利好。

但从目前看到的一些RWA项目来看,其业务指标如TVL并未快速增长,市场或许对于RWA的短期期待过高了。对于一个RWA项目而言,需要考虑以下几个维度的问题:

-

底层资产。这是RWA赛道最核心的问题。选择合适的底层资产,对于后续的管理等帮助很大。

-

底层资产的标准化。由于不同底层资产的“异质性“不同,标准化底层资产的难度也就不一样。异质性越强的资产,需要的标准化要求越高,流程越复杂。

-

链下合作机构及合作形式。优质的链下合作机构不仅仅可以顺利履行其义务,还可以让底层资产的价值得到充分释放。

-

风险管理。底层资产的维护、资产上链、收益分配等环节都涉及风险管理,如果是债权型资产,还涉及到债务人违约后的资产清算、催收等环节的风险管理。

一、底层资产

底层资产是最为核心的要素。

现阶段的RWA赛道,底层资产主要分为以下几类:

-

债券类资产,主要是短期美国国债或债券ETF。典型的代表包括稳定币的USDT、USDC。部分借贷项目,比如Aave、Maple Finance也加入了这一阵营。国债/国债ETF是目前占比最大的RWA;

-

黄金,典型的代表是PAX Gold。仍然是在“稳定币”的大叙事之下,但发展缓慢,市场需求疲软;

-

地产类RWA,典型代表是RealT、LABS Group等。类似于将房产打包之后做成REITs然后上链。这类型项目的地产来源广泛,项目方团队往往会选择自己的城市作为资产的主要来源地;

-

贷款类资产。典型类型如USDT、Polytrade等。资产的种类较为广泛,包括个人住房抵押贷款、企业贷款、结构化融资工具、汽车抵押贷款等;

-

权益类资产,典型的项目包括Backed Finance、Sologenic等。这类型资产的交易寻求真实存在,但是极大受限于法律等问题。加密原生的“合成资产”的一个重要发展方向就是已上市流通股票,与该领域高度重合;

-

其他,包括农场、艺术品等规模较大(单个资产金额较大)但标准化程度较低的资产类型。

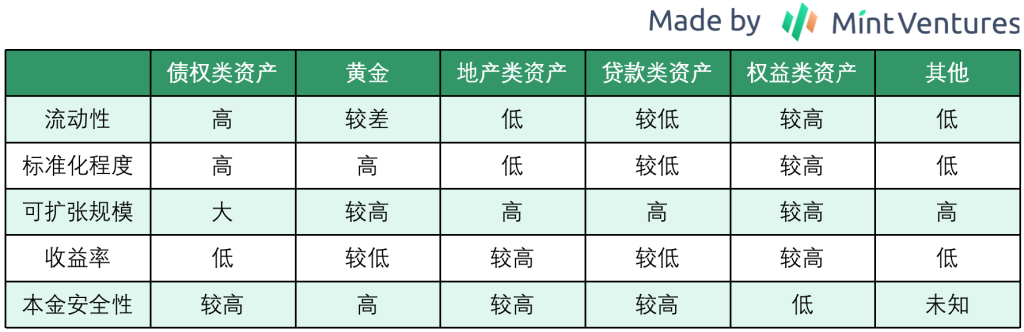

将何种资产作为底层资产,需要考虑5个维度的问题:流动性、标准化程度,本金安全性、可扩张规模以及收益率。从这5个维度,我们可以大致框定上述资产的属性。

从底层资产来看,债权类资产目前看来是最值得挖掘的类目,基于自身的定位可以寻求差异化路线:锚定法币稳定币、加密市场余额宝等。虽然目前锚定法币的稳定币赛道已经寡头林立,且主要项目都已经与大量项目形成了生态合作,但目前“加密市场余额宝”等赛道还有待挖掘。

对于地产类资产,虽然REITs的方案已经很成熟,但是如果项目团队决定自己选择资产、进行地区和物业多样化管理,无疑会增加较大的成本:比如在项目维护方面,如果地区分布太分散,需要参与物业管理的人数会增加,物业维修等方面的采购成本、人员交通成本也需要增加。在笔者看项目的过程中,曾遇到过项目团队希望将单个物业价值控制在10万美元以内、分布在5个国家以上、物业类型不拘泥与住宅和商业物业的情况。虽然可能做到了足够分散化,但是在信息披露、物业管理等方面难度较大。未来想实现底层资产的快速增长也有难度。

目前笔者不建议过分关注“其他”类型的底层资产,最重要的原因是流动性和标准化。比如农业相关的底层资产,由于非标程度较大,这为确定底层资产的质量增加了很多难度。就单个农田为例,所产出的农作物的品质也会有差异,仓储、运输、销售也是相对专业化的流程,想让农业资产的收益最终交付给投资者,需要在行业内深耕多年才有可能。经济作物面临的产能周期波动、天气因素影响也是较难预测的。最终变现也存在较大的难度。

如果是项目方自己寻找资产、自行封装资产,项目本身的成长性也会受到较大影响,这类型项目想快速增长难度更大。

就底层资产而言,当前以债券类资产作为核心方向,以类REITs资产作为收益增厚的途径, 或许是更为实际和可落地的方向。

二、业务架构

如果说前几年如何将RWA上链还存在较大问题,那么现在在MakerDAO等头部项目的探索之下,已经形成了较为清晰的路径。

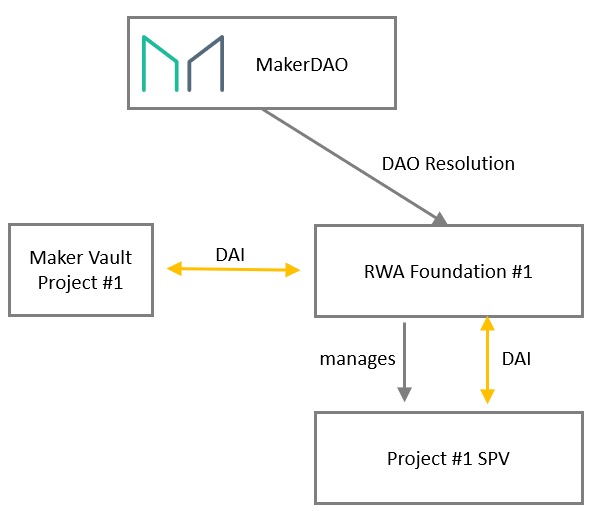

首先,为了实现RWA上链的便利性,可成立RWA Foundation架构。MakerDAO在这一架构之下,可实现通过RWA Foundation管理多个RWA,新的RWA装入直接由RWA Foundation发起SPV(Special Purpose Vehicle,特殊目的载体)即可。

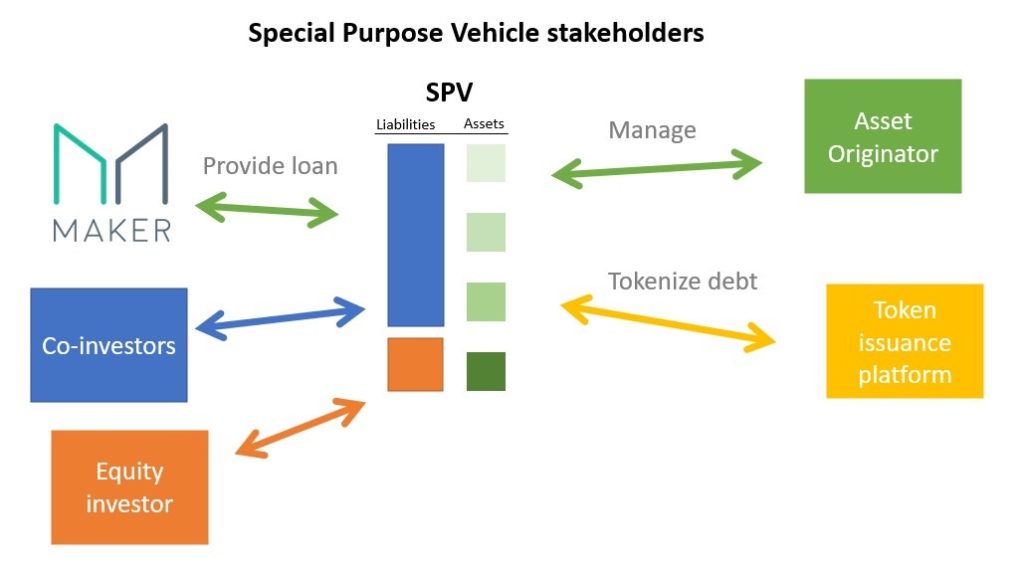

其次,对于单个SPV,可采取类似于ABS(Asset Backed Securitization)项目所属的资产为支撑的证券化融资方式的管理模式:

MakerDAO为了资金的安全,选择投资优先级资产,其余投资者可成为劣后份额的投资人。对于其他项目方而言,可根据目标用户群体的风险偏好来决定持有资产的风险等级。

与传统的资产证券化步骤不同的是,在MakerDAO的单个SPV中,不存在结算、资金托管的角色,但增加了token化的发行平台。未来在监管空间更加明确之后,结算、资金托管或许仍然是RWA必备的参与方。

三、风险管理

RWA的风险管理主要分为3个维度:

1.底层资产的风险管理。标准化程度越低的资产,需要的风险管理能力越高。相比于林场和农场,国债的标准化程度高,资产的流动性更好,价格发现能力越强。因此,管理国债的难度更低。不过,即便是同一类资产,在不同地区和国家,管理的难度也有所区别。比如,部分发展中国家的电子化水平较低,债权类资产可能仍然以纸质形态存在。这就要求在持有大额债券期间,项目方需要找到一个不能将债券损毁的地点存放。纸质形态存在的资产,还存在较大可能被“狸猫换太子”,这类型事件在很多地区都有大额案件发生。

总之,对于底层资产的风险管理,最基础的是保证底层资产在项目存续期内真实有效,其次是保证底层资产的价值不会受到人为因素的损失,第三还应该确保底层资产能够以一个公允的市场价格变现,最后还应该确保收益和本金能安全顺利地交割给投资者。这类型风险,与传统资产的属性重合度较大,有可以参照的风险管理措施。

2.上链的风险管理。因为涉及到数据上链,如果链下机构没有得到足够的管理,可能存在虚报数据的情况。类似的负面案件,在传统金融领域也时常发生,比如在商业票据、供应量金融、大宗商品等领域,都出现过数额巨大的造假行为。即便是通过传感器实时监控、固定交割场所等方式,仍然没有办法100%规避风险。

对于目前还在萌芽阶段的RWA行业而言,笔者相信也会出现类似的情况,况且目前缺乏相应的监管细则,违法成本过低,上链的数据造假风险不容小觑。

3.合作方风险管理。这一类风险仍然偏向于传统,但问题在于目前没有针对RWA监管的细则出现。比如,在托管环节,使用什么样的托管机构才合规?在审计环节,当前会计财务等方面的准则能否准确完整地将RWA的特点反映出来?在项目运营过程中,如果出现了风险事件,什么样的风险处置方式、流程更能保护好投资者?这一类问题仍然没有非常准确的答案。因此,合作方仍然有机会作恶。

四、当前用户结构与用户需求

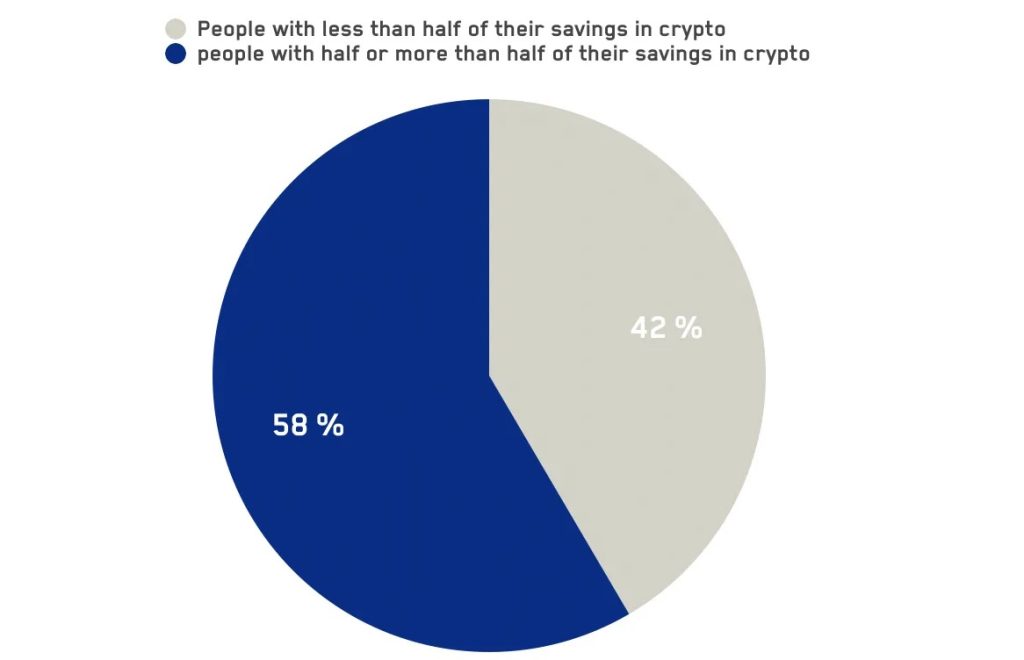

在之前《加密世界的“原生债券市场”展望》提到过,由于加密市场的极强波动性和周期性,相对低风险、风险偏好较为保守的投资者难以在市场中获得持续稳定的回报。这样的市场中,大量用户也表现出极强的风险偏好:

在dex.blue等团队于2020年发布的调查报告中,被调查的加密市场用户有一半投入了其全部储蓄的50%及以上到加密市场中;Pew Research和币安发布的调查报告中,也分别提到,目前加密市场中的用户,年轻人占比较高。在这样的市场结构下,加密市场投资者的风险偏好会高于传统市场投资者。

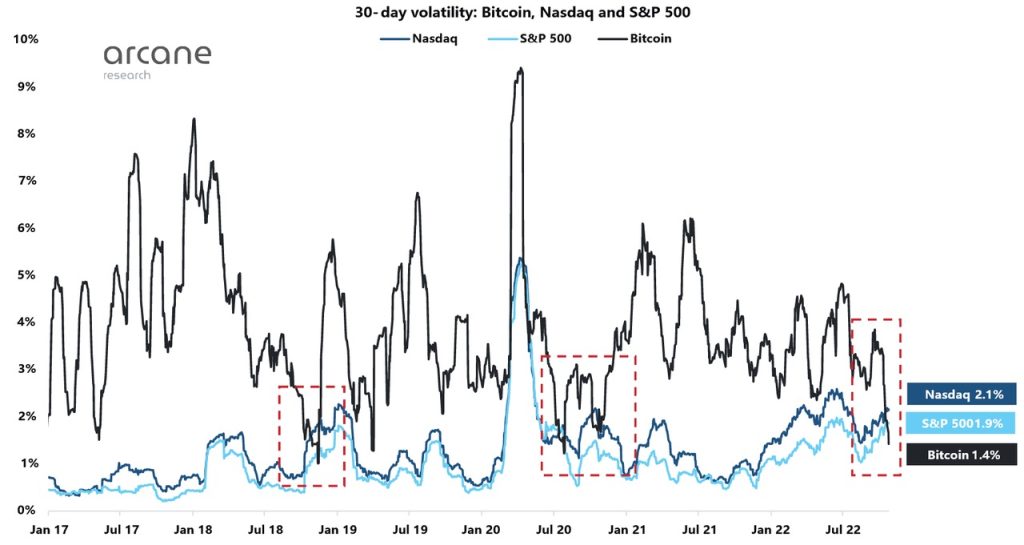

在当前以“套利者、极高风险投资者“主导的市场中,其波动率也呈现出类似的特征:K33 Reseach的研究显示,自2017年年初至2022年10月,比特币的波动率在绝大部分时间段内高于纳斯达克和标普500,只有在市场极为寡淡的时候美股的波动率才有机会超过比特币。

加密市场中两类主要投资者群体对于收益率的需求可能不同:对于套利者而言,“低风险”投资机会更容易获取,而这类型的交易机会,以比特币永续合约资金费率为例,从产品出现至今的年化收益率在15%-20%之间,这数值已经远高于5%这一全球股票市场的长期收益率水平,更高于各类型债券的长期收益率。对于高风险投资者来说,其期待的回报更是远高于套利投资者。

因此,即便将股票token化,可能也很难满足目前市场的用户结构和其期望收益水平。短期来看,大量RWA产品的风险收益比的定位就比较尴尬。

五、监管:或许是潜在的机遇

今年6月初,美国SEC宣布,将包括BNB、BUSD、MATIC等在内的多个代币定义为证券,引发了市场对于监管的担忧,相应的标的也出现了较为明显的下跌。

如果SEC的监管措施被其他G20或更多的国家认可,将更多的代币列为证券并纳入传统监管框架,未来在链上发行代币或许也会被纳入监管范围内。从目前的监管政策上,我们看到了类似的苗头:不论是美国、日本、欧盟国家,对于稳定币的监管措施,纷纷开始向传统银行靠拢,或许未来关于代币的监管,也会在一定程度上借鉴证券的监管措施。

如果这样的局面出现,一些目前在传统金融领域的从业者会更加放心将资产上链:这样的好处在于,资产是本地的,但是可以吸纳全球的流动性。这样的思路已经得到了一部分RWA项目创业者的认可:他们虽然受限于地理因素,但是有了区块链,则可以获得全球的投资者。对于这些从业者而言,监管之下的资产上链会带来两个好处:1.有了获得全球流动性的触角,资金端不会受到地理因素的影响,这可能会融到更便宜的钱;2.因为可能会找到对于收益率要求低于本地的投资者,让项目的可选择范围增加。

与此同时,用户侧的监管措施也在推进当中:KYC。加密原生的项目只需要钱包即可访问,但是在一级市场中融资的初创项目,已经有一部分项目需要KYC的协助来认定用户是否是合格投资者。一些引入RWA的项目,如Maple Finance,也把KYC作为获客过程中不可或缺的一个流程。如果KYC的流程也逐步在更多的新项目中得到执行,那么更明确的监管与KYC并存的区块链行业,可能会带来的一个附加的好处:越来越多普通的投资者能够更放心的进入市场。

这一类用户的风险偏好更偏爱熟悉的资产,对于新兴的加密原生的资产也存在一定的兴趣。此时RWA就可以作为这一类更为普通的投资者的重要投资方向。

六、RWA可能的发展路径

短期看,RWA给加密行业投资者带来的好处有3块:

1.法币本位的低风险投资标的:目前以美国为首的主要经济体的无风险利率水平已经达到3%以上的水平,明显高于加密市场中各类型U本位借贷协议中的借贷收益率。在不用循环加杠杆的前提下,为投资者带来了极低风险的投资机会。目前,Ondo Finance、Maple Finance和MakerDAO等项目投推出了基于美国国债收益率的投资项目,这对于以法币本位结算的投资者而言极具吸引力。在这个赛道,或许会出现加密市场的“余额宝”项目。

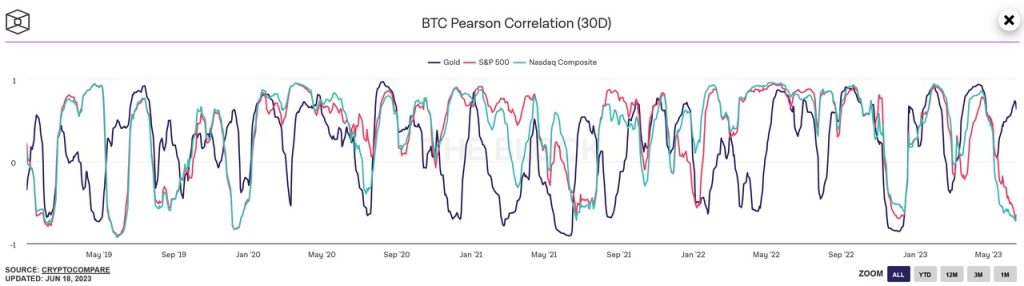

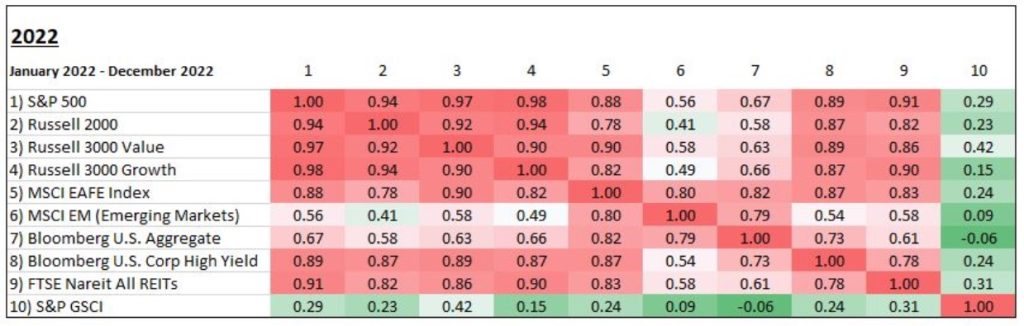

2.资产的风险分散化:以比特币为例,在不同的市场阶段,与黄金、美股的相关性也出现不同程度的波动。

即便在2020年之后宏观因子驱动的大年,不同资产类别资产仍然存在一定程度的分散化优势。

对于配置型投资者而言,将加密原生资产与各类型RWA相混合,可以在更大程度上实现资产风险的分散化。

3.发展中国家投资者对抗本国货币币值波动的一种手段:部分发展中国家,例如阿根廷、土耳其等,常年通胀处于较高水平,通过RWA可以协助这些地区的投资者在一定程度上对冲本国币值波动问题,实现全球资产配置。

从上述3个维度看,在中短期能被广泛接受的RWA,更有可能是目前因为加息导致的高收益、低风险的主要经济体国债类RWA。

长期看,在监管框架落地更为明确、更加大众的投资者逐步进入加密市场、加密行业的操作更加便捷的情况下,RWA有机会复刻10年前中国互联网金融爆发时的盛况:

1.基于区块链的RWA资产,为全球的大众投资者提供了前所未有的“可达性”:**RWA作为大众投资者最为熟悉的资产,或许会成为非Web3原住民投资者主要的链上投资标的。对于他们来说,链上资产的无国界属性和无许可的访问和操作,为他们投资和使用更广泛的全球资产打开了大门。反过来对于领域内的创业者来说,这也为他们提供了前所未有的用户广度、规模和极低的获客成本。USDT和USDC作为“链上美元”的快速发展和广泛使用,已经初步验证了这个趋势。

2.RWA资产可能会衍生出新的DeFi商业模式:LSD作为一种新的底层资产刺激了LSD-Fi的快速发展。在这其中,除了过往已有的资管、现货交易、稳定币等业务范式被大家重新重视,还有针对收益率的波动等过去虽然出现过但没有得到重视的方向。RWA如果成为一类重要的底层资产,新且庞大的链外收益的引入,这可能会孕育出新的DeFi商业模式,未来,RWA也可以与加密原生的资产、策略组合,形成混合型的资产,让更多愿意探索加密原生资产的用户通过更熟悉的方式了解。从这个角度看,下一个超高TVL的RWA+DeFi项目,可能是“链上余额宝”。

3.行业与监管的博弈最终会有答案,从业者可寻求到合规获客的方法:不论是在西方国家还是在东方的香港,监管逐渐落地是大势所趋。加密行业未来成长到10万亿美元的体量,监管不会对其坐视不管。随着监管政策的逐步明晰,我们可以看到部分地区可以将以往无法实现的业务落地:在香港已经可以通过合规渠道发行稳定币,在中东地区也在探索区块链行业与传统行业相结合的出路。

长远来看,加密行业蓬勃发展的重要因素之一是充足的流动性,随着监管落地,法币抵押型稳定币为首的RWA势必会迅速增长。特别是在下一轮全球流动性宽松的刺激之下,新进场的玩家们如果能有生态和渠道等方面的强大支持,合规法币抵押稳定币或许也能复刻USDT的超高增长的道路。