此文章是 #DeFi Analysis系列 的其中一个章节。

DeFi世界正在迅速发展,随着全球金融体系继续向着数字化转型,DeFi具有非常巨大的增长潜力,吸引了全球300多万投资者的眼光。然而,跟任何资产类别一样,了解资产、市场和投资方式等都是非常必要等。

我们在上一篇文章中阐述了DeFi的基础知识,这篇我们将深入了解最主要的三大DeFi类型,以及如何通过参与DeFi的投资活动,让投资者可以获得被动收益;并且归了目前DeFi项目的风险点,以及从7个角度评估一个DeFi项目。

DeFi投资类型

从投资类型来划分,可以分为法币本位和币本位。

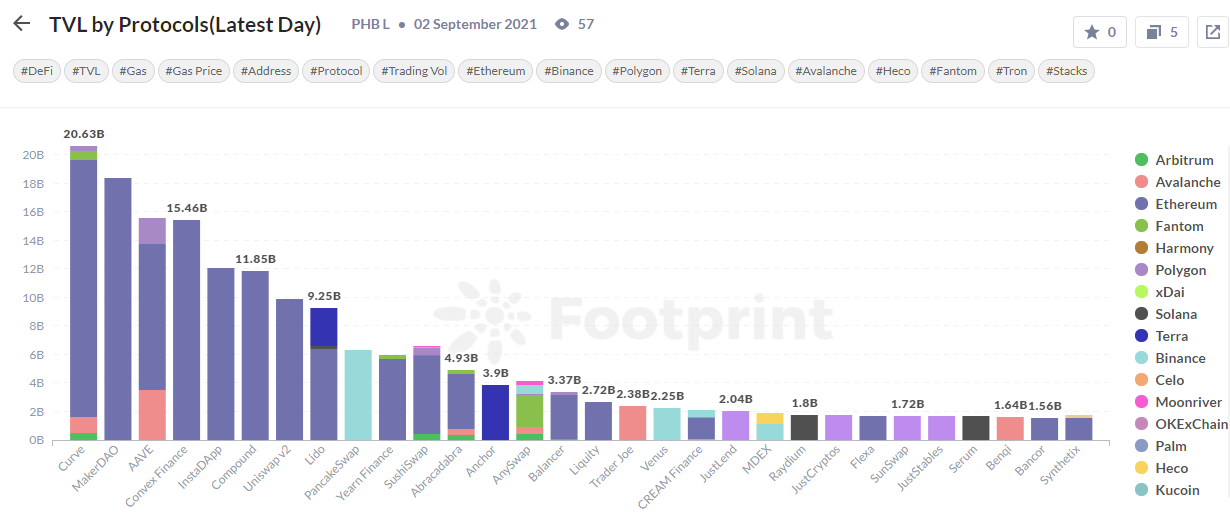

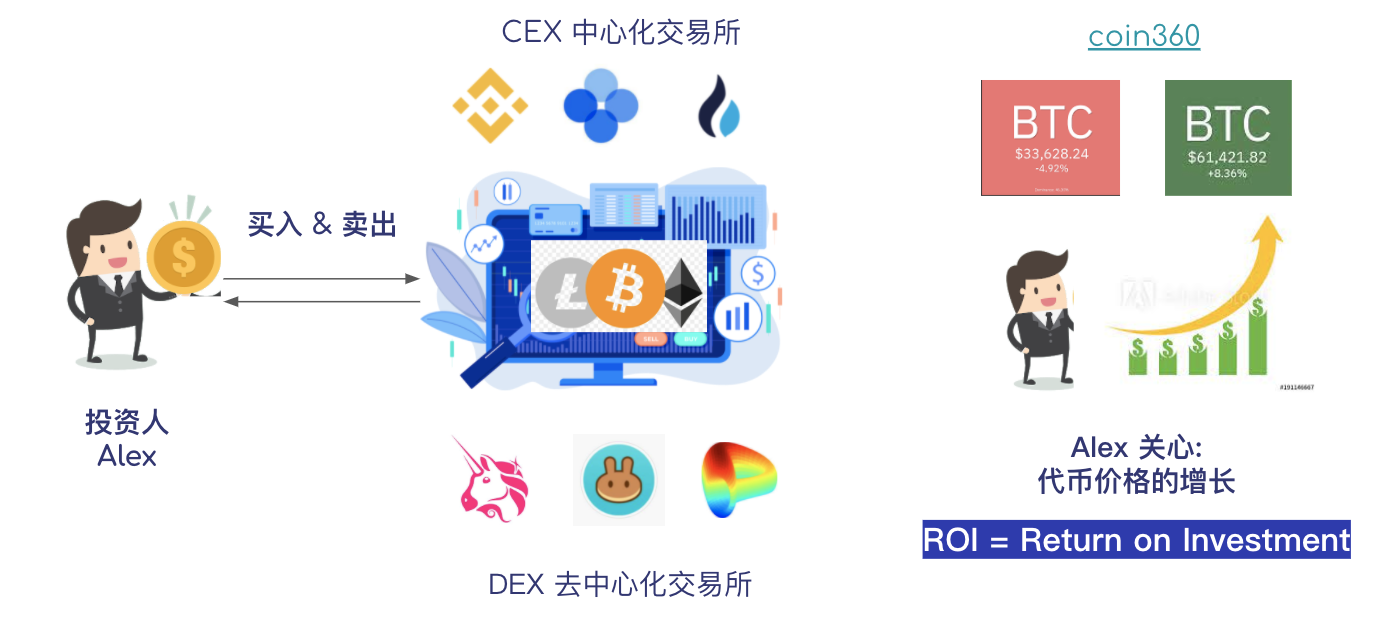

- 法币本位:类似股票投资,如果把数字货币(也叫代币)看作股票,那CEX 中心化交易所或者 DEX 去中心化交易所就是股票交易所。投资人Alex可以在CEX或DEX上买卖数字货币,高卖低买赚取差价从而获取收益,简称“炒币”。在这个情况下,Alex关心的就是数字货币的涨跌,以及炒币的ROI(Return on Investment, 投资回报率)

- 币本位:当投资人对某些数字货币长期看好时,最简单的投资策略是“Hodl”,但更聪明的策略是利用它们创造更大的被动收入。例如投资人Alex可以把数字货币借给借贷平台Compound获取利息,或是放到收益聚合器Idle上,获取收益。在这个情况下,投资人Alex关心的就是数字货币数量的增长,以及通过Yield Farming获得的APY。

这篇文章中,主要从币本位的角度,介绍DeFi里最主要的三种类型::流动性市场DEX、借贷平台Lending、收益聚合器Yield Aggregator。

流动性市场DEX,代表平台Uniswap

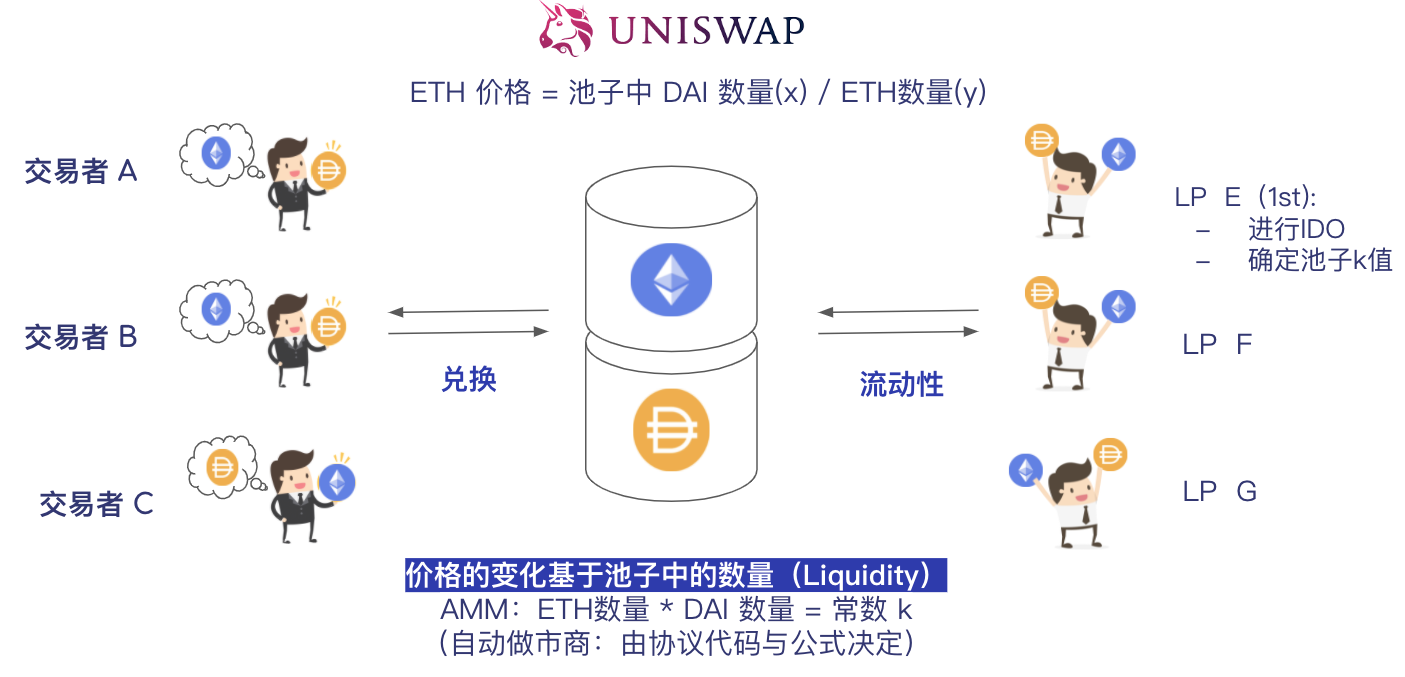

Uniswap是一个以太坊上去中心化的自动化的流动性交易所,支持以太坊上的所有数字代币进行交换。不同于传统的订单簿的交易,它是采用AMM(Automated Market Maker)的形式让用户无缝交换各类ERC-20代币。

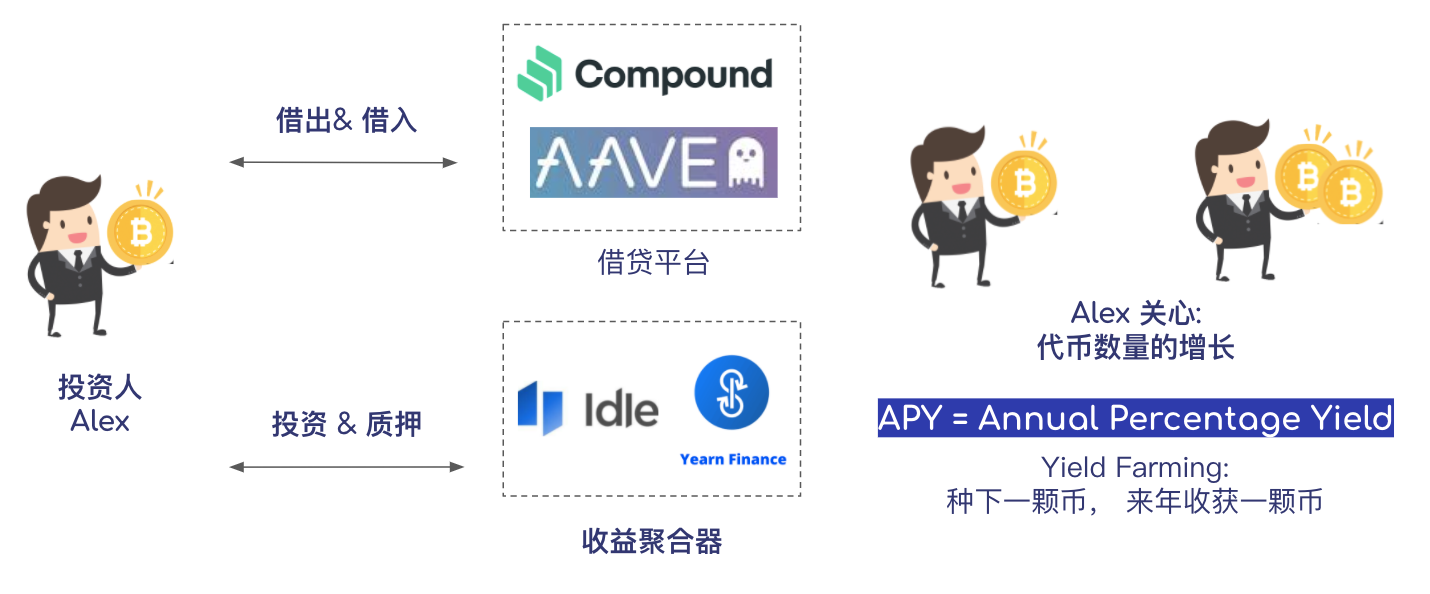

在Uniswap的AMM模型中,需要有流动性提供者(简写为LP, 即Liquidity Providers)创建流动性资金池,以供交易者交换所需币种。这里包含2个场景:

- 交易Swap:假设1个ETH等于4315个DAI,交易者Alex想把持有的DAI换成ETH,那他需要付出2220个DAI+手续费(为了方便理解,本文所有场景都忽略gas fee)来获得1个ETH。

- LP提供流动性:Endy作为LP需要按照总价值1:1提供币对(如DAI+ETH)到流动性池子中,作为回报,他能够获得交易者支付的手续费。同时还会获得对应份额的LP token,这是提供流动性的凭证,代表其在整个流动性资金池中占据的份额。

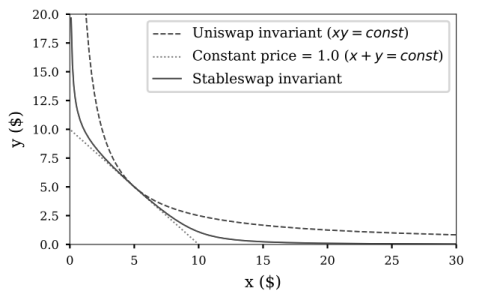

它是怎样做到自动定价的呢?这就不得不说到它背后使用的AMM“恒定乘积做市商”模型。这个模型的计算公式为:x*y=k。x和y代表2个不同代币的价格,k是一个恒定不变的常数。

值得注意的是,该模型不呈线性变化。实际上,订单的相对金额越大,x和y之间的失衡幅度就越大。即与小额订单相比,大额订单的价格成指数倍增长,导致滑动价差不断增加。

提供流动性的过程中,LP还需要注意无常损失。

什么是无常损失?举个例子:

假设Endy手上持有2000DAI和1ETH(1 ETH= 2000DAI),他有2个选择:

选择1:提供流动性:提供2000DAI + 1 ETH 组成一个币对提供到流动性资金池

-

当价格发生变化时:ETH = 4000DAI(外面DEX)

-

这个时候套利者在Uniswap买ETH (便宜), 其他DEX高价卖出,导致池子ETH的数量减少,以及ETH的价格上升,直到等于4000DAI(套利机会消失)

-

此时Endy的LP Token = 2828 DAI + 0.71 ETH,等价于持有 5657 DAI。

选择2: 持有这些币不做任何操作

- 当价格发生变化时:ETH = 4000DAI,Endy的资产等价于持有6000DAI。

在同样的条件下,“选择1提供流动性”比“选择2持有资产减少了343个DAI,即缩水了5.72%。这部分损失叫做Impermenent Loss (无常损失),更好的翻译是 “非永久性损失”。因为当ETH恢复2000DAI的时候,无常损失就会消失。

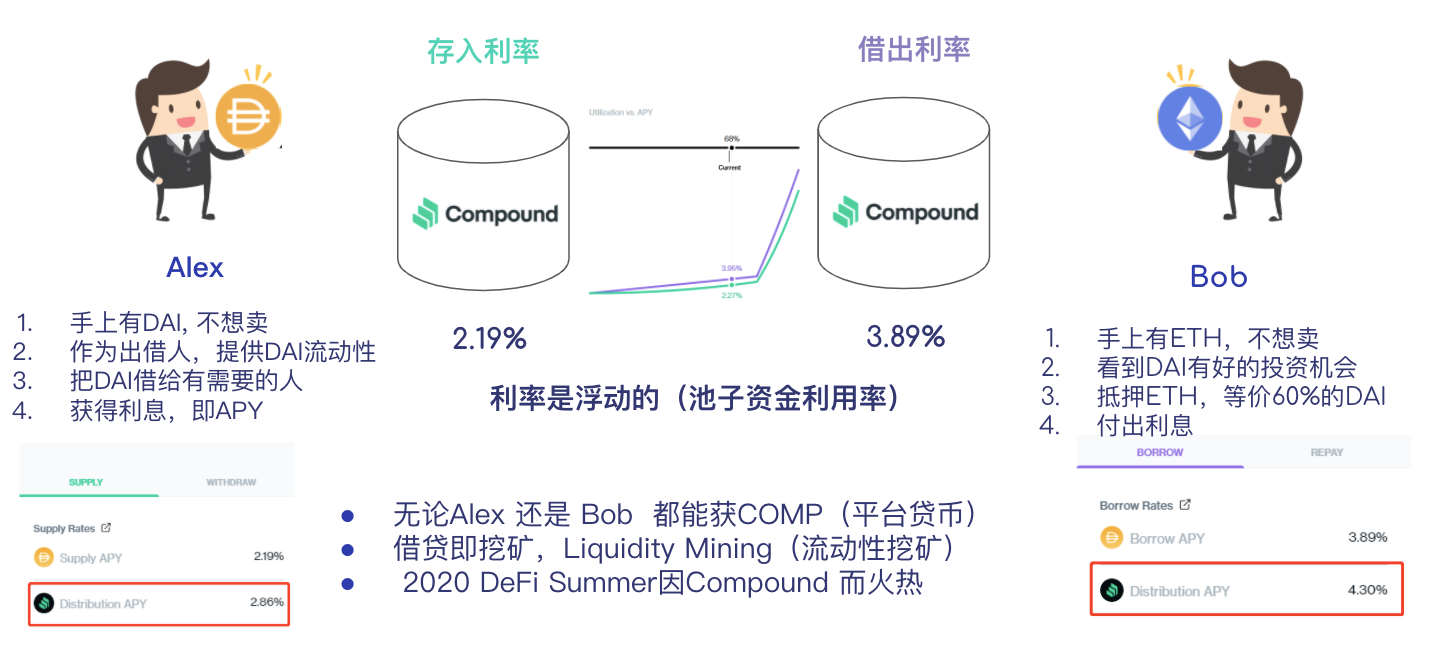

借贷平台:代表平台Compound

在DeFi的借贷平台里,投资人在资金池中提供加密资产,即能获得利息收益;如这部分存款进行抵押,该投资人则能够借入另一种加密资产。目前 DeFi 的借款平台通常采用”超额抵押”的方式,即借款人以加密货币提供的担保价值超过实际贷款。

举个例子:

-

投资人Alex手上有DAI不想卖,于是他作为出借人把DAI放入到资金池借给有需要的人,从而获得利息

-

Bob看到DAI有好的投资机会,但是他不想卖掉手上的ETH,于是就用ETH做了抵押,从而获得60%的DAI。

-

在这个过程中,Alex和Bob都能获得COMP平台代币的奖励,即我们所说的借贷即挖矿,也叫流动性挖矿(Liquidity Mining)。

Yield Aggregator: 躺“赚”的收益聚合器

现在DeFi项目层出不穷,作为投资人,面对那么多平台,也有很多烦恼:

-

太多平台,利息都不一样,到底怎么选?

-

利率都在变化,价格也会浮动

-

作为借款人,不小心被清算,怎么办?

-

作为出借人,看见有更好的利率,频繁换平台手续费很高

-

-

又不是机器人,不能24小时盯盘

DeFi里的收益聚合器Yield Aggregator可以解决以上烦恼;其中机枪池是一种更为复杂的投资策略,它结合了借贷、质押、交易等,使利润最大化。以下以两个平台作为例子:

- Idle:

它是基于以太坊的协议,允许用户通过投资单个代币始终获得最佳利息。目前已支持 Maker、Compound、dYdX、Aave、Fulcrum 等协议的理财服务。在Idle存款时,不会会根据其综合APY获得选择的代币,还会获得IDLE代币,甚至是COMP。

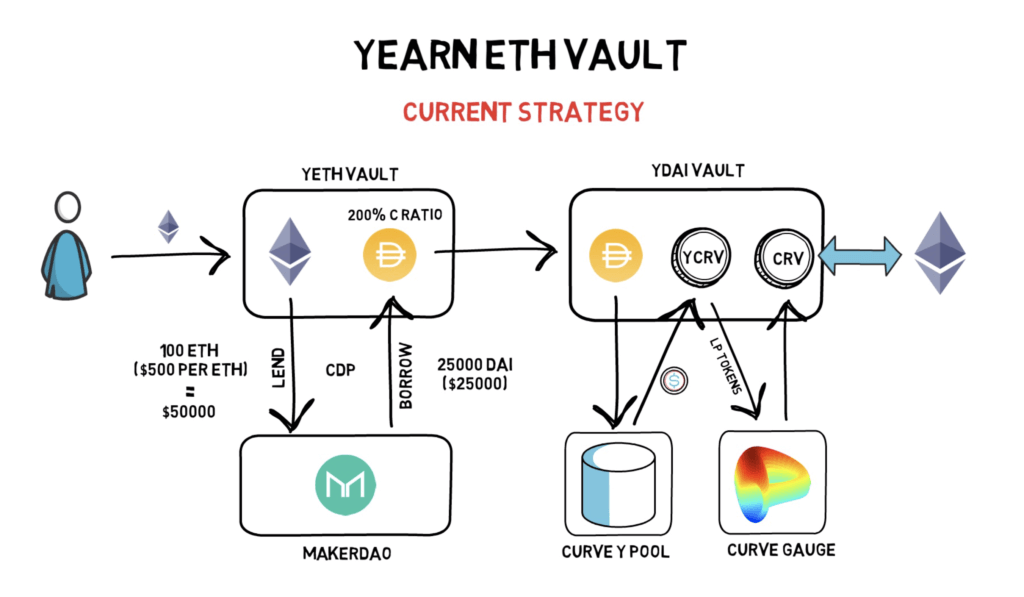

- Yearn:

它是在以太坊上的协议,主要目标是为用户存入的数字货币创造最高的收益。它的特点是完成程序化的资产管理,自动寻找最佳策略。投资者只需要把钱存入到Yearn的金库(Vault)中,Yearn就能依据该金库的资产去寻找收益最好的项目,每个金库的策略都不一样。

以ETH策略为例:

-

投资者将 ETH 存入 ETH Vault 中,ETH Vault 会将收到的 ETH 存入 MakerDao 作为抵押品,借稳定币 DAI 出来。

-

借出来的 DAI 存入 Curve Finance 的流动池中,将 DAI 换成 LP token 赚取手续费,而这部分LP token 则质押到 Curve 的抵押池中,可以赚取 CRV 奖励。

-

再将赚到的 CRV 兑换成 ETH,抵押回 ETH Vault 中,继续循环。

-

投资者最终收到以ETH结算的利息,当然也要付出一定的管理费用

DeFi项目的风险点

DeFi世界的投资机会的多样性,以及市场的持续增长,让DeFi 成为一个有吸引力和潜在的非常有利可图的投资。然而,与任何投资一样,DeFi的投资也存在风险。

-

智能合约的漏洞:被黑客攻击 ( 就算做了审计也会被攻击)

-

单个合约的漏洞

-

聚合器的依赖、可组合性漏洞

-

-

平台风险

-

土矿跑路:一般是利用超高APY(如 500%)吸引人

-

币价归零:币价飙涨太快,大鲸抛售造成恐慌

-

-

币价波动的风险:

-

Borrow:容易被清算(来不及补仓)

-

LP:无偿损失

-

-

操作风险

-

钱包Seed Phrase、密钥被盗

-

DeFi授权:不玩的项目,记得取消授权;也不要把大资金都放在一个钱包

-

如何评估一个DeFi项目

投资人在投资之前一定要DYOR(Do your own research),可以从以下7方面入手:

-

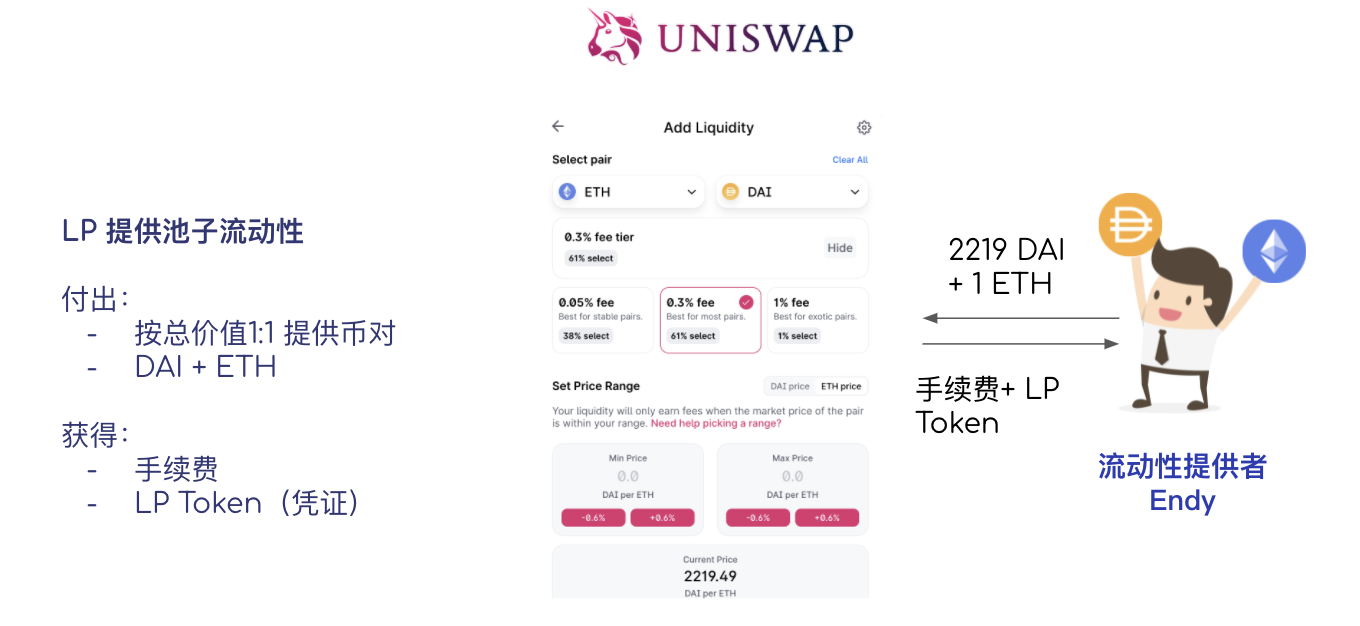

平台基础信息:

-

类型、公链、有否审计

-

上线时间、TVL数据排名、24H用户数

-

-

Coingecko、CoinMarkETCap等知名的平台是否有收录

-

融资情况(知名投资人):主要是加分项

-

项目介绍(官网 + 文章 + github)

-

模式、对标平台、差异化

-

有没负面新闻、好的报道注意发布媒体的中立性

-

经济模式(团队占比是否过高:15%以内正常)

-

github的提交频率

-

-

留意币价以及其他指标的变化程度(可在Footprint数据平台查看)

-

短时间币价猛涨,有拉盘的可能

-

大户抛售,导致币价腰斩(AMM的原理)

-

-

留意APY是否过高

-

很多土矿都用这个来吸引用户

-

可以挖,但要跑得快,尽量谨慎

-

-

社群活跃度

-

用户问的问题(老问空投的,或者彩虹屁的,很多是薅羊毛)

-

管理员回复时效&态度

-

DeFi提供了一个更自由、某种程度上也更安全的投资场所,它的成功令人印象深刻,不容忽视。随着越来越多投资者、机构、资本、开发者的进入,希望能够构建一个更加开放和透明的金融体系。

课后小测试

做个简单的小测试看看你掌握了多少知识吧!

-

测试题:基于课程内容,你可以尝试去分析一个或多个DeFi项目,欢迎跟我们分享你的分析结果。

-

通过这个链接 https://www.footprint.network/?channel=courses 注册Footprint,即可免费获得7天的高级账号,它能更好地辅助你完成测试题哦。

如何提交答案:欢迎加入我们的 Discord社区 提交你的答案,并与社区优秀分析师一起交流!如果答案优秀的话,你还有机会获得价值 $299 的月度高级账号哦。

课后小测试

做个简单的小测试看看你掌握了多少知识吧!

-

测试题:基于课程内容,你可以尝试去分析一个或多个DeFi项目,欢迎跟我们分享你的分析结果。

-

通过这个链接 https://www.footprint.network/?channel=courses 注册Footprint,即可免费获得7天的高级账号,它能更好地辅助你完成测试题哦。

-

如何提交答案:欢迎加入我们的 Discord社区 提交你的答案,并与社区优秀分析师一起交流!如果答案优秀的话,你还有机会获得价值 $299 的月度高级账号哦。

推荐阅读

Footprint Analytics 是首家 Crypto 领域支持无代码数据分析平台。平台还提供一个统一的数据 API,让用户可以快速检索超过22条公链生态的 NFT,GameFi 以及 DeFi 数据。

如果您对该课程有任何反馈或建议,您可以通过以下方式联系我们。

Footprint Website: https://www.footprint.network

Discord: https://discord.gg/3HYaR6USM7

Twitter: https://twitter.com/Footprint_Data